2022年7月底,随着国内首套丁二烯法己二腈顺利投产,标志着聚酰胺66(pa66)的原料己二腈国产化进程加快。我国pa66及原料己二腈与己二胺新增产能规划如雨后春笋般增多,截至2022年底,我国pa66总产能同比增幅约30%。基于己二腈国产化前提下,预计未来五年我国pa66新增产能规划超过300万吨/年。

我国pa66产业链结构及现状

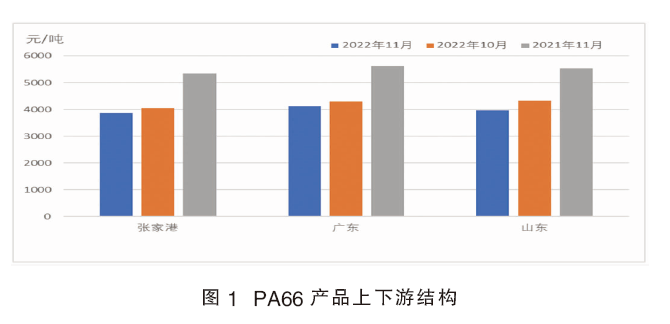

pa66是最早工业化生产的尼龙品种,在尼龙行业中占据重要地位。从产能发展上看,我国从20世纪50年代开始对pa66进行研制开发,但因上游己二腈进口依存度高,行业进入壁垒高。当前我国pa66处于发展期,多年来我国部分企业致力于技术研发,pa66产品进口依存度由2012年的75%降至2022年的49%。截至目前国内生产企业数量为14家,产能达70.1万吨/年,占全球总产能的21%。国内近十年产能复合增速超过15%。从产业链结构上看,pa66的原料是己二酸及己二胺,其中己二胺的原料是己二腈。从下游应用来看,因pa66具有强度高、刚性好、抗冲击、耐油及耐化学品、耐磨、耐热等特点,可用于生产汽车制造、电子电气工业、医疗器械及精密仪器等,广泛应用于工程塑料及锦纶66纤维领域(见图1)。

供应:2018—2022年产能整体呈增加趋势,2022年产能集中度(cr3)明显降低

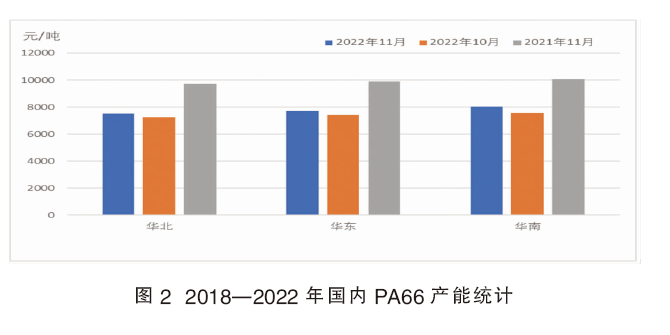

2018—2022年我国pa66产能整体呈增加趋势。其中2018—2021年产能增速较慢,2019—2020年行情较差,两年内仅新增产能4万吨/年;2021年原料己二腈供应短缺,国内部分投产计划延期,新增产能较少。2022年新进入者较多,产能增幅明显:一是因为2021年价格涨至高位,行业利润较为丰厚;二是原料己二腈国产化进程加快,pa66发展前景优越,前期新增产能规划如期投产释放。预计截至2022年底,我国pa66总产能为79.1万吨/年,较2021年增长34.07%(见图2)。预计2018—2022年pa66产能复合增速超过11%。

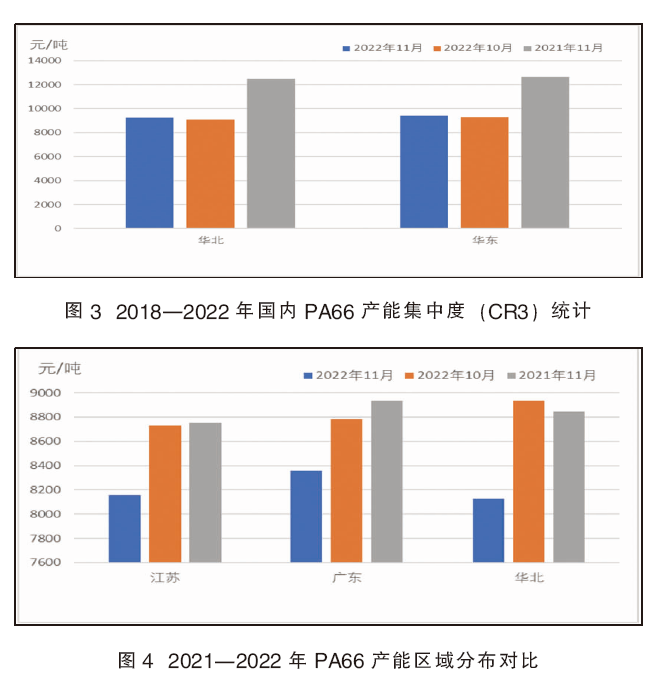

从产能集中度(cr3,产能排名前3)而言,2018年pa66产能集中度在77%,预计2022年在48%,五年间降低29个百分点,呈不断降低趋势(见图3)。从企业产能规模统计来看,目前产能在5万吨/年及以上的企业仅4家,企业数量覆盖率约27%,企业产能之和占我国总产能为60%,较上一年占比降低11个百分点。

从产能区域分布来看,我国pa66产能主要集中分布在华东地区,占据我国总产能的59%,较2021年降低7个百分点(见图4)。华中与东北合计占比28%,较2021年降低6个百分点。其中西南、西北、华北地区为新增产能地区,合计占比13%。从省份产能来看,排名第一的是上海,产能19万吨/年,占比约27%;第二是河南,产能14万吨/年,占比约20%;第三是浙江,产能13.4万吨/年,占比约19%;其余省份产能均不足10万吨/年,在1万~8万吨/年不等。

需求:华东地区为主要消费地,下游消费结构中工程塑料始终占据主要地位

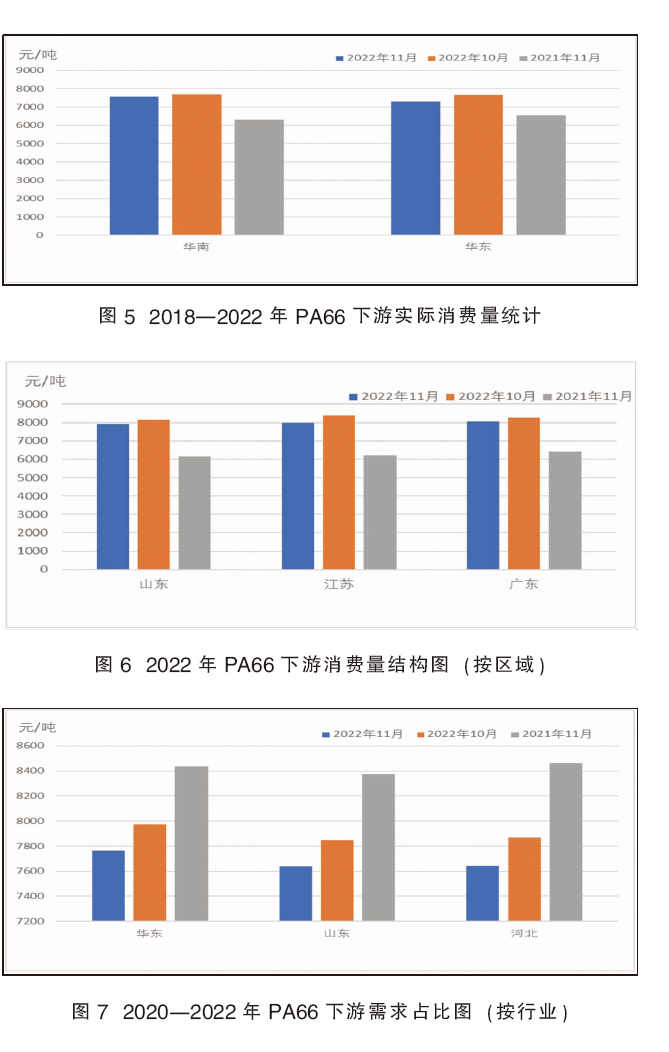

2018—2022年,我国pa66下游实际消费量整体呈减-增-减趋势(见图5)。因2018年pa66价格涨幅较大,下游领域难以承受成本压力导致需求减量,加之当年全年行情偏低,因此2019年消费量减少。伴随着需求稳步恢复、纺丝及工程塑料行业开工负荷率有所提高,2020年需求量增加。2021年市场行情向好,pa66价格涨幅较大,下游客户买涨不买跌,需求稳步跟进。2022年市场持续下行,下游实际消费量减少。

从下游消费的区域角度来看,预计2022年我国pa66下游消费主要集中在华东和华中两个大区,合计占据总消费量的75%。其中华东占比最大,占50%;其次是华中,占比为25%(见图6)。剩余消费量分布在华南与华北地区,其中华南占比19%,华北6%。华东地区消费量占比最大的主要原因在于pa66为终端各领域遍布该区,如汽车、家电、机械、纺织等各类配件。pa66生产能力主要位于华东及华中地区,两大区合计产能占比为78%。为匹配供应地来降低运输成本,华东与华中亦为主要消费地。

从下游行业角度来看,2022年pa66下游消费结构仍由工程塑料与锦纶66纤维组成,其中锦纶66纤维由工业用丝及民用丝组成(见图7)。预计2022年我国pa66下游实际消费量为53.3万吨,较上一年减少11.6%。从近三年消费结构数据来看,我国pa66下游消费结构中工程塑料占比居首,2020年占比58%,2022年占比降低1个百分点。锦纶纤维2022年消费占比较2020年提升1个百分点。

未来:2023—2027年新增产能规划超300万吨/年,竞争愈发激烈

考虑到主要下游工程塑料领域中pa66改性强度更高、耐高温性好、耐化学品更强等优点,在汽车零部件、电器配件等市场占据重要地位,未来市场对于高性能材料的需求量会逐渐增加,生产技术持续研发,产品的精细化将推动改性料不断发展。从锦纶纤维领域来看,pa66具有耐磨性好、手感更加柔软细腻等优点,并且随着消费者对高性能服装的需求逐步提升,pa66锦纶行业未来的发展趋势向好,企业进一步推动创新技术,满足消费者多元化需求,并积极拓展海外业务。总体而言,基于己二腈国产化前提,以及未来pa66新增产能规划,pa66主要下游工程塑料及锦纶纤维领域发展前景优越。

据现有公布投产规划,2023—2027年预计我国原料己二腈及己二胺新增产能规划均超过200万吨/年。考虑到己二腈对己二胺、己二胺对pa66的消耗比例,大约换算能耗为1吨己二腈生产1吨己二胺、1吨己二胺生产2吨pa66,超过200万吨/年产能己二胺可支撑超过400万吨/年的pa66产能。至2027年,我国己二腈及己二胺供应充裕,且有富余外销。

以上述原料己二腈及己二胺新增产能规划为前提,未来五年间pa66产能新增计划共计326万吨/年,预计到2027年我国pa66总产能或将突破350万吨/年。需要注意的是,投产规划仅是企业暂定计划,在未来市场行情、工程进度、原料己二腈国内供应实际情况等多方面因素影响下,新增计划随时存在调整的可能性。

未来我国己二腈供应充裕,随着产业链内己二腈话语权的减弱,pa66成本压力减小,pa66的应用潜力必然迅速释放,在工程塑料及锦纶纤维领域快速发展。未来pa66机遇与挑战并存,仍需继续关注新投产规划落实情况,以及pa66需求的实际转变情况。