近十年来,丙烯行业轮番洗牌,历经了三轮产能扩张周期。从行业发展的宏观层面来看,主要受政策、技术和原料革命的影响。丙烯行业从煤化工向大炼化方向发展,又逐步朝着轻质化方向过渡。

随着我国碳达峰意见规定,国内原油一次加工能力控制在10亿吨以内,将会对炼油端和乙烯端生产的丙烯供应体量形成规模限制,这也限定了未来炼油路线丙烯的供应峰值,使丙烷脱氢(pdh)行业布局更加引人注目,也将会凸显pdh高速增长带来的新增权重。pdh项目一直是丙烯行业投资的必争之地,也是从业者关注的重中之重。

2022年丙烯主要工艺路线获利能力转弱

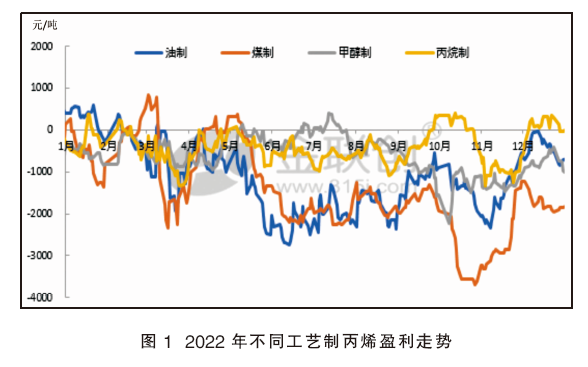

纵观我国丙烯产业,代表性丙烯生产工艺包括油制(蒸汽裂解、催化裂化)、甲醇制、煤制、丙烷制。2021年开始,pdh行业经济效益急转直下,持续出现大幅亏损,产能利用率也出现明显回落。伴随着丙烯原料产品价格上涨,丙烯工艺盈利均出现不同程度亏损,这与丙烯各工艺的成本结构分布息息相关(见图1)。蒸汽裂解、甲醇制烯烃及丙烷脱氢的成本结构中原材料成本占大半,因此原料价格走势对工艺盈利情况影响较大。而2022年国际原油一飞冲天,后续维持高位宽幅震荡走势。受其带动,多数能化产品价格处于相对高位,丙烯的原料丙烷、甲醇等也高位运行,丙烯各工艺路线成本压力明显上升。

2023年原料产品走势各异,丙烯不同工艺盈利差异化

2023年2月开始,丙烯油制工艺路线及煤制工艺路线盈利均出现不同程度回暖,这也与原料价格回落息息相关。

原油方面,投资者预计美联储仍将保持高利率状态。另外,欧洲央行与英国央行均宣布将利率提高50个基点,市场对经济衰退与能源需求前景的担忧依旧存在。同时,市场担忧美联储加息,对能源需求前景担忧仍存导致油价承压。而随着国际油价震荡回落,油制路线丙烯已告别亏损,进入正向盈利阶段。

而煤制路线来看,受2月煤炭价格大幅下挫影响,煤制烯烃亏损区间逐步收窄。一方面,受制西北产区煤矿逐步复产,煤炭供应增加,但非电等需求释放一般,煤炭市场供需矛盾加大;另一方面,期间内西北多地降雪等影响拉运,煤矿库存压力增大,叠加港口煤价持续下行影响,西北产区煤价持续下滑。随后虽然受到内蒙古矿难影响,产地安监力度升级,市场供应有收紧预期,下游客户拉运积极,煤炭价格小幅回升,但受到需求限制回升有限。

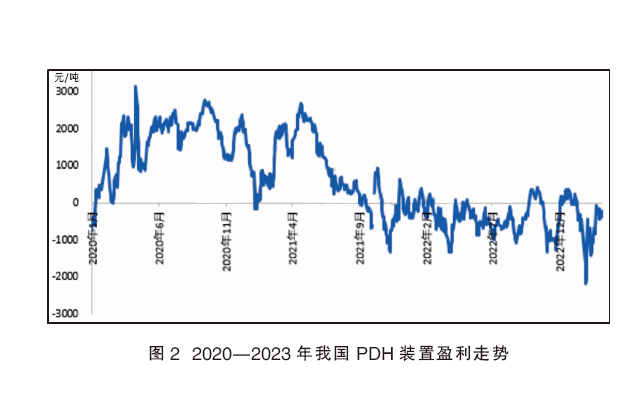

pdh过去因为高经济效益、清洁高效、符合政策导向而备受青睐。但如今,昔日明星工艺不复存在,单套装置经济性依旧难有改观。

2021年pdh装置丙烯生产盈利萎缩明显,年均盈利仅在561元/吨。行至2022年,pdh年均盈利跌至-411元/吨,年内多数时期以进入亏损阶段,11月单吨亏损超过1300元/吨。2023年,pdh延续亏损态势,1月末伴随着丙烷价格飞升至900美元/吨上方,pdh装置单吨亏损也超过2000元/吨(见图2)。而进口丙烷价格大幅上涨主要受到我国pdh装置原料需求方面的提振。由于1月底春节假期的到来,我国进口商尤其是pdh装置进口商为春节后生产做准备纷纷提前集中采购2月到岸货物,将国际市场冷冻货价格大幅提拉,叠加中东部分生产企业2月有检修计划,导致供需面继续拉紧,价格再次上涨。

pdh持续亏损使得产能利用率大幅回落

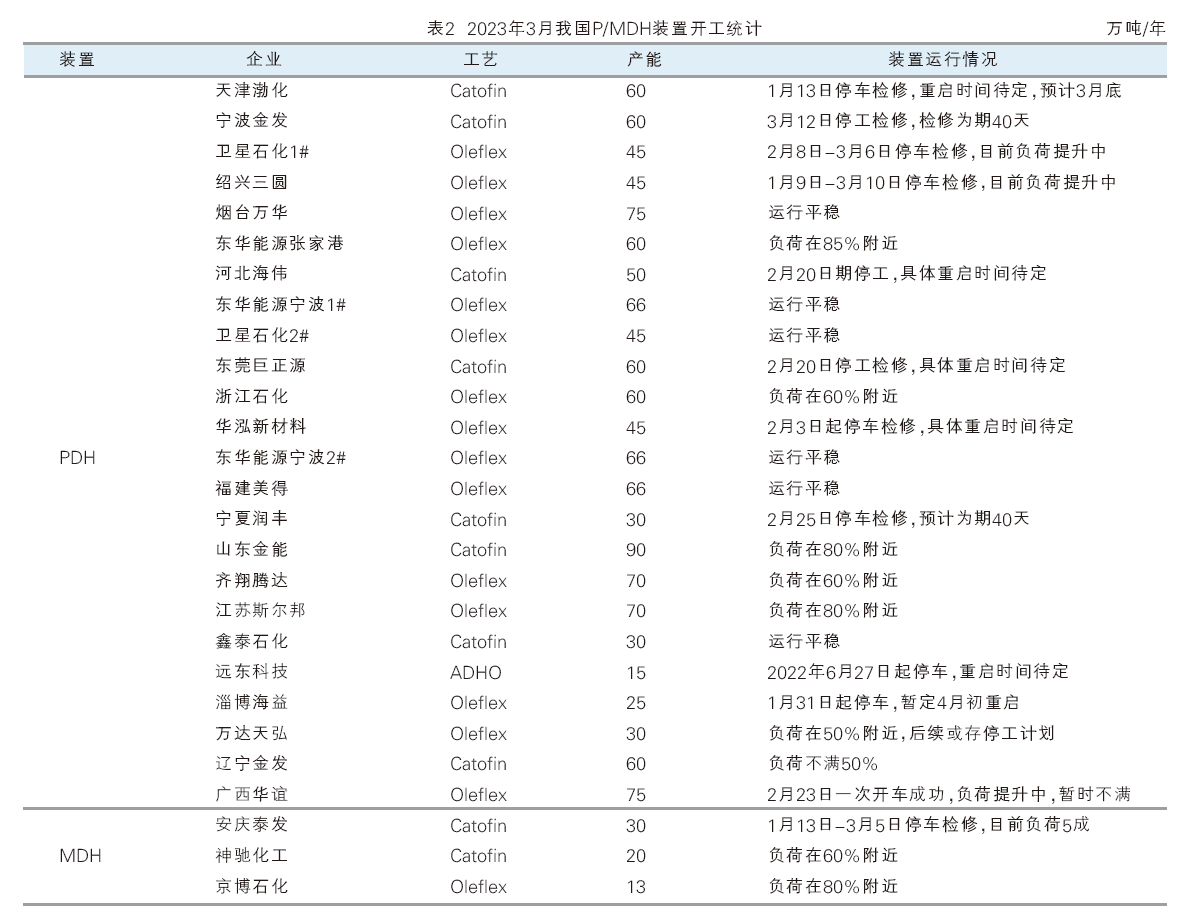

2023年以来,因pdh装置原料丙烷价格飞升,使得pdh项目亏损扩大,这也使得pdh装置产能利用率大幅回落。

2020年后,我国pdh装置产能利用率呈现逐渐下滑态势,2023年1—3月我国pdh装置产能利用率较2020年已下滑26个百分点(见表1)。2023年3月初,我国pdh装置产能利用率跌破55%,1—3月内产能利用率最高点也仅在73.49%。截至3月31日收盘,我国pdh产能利用率在62.60%。

竞争加剧,未来难言乐观

未来十年我国还有超过3500万吨/年的pdh项目处于在建、拟建及规划阶段,未来pdh行业竞争将更加剧烈。一方面,国内丙烷在数量及质量上都难以满足需求,原料丙烷依旧依赖于进口,国内需求大幅提升,刺激原料丙烷价格大幅走高;另一方面,近年来愈演愈烈的能源危机也带动原油等油气产品价格延续高位运行。而随着国内丙烯市场竞争加剧,丙烯的价格难以保持坚挺运行,使得pdh行业处境愈发艰难。

但整体来看,pdh装置的地域分布、产业链布局都深刻影响pdh装置的经济性表现。地理位置方面,多数pdh装置临海港码头而建,因此原料以管输为主,成本优势明显;而部分装置需要通过汽运运输到厂,原料成本将明显增加。产业链布局来看,如万华化学、天津渤化等布局丁辛醇等化工下游,盈利表现良好,因此上游pdh装置开工稳定性较高;部分布局聚丙烯、丙烯腈等整体盈利则明显弱化,出现阶段性停车避险;部分工厂甚至大比例外销丙烯,出现长时间经济性停工的情况。

目前部分大炼化项目或新投产的规模装置,在原料单耗、装置损耗及产业链集成等方面的优势较为明显,来自原料或副产品再利用的优势可有效弥补制丙烯过程中的部分亏损。未来随着pdh工艺的提升,有望在原料选择性、转化率及加工成本方面有一定的改进,或将提升pdh装置在未来的市场竞争力。

《2022年国内外油气行业发展报告》发布

3月27日,中国石油集团经济技术研究院最新版年度《国内外油气行业发展报告》(以下简称《报告》)在北京正式发布。本次发布为自2008年首次出版以来第15年连续发布。发布会上,《报告》主创团队从国内外能源发展、石油市场、天然气市场、油气生产、国际合作以及石油公司等方面阐释了《报告》的核心观点,行业多位资深专家现场点评并进行了热点问题研讨。

《报告》分析指出,2022年全球能源业呈现出四个方面的显著特点:

一是全球能源消费量再创新高。一次能源消费143.66亿吨油当量,同比增长2.2%,基本回归疫情前平均增长水平。

二是全球能源贸易和供需格局发生深刻变化。国际油气贸易流向由“逆时针”转向“顺时针”亚太与欧洲供应来源转换,欧洲油气“脱俄倚美”,俄罗斯油气出口“转东向南”。美国与欧佩克形成两极格局,成为全球新增产量的主要来源。

三是国际能源价格体系动荡紊乱。不同能源品种正常比价关系发生改变,煤价、电价、关键矿产资源价格飙涨。

四是各国政策加强对能源行业干预。维护能源供应安全成为消费国能源政策的首要目标,从效率优先转变为安全优先,强化对能源产业链的控制。2022年,布伦特原油期货全年均价为99.04美元/桶,同比上涨28.09美元/桶,涨幅39.6%,均价接近2014年水平。全球天然气贸易量连续3年下降,贸易格局出现历史性调整,俄罗斯管道气逐步退出欧洲市场,美国加大对欧洲lng供应,全球天然气贸易量为1.2万亿立方米,同比下降1.0%。

展望2023年,全球经济衰退风险突出,乌克兰危机演进、欧洲能源市场再平衡仍是影响全球能源和油气市场的关键因素,油气行业发展进入动荡变革期,存在更多不确定性。我国宏观经济整体回升将拉动能源消费较快增长,面对复杂动荡的国际能源市场风险挑战,能源安全供应保障仍是行业首要任务,继续加快提升油气生产供应能力,扎实推进绿色低碳转型,同时要充分发挥能源行业对稳增长、稳就业和稳物价的作用。