核心摘要

●复苏趋势仍在 淡季驱动景气指数延续回落态势

延续2月回落趋势,3月石油和化工行业景气指数降至92.67,进入偏冷区间。受淡季影响,需求低迷,橡胶、塑料及其他聚合物制造业仍面临较大的去库存压力,景气指数降至过冷预警区间,导致上游化学原料和化学制品制造业景气指数同步回落。气温回暖,出行需求增加,燃料加工业景气指数持稳;冬季已过,空调季到来,原油和天然气低库存压力缓解,石油和天然气开采业景气指数虽延续2月回落态势,但仍处偏热区间。

热点聚焦

●美欧央行继续加息,金融危机端倪初现

3月16日,欧盟央行加息50bp。3月22日,美联储加息25bp,再次强调2%的通胀目标。3月23日,英央行加息25bp。随着利率上升,流动性不断收紧,对全球金融市场冲击愈发明显。3月8日,美国第16大银行硅谷银行遭挤兑,两日后破产倒闭,引发金融市场恐慌。3月12日美国签名银行倒闭,恐慌情绪继续蔓延。3月19日,在瑞士央行支持下,瑞银紧急收购陷入困境的瑞信,且完全减记at1债券,造成超过170亿美元损失。全球避险情绪升温,黄金上涨一度超过2000美元/盎司,国际原油阶段性降幅超过10美元/桶。3月下旬随着恐慌情绪得到缓解,油价回补部分跌幅。

建议及提示

●市场预期

需求复苏不确定性增加,市场心态保持谨慎。

●风险提示

全球通胀虽然有所回落,但核心通胀仍然维持高位,美欧央行仍有加息空间。流动性紧缩引发金融风险的概率上升,需求复苏不确定性增加,高通胀、高利率、高风险并存或引发大宗商品价格回调。

石油和化工行业景气概况

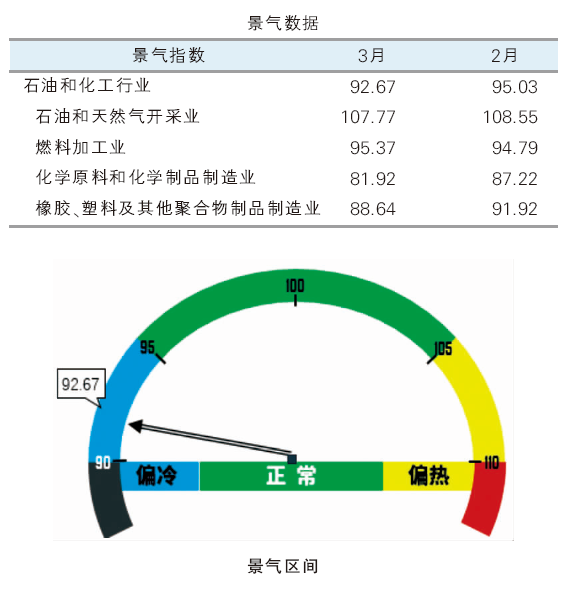

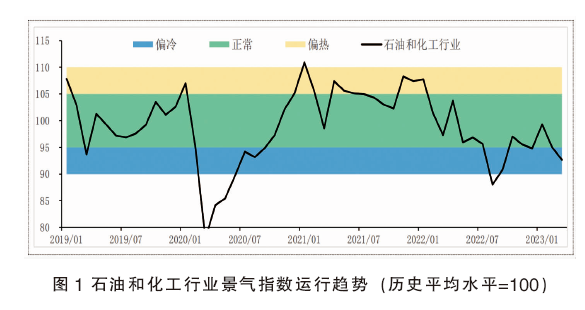

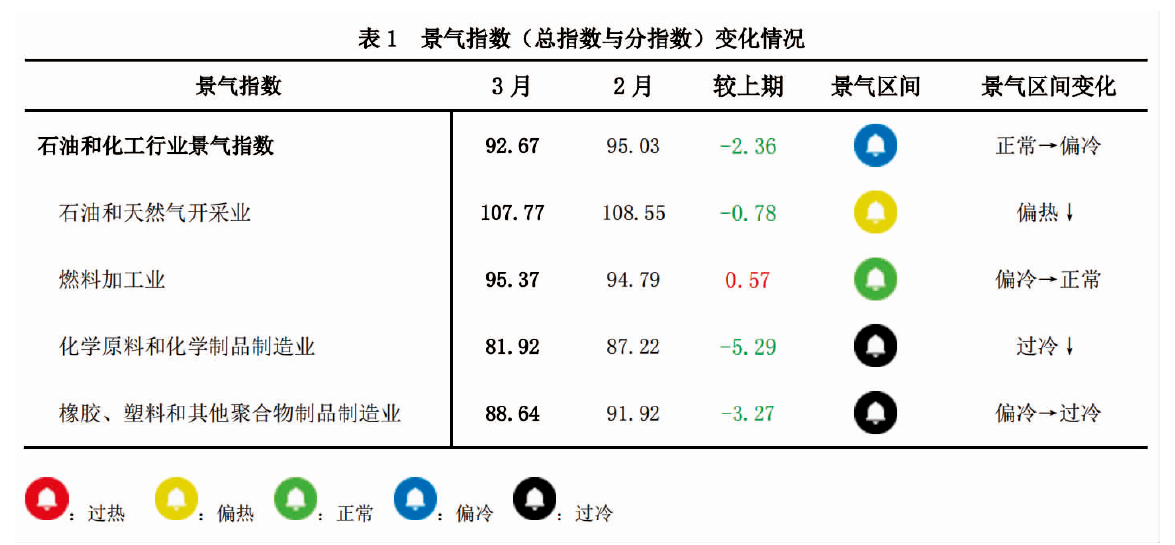

3月,石油和化工行业景气指数继续回落,降至92.67,环比下降2.36个百分点,进入偏冷区间;同比下降4.60个百分点,降幅继续收窄(见图1)。

3月,中国经济强势反弹动能减弱,复苏进程转入平稳期。根据国家统计局数据3月,制造业pmi小幅回落至51.9,低于2月0.7个百分点。多重利好下,中国房地产销售回暖明显,1—3月百强房企累计操盘销售金额同比转正。2月份社融方面同比多增1.95万亿元,高于市场预期。企业和居民中长期贷款均有明显改善,结构性信贷回暖明显。国际方面,受全球央行加息影响,美欧银行、投行遭遇流动性冲击,全球市场避险情绪升温,对经济复苏造成严重冲击,除贵金属之外的大宗商品价格均有一定幅度下降,后随着市场恐慌情绪的缓解,回补了部分跌幅,但市场对需求复苏的不确定性进一步增加。

分行业来看,受淡季影响需求端低迷(见表1)。橡胶、塑料和其他聚合物制造业面临较大的去库存压力,3月景气指数环比下降3.27个百分点,跌入过冷区间。作为其上游的化学原料和化学制品制造业景气指数环比下降5.29个百分点,在分行业中降幅最大,仍处过冷区间。随着气温回暖、出行增加,燃料加工业景气指数环比上升0.57个百分点,是环比唯一正增长的分行业。随着北半球冬季已过,油气库存水平仍保持同期相对高位,国际原油和天然气价格回落明显,能源危机正在淡出市场视线,石油和天然气开采业景气指数环比回落2.36个百分点,仍处偏热区间。整体来看,石油和化工行业总景气指数落入偏冷区间,是淡季影响的结果,但与去年同期相比,降幅已经收窄至4.60个百分点,是近10个月以来同比降幅最小值,复苏趋势仍在延续。

热点分析及未来展望

1. 央行降准呵护流动性 宽信用预期进一步升温

随着多项利好政策落地,1—2月社融显著回暖。信贷升温对流动性的需求不断增加,资金融借利率中枢抬升,中国人民银行连续多月超额续作mlf(中期借贷便利)。mlf超额续作后,3月17日,中国人民银行宣布下调存款准备金率25bp,金融机构加权平均存款准备金率降至7.6%。本次降准释放长期资金约5000亿元,满足了信贷需求,流动性保持合理充裕,有利于支撑经济复苏趋势。

2. 流动性危机向金融危机演变

为应对疫情对经济的冲击,全球央行释放了庞大的流动性,也间接造成了全球大通胀。为应对通胀,2022年3月,美联储加息25bp,正式开启了本轮紧缩周期。与上一轮紧缩周期(2015—2019年)相比,加息、缩表的速度和幅度提升了一倍有余。快速收紧的流动性虽然对通胀起到了显著的抑制作用,但也给金融市场危机埋下隐患。疫情期间,美国科技公司现金流充裕,主要为科技公司服务的硅谷银行存款大幅上升,迫切的投资需求下,硅谷银行资产端大量配置了固定收益率债券,随着大幅加息,债券价格下跌造成了亏损。3月10日,硅谷银行在遭遇挤兑短短48小时后倒闭,这是2008年次贷危机以来美国最大的银行倒闭案。由于硅谷银行资产负债结构具备普遍性,金融市场恐慌情绪快速升温。到3月中旬,接连有美国签名银行倒闭、瑞信暴雷、德银cds大幅上升等险情出现,流动性危机开始向金融危机演变。为减轻金融市场压力,美联储和欧盟央行紧急提供了短期流动性支持。处于缩表周期的美联储在3月8—22日两周内扩表3900多亿美元,有效化解了美国银行系统性风险。3月下旬开始,金融市场恐慌情绪有所缓解,但系统性金融危机风险仍存。去通胀、维护金融市场稳定、保持经济增长三者之间已经构成“不可能三角”,美元货币政策将给全球商品市场带来更大的不确定性。

3. 石油和化工行业景气展望

3月石油和化工行业景气指数延续回落态势,符合季节性特征,同比降幅快速收窄也确认了长期复苏的趋势。国内信贷增速稳定,内需逐步回暖,形势持续转好。国际方面,高黏性通胀加大了各国央行抗击通胀的难度,短期内仍有进一步加息的可能。不断上调的利率也会给金融市场带来更大压力,全球系统性金融危机风险仍在积累。短期来看,3月中上旬的小规模银行和投行的危机造成的恐慌情绪导致了大宗商品市场价格下跌,3月下旬恐慌情绪得到缓解后,大宗商品价格回补部分跌幅。中期来看,流动性持续紧缩会增加全球系统性金融危机发生的可能性,需求复苏也会面临更大的挑战。预计石油和化工行业景气指数将持续回升,涨幅相对有限,同比转正概率较高。

附录

景气指标说明

生产热度,是根据产品的价差、开工、库存三个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率,是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。