重量级项目在华南地区的不断签约落地,说明中国化工行业布局正随着人口及经济消费重心不断南移。虽然以山东、辽宁为代表的环渤海地区今后依旧是我国顺酐生产重地,但未来华南地区在顺酐供需两端的地位将明显提高,南北产能空间分布也将趋于平衡。

“巨无霸”顺酐项目落户福建

5月24日,福建中景石化有限公司氢能利用与碳四产业链引进英国庄信万丰全球最大年产90万吨bdo技术签约仪式在福州举行。该项目碳四产业链主要由年产150万吨正丁烷、120万吨顺酐、90万吨bdo、30万吨四氢呋喃、30万吨聚四氢呋喃、10万吨氨纶、60万吨pbt、60万吨pbat、30万吨丁内酯等多个子项目组成,产品可用于生产锂电池、高端面料氨纶、全降解塑料等。计划总投资180亿元,年产值超600亿元,将分三期建设,三年内全部建成投产。

该项目建成后可使中景石化实现碳三、碳四产业链绿色循环发展,有效降低生产成本。中景石化pdh装置每年可产生约13.5万吨氢气,目前仅主要当作燃料使用,价值较低,而作为顺酐加氢装置的工业原料后价值可提高一倍以上。同时,碳四产业链丁烷氧化制顺酐过程中产生的反应热可副产大量超高压蒸汽(1吨顺酐可副产约10吨左右蒸汽),能够提供给碳三产业链加以使用,完美的解决了氢气、蒸汽供应、反应热能利用的问题。综合来看,预计一年可降低碳三产业链成本约25亿元,具有可观的经济社会效益。

资源驱动式微 行业重心南移趋势已成

与山东、江苏等传统石化产业强省相比,福建省油气资源并不丰富。但此次中景石化碳四产业链“巨无霸”项目在福建的落地,说明当下顺酐项目在择址方面正在一定程度上摆脱资源掣肘,逐渐转为消费导向驱动。这主要受到生产工艺迭代所带来的上游原料来源多元化,以及国内消费重心变化等因素影响。

一方面,原料获取方式对顺酐产能区域分布影响较大,但限制性有所减弱。在2013年正丁烷法工艺产能大规模入市之前,以苯法工艺为主导的顺酐产能区域分布呈现出明显的资源导向。主要表现为煤焦化资源富集区备受顺酐生产企业青睐,在这一时期以山西、河北为代表的华北地区顺酐产能占比一度占到当时中国顺酐总产能的50%附近。

但随着正丁烷氧化法工艺的兴起,山东省凭借油气资源丰富的优势异军突起,逐渐发展成为我国顺酐产能、产量第一大省,至2022年底仅山东一省产能便占到我国顺酐总产能的40%。不过,近年来以顺酐、丙烯为代表的lpg深加工行业的快速发展使得国内轻烃原料供给日益紧张,来自中东、北美等地区的进口资源的重要性与日俱增,通过进口lpg原料发展深加工产品已经成为越来越多靠近或拥有沿海港口资源的化工企业的选择。在这一背景下,顺酐生产企业越来越明显地倾向于在沿海地区围绕港口资源进行产业布局,未来五年内约90%的顺酐拟建项目均选择在沿海地区,北起辽宁南至海南均有分布。

另一方面,消费端重心变动引导产业布局南移。自正丁烷法工艺兴起以来,凭借在原料端及消费端的双重优势,以山东、江苏等省为代表的华东地区话语权显著提高。华东地区经济发达、人口众多,对房地产、汽车等大类商品消费能力较强,同时炼油及化工生产、贸易企业众多,lpg、丁烷、苯乙烯等原料产品供给丰富。因此逐渐集中了国内半数以上顺酐及下游不饱和树脂、有机酸、四氢苯酐生产企业,无论是供应还是需求占比均达到60%以上水平。

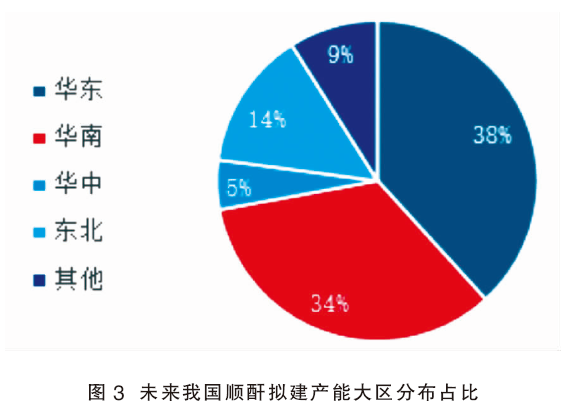

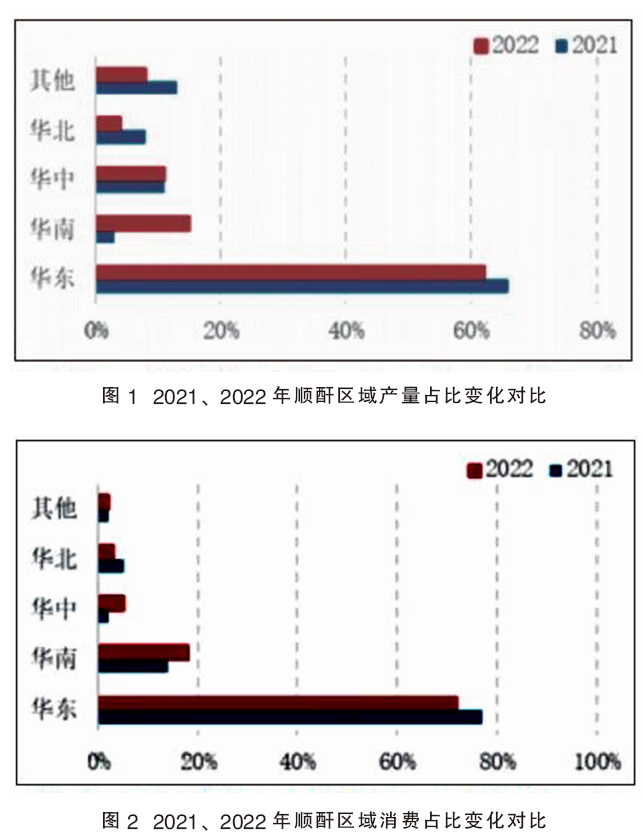

随着近年来消费、人口重心的持续南移,华南地区对化工品的需求与日俱增。恰逢同一时期进口轻烃原料规模的提升使得国内大型石油化工项目进一步摆脱了上游资源供给的地域限制,开始持续加大对两广、福建等华南沿海经济发达地区的布局力度。仅2022年,华南地区便迎来广东惠州宇新新材料年产15万吨顺酐项目的正式投产,以及福建新阳科技、广东晨宝复合材料、广西华砻集团等不饱和树脂项目的落地。截至2023年5月底,广东惠州聚辉环保材料四氢苯酐项目已投产,下半年也将迎来福建惠诚新材料四氢苯酐项目的最终落地。顺酐、不饱和树脂、四氢苯酐等生产企业数量的增多,推动着华南地区供应及需求量占比不断上升(图1、图2),这在一定程度上改变了区域内相关产品生产企业在原料采购方面需要依赖跨区域输入的历史,有效降低了原料成本。

未来行业南北分布将更趋平衡

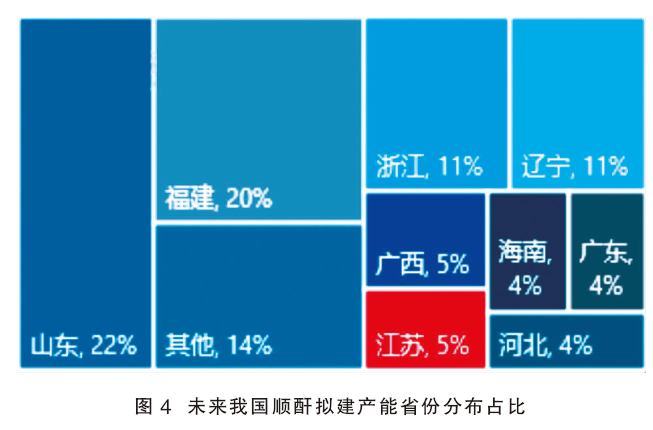

从未来五年我国顺酐拟建产能区域分布来看,行业发展重心南移这一趋势将更为明显,今后顺酐及下游布局将继续围绕华东、华南这两大沿海发达地区展开,更加贴近终端消费市场。从大区分布来看,在未来我国顺酐拟建产能中,华南地区拟建产能占比达到34%,仅次于华东地区的38%位居第二(图3);从各省分布来看,山东省拟建产能占比仍排名首位(图4),而福建省异军突起,以20%的占比排名次席;从南北空间分布来看,则呈现“南重北轻”格局,南方地区产能占比达到53%,北方地区为47%。这种空间分布格局,也与当前我国经济、人口重心分布情况及未来发展趋势相契合。

由于拟建项目多为配套bdo、丁二酸等下游产品的一体化项目,若上述拟建产能最终落地,届时顺酐行业供需区域格局必将随之发生显著改变。主要将表现为,虽然以山东、辽宁为代表的环渤海地区仍是今后顺酐生产重地,但南方地区尤其是华南地区供需两端在整个顺酐行业中的比重还将有较大的上升空间,南北供需占比将更加趋于50:50的空间平衡。而对于内陆非油气资源富集地区,上游原料的限制作用还将继续发挥影响。虽然成渝、长江中游地区等经济发展同样较快,但由于在上游轻烃原料供给的体量及成本等方面与沿海地区差距明显,因此仅存在零星顺酐及下游项目投建计划,单个项目产能规模也基本将限制在10万吨/年以下水平。