聚苯硫醚(pps),全称聚亚苯基硫醚,是一种新型高性能热塑性树脂。pps由苯环和对位硫

原子交替排列而成,苯环为刚性结构,使其拥有较高结晶度、耐腐蚀性;硫醚键为柔性结构,硫原

子本身具有阻燃性,使其无须加入阻燃剂就可以达到ul-94-v0级水平的阻燃效果。独特的分子结

构使pps综合性能优异,展现出优良的耐高温、耐腐蚀、耐辐射、阻燃、均衡的力学性能和极好的

尺寸稳定性、优良的电性能等特点,被广泛用作结构性高分子材料,被誉为继聚碳酸酯(pc)、聚

酯(pet)、聚甲醛(pom)、尼龙(pa)、聚苯醚(ppo)之后的世界第六大工程塑料。

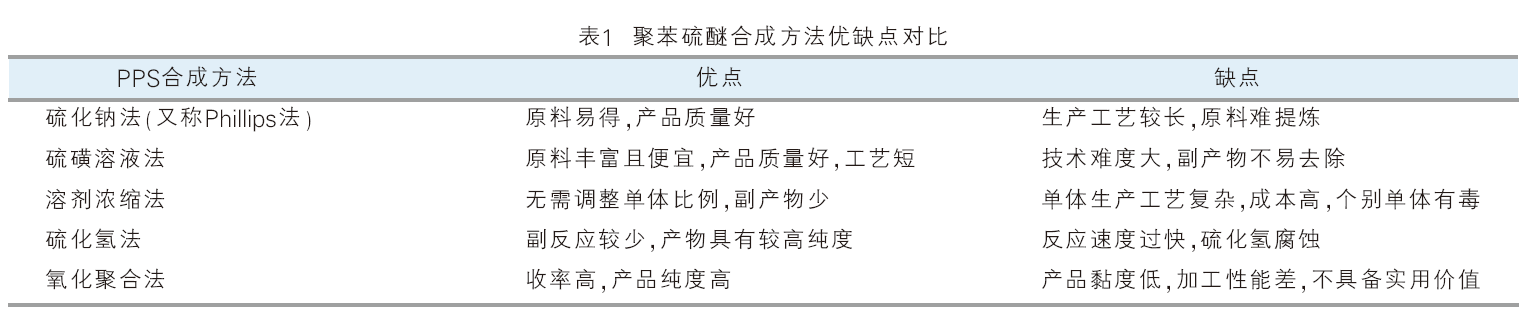

pps的生产工艺包括最早的傅-克催化法、麦氏法、对卤代苯硫酚盐自缩聚法,以及后来发展出

的硫化钠法、硫磺溶液法、溶剂浓缩法、硫化氢法和氧化聚合法,其中硫化钠法是目前最主要的方

法。聚苯硫醚合成方法优缺点对比见表1。

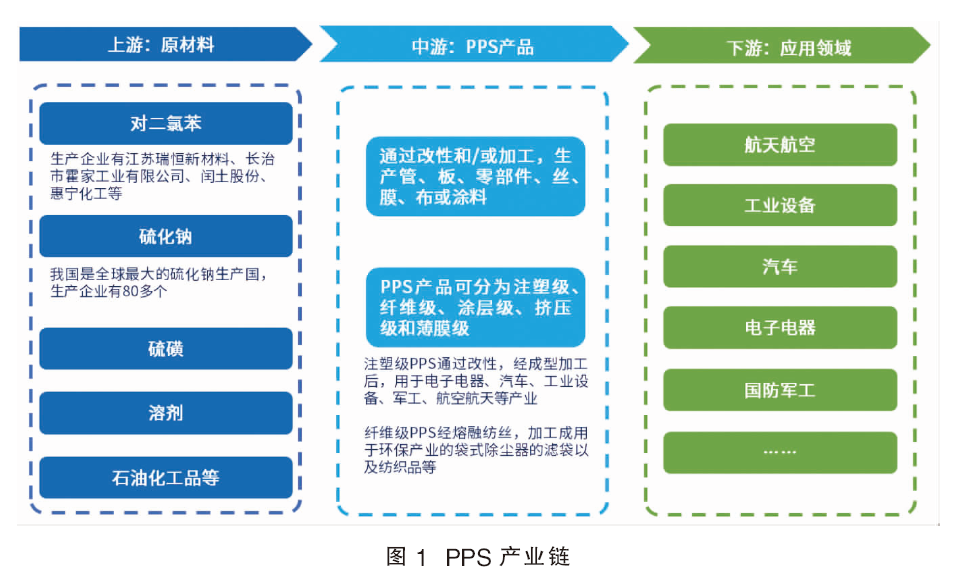

因下游用途用法不同,pps产品通常分为注塑级、纤维级、涂层级、挤压级和薄膜级。其中,

注射级和纤维级占我国pps总量的大部分,占比达到95%以上。从下游应用领域看,汽车和电子行

业为主要消费领域,两者消费合计占比约70%;其他应用还包括环保滤袋及机械工业等。随着汽车

轻量化和低成本的诉求凸显,机械性能好、耐高温、耐腐蚀的pps在汽车工业中的应用愈发重要。

同时,pps在电子电气产品中,如连接器、电子控制模块和传感器等,也得到广泛的应用。pps产

业链见图1。

国际巨头在生产、技术等方面仍较为领先,在中国和日本占主导

pps的合成技术壁垒高,导致全球产能不高,目前主要生产企业有东丽、浙江新和成、索尔维、

dic和宝理。2022年全球pps总产能接近20万吨/年,仅美国、日本和中国掌握pps的工业化生产

技术。随着中国pps合成技术不断突破,产能增加迅速,全球产能呈现出向亚太地区集中的特点。

中国大陆和日本的产能占比分别为46%和43%,主导地位主要归因于汽车和电子电气行业pps的需

求不断增长。由于拥有大量汽车和电子制造商,中国是亚太地区pps的主要生产国和消费国。

国内企业纷纷布局,新建生产装置,但有效产能不高

pps由美国菲利普斯公司于1971年首先实现工业化生产。我国pps的研究和生产始于20世纪

70年代初期,先后有二十多家企业建立了pps树脂合成中试或生产装置,目前国内技术最为先进的

企业是浙江新和成。

截至2022年底,我国共有11家pps生产企业,代表生产企业有浙江新和成和重庆聚狮。浙江

新和成是国内pps龙头企业,其pps合成技术是与浙江大学共同合作开发的硫化钠法,其打造了从

基础原料到高分子聚合物、再到改性加工、到特种纤维的pps全产业链,成为国内唯一能够稳定生

产纤维级、注塑级、挤出级、涂料级pps的企业。其余国内企业近几年在聚合级树脂和纤维级树脂

方面也有较大进步,部分产品的质量已经接近国际先进水平。

2022年我国pps产能接近9万吨/年,但有效产能不高。主要原因如下:

一是虽然多项国家指导性文件鼓励pps产业发展,但目前国内pps行业仍然存在着价格倒挂、

多而不精等问题。

二是实施pps反倾销以来,仍然有副牌pps以不同方式进入到国内,国内改性企业在品牌及成

本方面竞争优势较弱,阻碍了国内pps产业的良性发展。

2022年,国际局势动荡不安,能源价格居高不下,pps部分原辅材料价格上涨导致产品成本上

升,企业适当下调开工率以保本,全球供应量较2021年小幅下跌。近年来,pps市场售价相对稳定,

主要因为上游石化行业集中度高,pps行业对其话语权较低,上游供应商议价能力较强;而下游应

用范围较广,行业对下游议价能力中等。

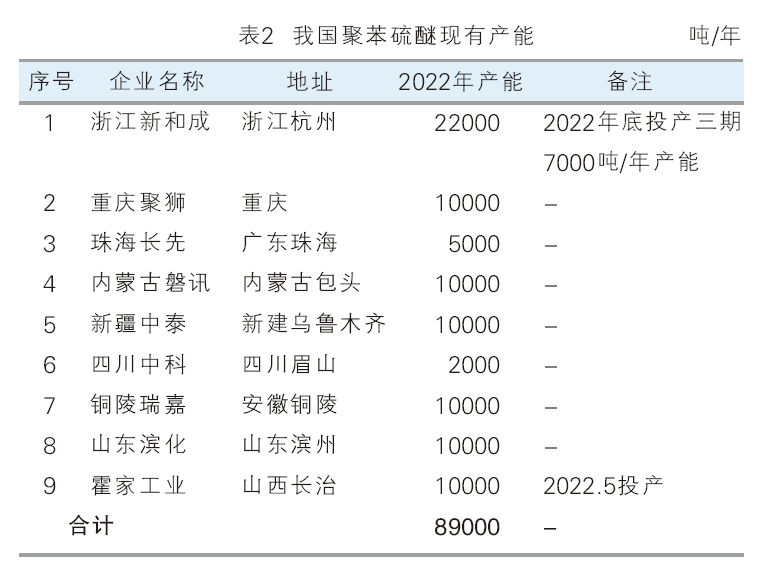

2022年我国pps新增产能情况(见表2):霍家工业年产1万吨/年pps项目历时5年,于2022

年5月在山西长治正式投产;浙江新和成pps三期7000吨/年装置于2022年底投产。

pps在建、拟建项目统计(表3):未来我国pps头部企业浙江新和成、重庆聚狮均有扩产计划,

新进入者如沃特股份也在积极布局pps产业。当前国内规划产能超过10万吨/年,且以大产能为主,

预计未来投产仍以头部企业为主。

随着国内企业对国外先进技术的消化吸收,以及自身技术的突破,国内pps供应端的增长逐步

由内外资齐头并进转为内资主导。但是,目前国内pps已有产能过剩迹象,同时未来仍有10万吨/年

规划产能,行业产能扩建速度已明显高于需求增速。预期未来国内pps生产企业的竞争将会愈发凸显,

建议企业在扩张产能的同时注重降低产品成本,以及产品质量和品质稳定性的提升。

鼓励外资企业在华投资pps等特种工程塑料产品

为落实外商投资法及其实施条例,根据国民经济和社会发展需要,鼓励和引导外国投资者在特

定行业、领域、地区投资,2023年1月1日起施行的《鼓励外商投资产业目录(2022年版)》包括

了工程塑料及塑料合金生产,涉及pps、聚醚醚酮、聚酰亚胺、聚砜、聚醚砜、聚芳酯、聚苯醚、

特种聚酰胺及其改性材料、液晶聚合物等产品。

新能源汽车和5g行业成为我国pps消费增长的重点领域

全球pps消费增长点主要集中在汽车和环保领域。在汽车领域,受益于全球新能源汽车产销量

的迅速增长,pps消费将保持高速增长。在环保领域,欧美和日本等发达国家和地区的燃煤电力、

燃煤锅炉行业对pps纤维需求增速放缓,增量将主要来自于发展中国家。印度、巴西等国开始大量

采用袋式除尘技术,将成为pps纤维消费增长的主要驱动力。

新能源汽车产业的发展对pps的应用既是机遇,也是挑战。一方面,汽车电动化后,部分传统

燃油车上的pps零部件被取消或数量大幅下降,如油气、冷却管路等。另一方面,汽车电动化后需

要进一步轻量化,更多部件的材料将以塑带钢。在海外,pps在汽车上的应用起步较早,从外饰到

功能部件等数百种零部件均有应用,替代部分较重的金属等材料,减重效果明显。国外高端品牌汽

车对pps的最大使用量超过26kg/车,日本汽车的pps使用量约为6~8kg/车。而中国起步较晚,

目前部分单车对pps的平均使用量约为2~3kg,具有较大的提升空间,尤其在偏高端车型、新能源

领域。随着新能源汽车产量的快速上涨,替代进程有望加速实现。此外,pps也可以用作新能源汽车

的充电桩材料。

电子领域pps的需求增长点主要来自5g行业。5g时代,pps在薄膜、基板等电子市场领域的需

求预计有所增长,特别是电子基板材料。此外,由于pps具有较低的介电常数,也可以用于制造5g

天线阵子。据工业和信息技术部数据,2022年我国已建成5g基站总量达到231.2万个,至2025年

预计将达到760万个,pps在该领域消费增长潜力较大。

另外,在环保领域,随着国内钢铁行业超低排放的深入推广,滤袋将继续引领颗粒物高效净化

市场的发展,从而带动pps需求进一步提升。