三季度,精对苯二甲酸(pta)产业链整体趋势偏强为主,9月中旬以来产业链价格大幅走跌,

主要波动逻辑依旧在于成本端,同时金九传统小旺季下,市场需求表现稳健,7—8月价格出现回升,

9月15日px期货上市叠加成本端走弱,pta产业链掉头下跌。然三季度pta产业链监测了从px-聚

酯环节的7个产品同比数据来看,均有不同程度的跌幅,跌幅最大的是瓶级pet,约17.83%;而

纤维级pet跌幅3.83%;涤纶短纤跌幅3.45%;涤纶长丝跌幅3.33%,meg跌幅3.36%,pta跌

幅2.64%,px跌幅2.01%(见表1)。

市场整体趋势偏强为主

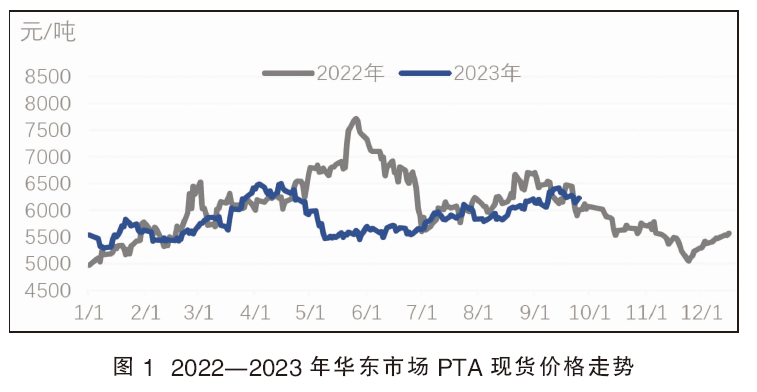

三季度,pta市场整体趋势偏强为主,9月中旬后出现回落,主要波动逻辑依旧在于成本端,

同时金九传统小旺季下,市场需求表现稳健,价格出现回升。三季度华东主港现货均价6007.5

元/吨。其中价格最高出现在9月15日的6430元/吨,最低出现在7月4日的5630元/吨(见图1)。

7月,国内pta市场上涨为主,成交多以刚需采购。opec 成员国自愿减产提振油价上涨,

原料px价格上行,成本支撑强劲,pta市场连续上涨,因下游聚酯接货积极性不高,期现基差出

现回落。随着下游聚酯高开工叠加pta部分装置检修,供需格局利好提振下,pta市场延续上涨趋

势,但下游对高价持观望心态,因此现货成交疲软。8月,国内pta市场先弱后强,由于油价走跌,

原料px同步回落,成本端支撑走弱主导pta市场下滑;因下游聚酯刚性需求稳定,一定程度限制

pta跌幅;随着pta主力工厂出台9月检修计划,供应量预期减少给予pta再次助力,价格重回

6000元/吨偏上水平。9月国内pta市场冲高回落。传统金九下,健康的聚酯需求对pta形成支

撑,然9月15日px期货上市,空头氛围浓厚引导产业链市场出现下滑,同时下游聚酯受亚运会

影响,开工率出现下降,整体供需格局存走弱趋势,市场整体成交氛围疲软。月底,市场放假心

态浓厚,节前成交略显疲软。

供给增加,需求变化不大

恒力惠州一套250万吨pta新装置7月中旬已出料,三季度以来,该装置持续稳定状态。截

至9月底,国内pta产能调整为7916.5万吨/年。

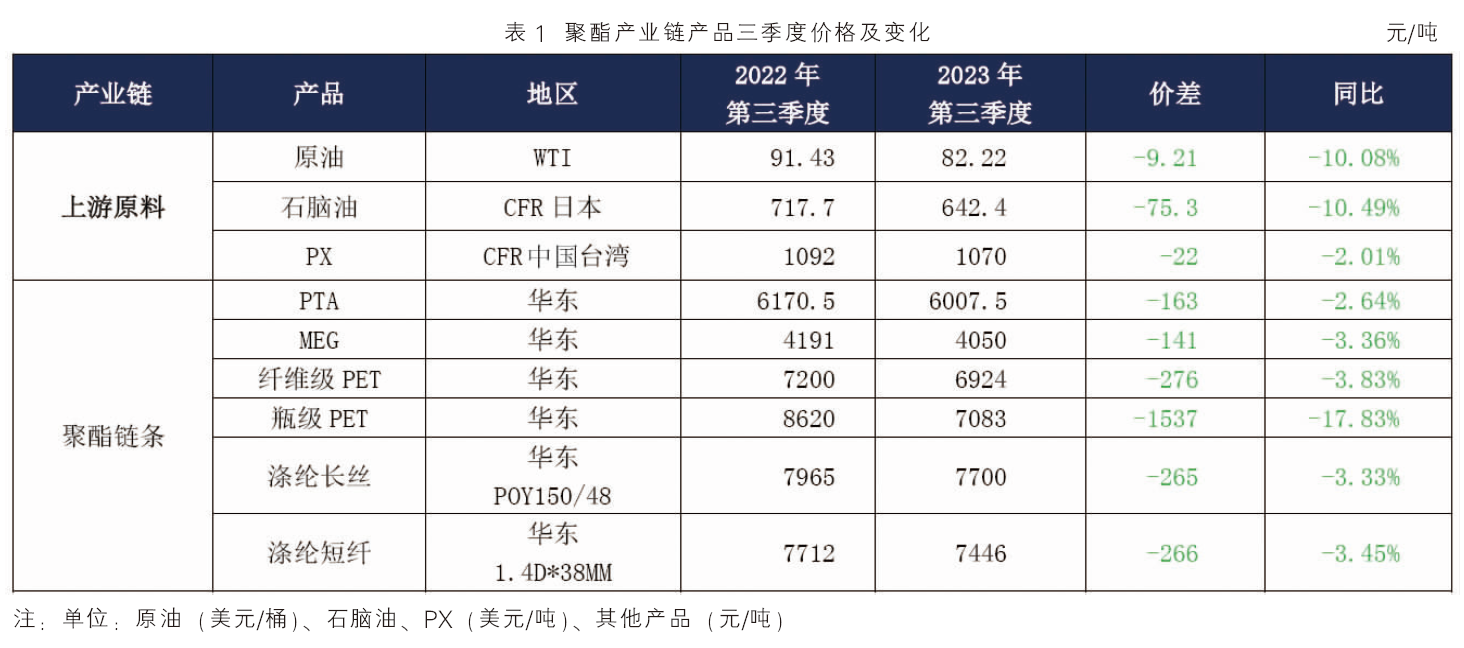

表2为三季度pta基本面数据。2023年三季度,国内pta开工率高位运行保持,下游聚酯新

装置投产叠加开工持续高位运行,刚性需求稳定,7月份开始pta检修装置陆续恢复,pta行业

亦是开工率高位运行保持,供应恢复至高位,产量增长速度稳定。进入8月份,刚性需求稳定叠

加“金九银十”传统旺季,且前期pta集中检修季已过,供应同比大幅上涨,pta产量较往年有

明显增加。2023年三季度pta平均开工维持81%,较去年同期上涨10.53%;2023年三季度

pta产量约1688.1万吨,较去年同期上涨361.1万吨(见图2)。表3为三季度pta装置检修情况。

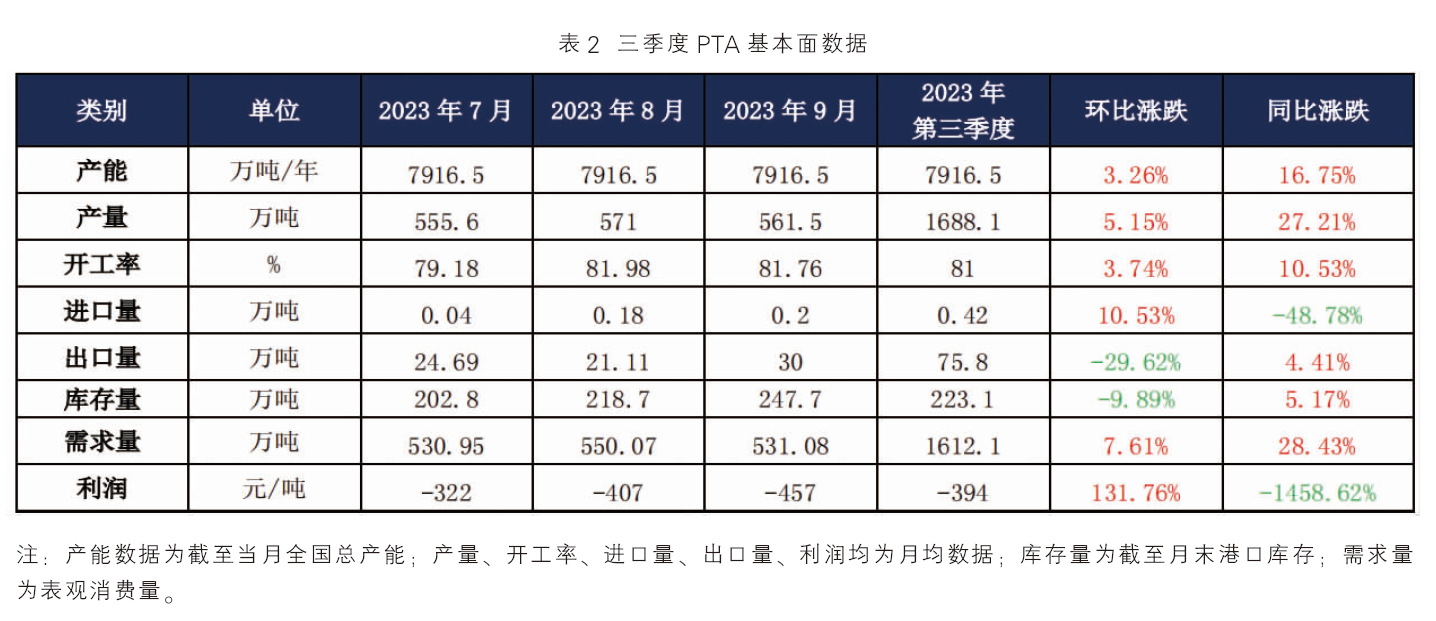

进口缩减,出口增加

2023年三季度我国pta进口量依旧稀少(见图3),主要原因是近年国内pta新产能投放

集中,国内pta产能供应过剩,大部分商家取消进口货改用国内货为主。据统计,2023年三季

度pta进口量约0.23万吨。

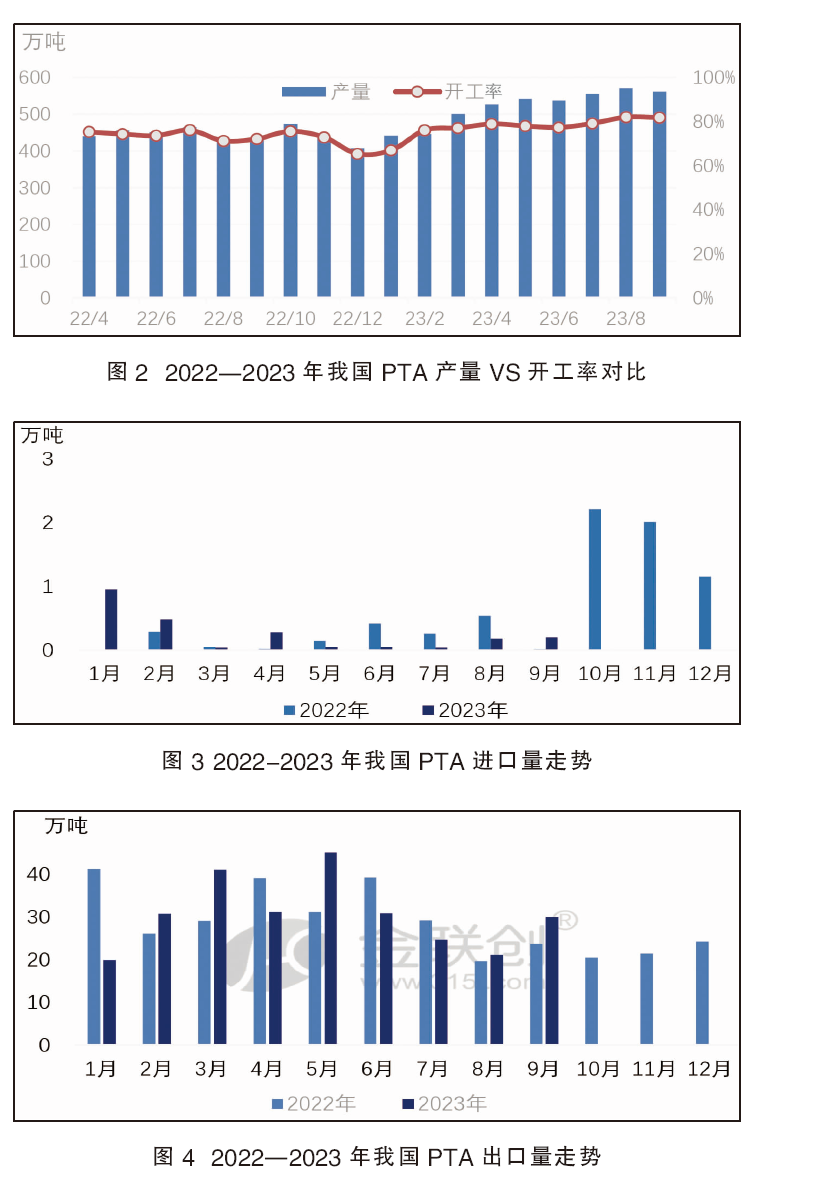

2023年三季度中国pta出口量维持偏高水平,但较上季度下滑明显(见图4),主要原因

6月份开始印度强制要求pta进口必须获得bis认证,作为国内pta出口的首要地区,印度此举

导致6月份开始中国pta出口量骤降,7月份出口印度的pta数量为零,叠加淡旺季影响,7、8

月份出口量持续下滑。据统计,2023年三季度pta出口量约73.76万吨。

下游聚酯开工整体高位,瓶级pet出现下跌

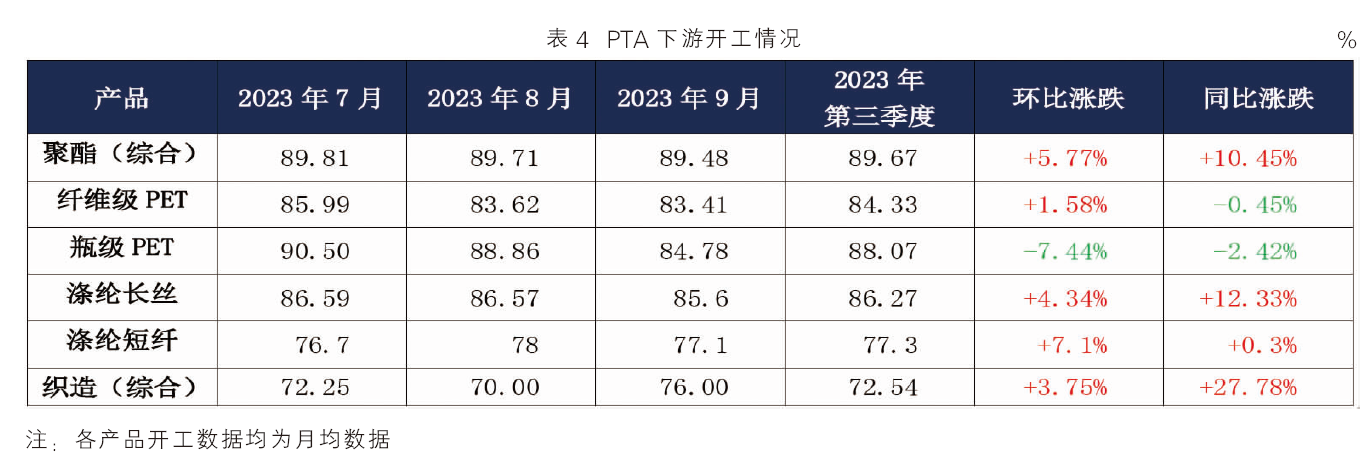

三季度下游聚酯开工维持高位,聚酯开工率平均在89.67%(见表4),因纺织行业健康发

展,刚性需求支撑聚酯行业,故涤纶方面维持高开工、低库存的态势;然三季度瓶级pet行业

开工下滑明显,主要原因在于今年国内瓶片装置投产增多,业者考虑未来供应增多,观望情绪

较浓,场内压力较大,从而影响备货积极性,市场操作愈加谨慎。另外终端织造开工环比微幅

增长,同比增长幅度较大,终端订单表现尚可。

2023年三季度,下游聚酯利润表现一般(见表5),其中瓶级pet亏损较重,主因今年国

内瓶片装置投产增多,业者考虑未来供应增多,观望情绪较浓,而下游需求维持弱势,订单跟

进意愿不高,场内多随采随用为主,在成本高位及供需矛盾压力下瓶级pet利润宽幅下跌。涤

纶方面,从环比数据来看,三季度利润较前期有所好转,随着国际原油价格上涨,在原料强势

支撑下,涤纶工厂价格大幅拉涨,整体涨幅高于原料端,且涤纶抗跌性也优于原料端,故整体

来看涤纶现金流不断提升。纤维级pet产品呈现微幅盈利,主因三季度下游需求维持弱势,切

片开工一直位居高位,工厂库存逐步增加,在供需矛盾压力下,本季度纤维级pet利润有所下降。

四季度pta或震荡整理

1.四季度pta计划新增产能250万吨,但产量实现有限

进入四季度,主力工厂仍有计划投产,四季度pta计划新增产能250万吨/年。海南逸盛

250万吨/年新装置计划11月份投产,其中11月初投产125万吨/年,待装置出合格品正常后,

另125万吨/年装置计划投产,全部实现产量大概11月中下旬附近,预计四季度国内pta产能

调整为8166.5万吨/年。除新装置外,汉邦石化220万吨/年老装置复产,产量实现大概11月

份左右,虽然四季度pta新装置投产叠加旧装置复产,但多数为产业链配套装置为主,新装置

投产,但或以替代老旧产能为主,预计产能增量有限。

从现阶段来看,福海创450万吨/年pta装置10月9日降负至5成运行,恢复时间未定;珠

海英力士一套110万吨/年pta装置按计划于10月15日停车检修,预计11月底重启;逸盛石化

一套220万吨/年pta装置原计划11月初停车检修,另200万吨/年pta装置原计划11月中旬停

车检修,目前两套装置延期检修,具体日期待定;三房巷一套120万吨/年pta装置7月3日已停

车检修,重启时间待定;四川能投一套100万吨/年pta装置按计划9月20日停车检修,预计持

续50天左右;亚东石化一套75万吨/年pta装置计划11月1日停车检修,预计检修时长2个月左

右;蓬威石化一套90万吨/年pta装置9月12日因故停车检修,检修时长未定;恒力石化2#220

万吨/年pta装置延期重启;进入四季度多套装置检修或降负且部分检修装置存在长停风险,短

期内供需结构矛盾不大,预计四季度产量环比下降。

2.pta下游计划新增产能138万吨/年,四季度需求或有走弱风险

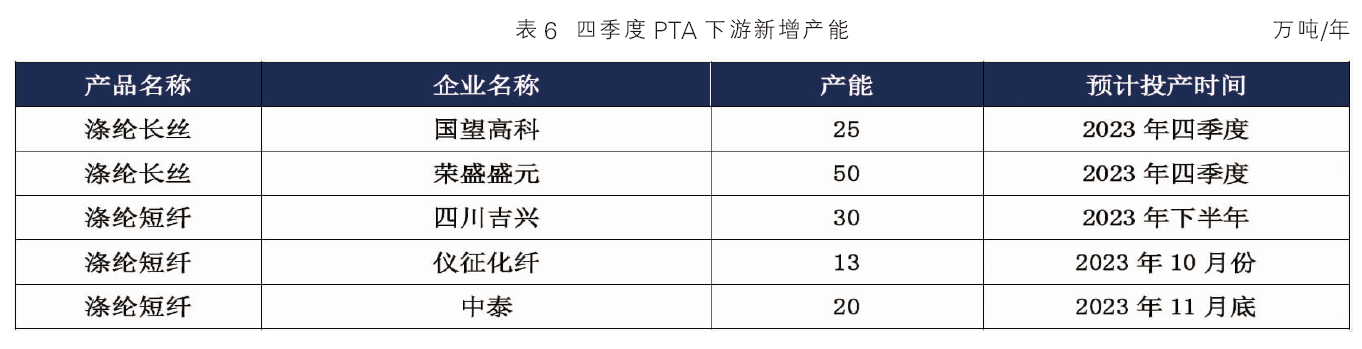

从下游新装置来看,四季度聚酯仍有138万吨/年新装置投产(见表6),但具体投产日期

及年内是否实现出料未定,因此市场观望情绪浓厚。但相对于pta来说,下游聚酯投产力度仍小

于pta,因此,新装置需求对pta未形成强劲的支撑。从当前阶段来看,聚酯综合开工率依旧维

持偏高水平。其中,涤纶长丝综合开工率在87.03%,涤纶短纤综合开工率在79.64%,瓶级pet

综合开工率在72.46%,纤维级pet综合开工率在84.76%。涤纶长丝方面,嘉通能源一套新装置

投产,且前期检修装置重启完毕后使开工处于高位,故平均开工上调。短纤方面,短纤仪征石化

13万吨/年低熔点装置投产。聚酯pet,湖北绿宇一套装置减产,珠海华润产能110万吨/年中一

条30万吨/年小线停车,行业整体开工小幅调整。短期来看,下游聚酯需求表现稳健,但进入四

季度,终端订单表现稀少,聚酯库存出现累库风险后或出现小幅降负情况,因此四季度下游聚酯

仍存在走弱预期。

3.四季度市场或震荡整理

从原油端来看:沙特与俄罗斯将减产计划延期至今年年底,这将令全球原油的总供应量缩水。

预计此消息在四季度前期仍会有所发酵,但随着市场消化了减产的消息,到了四季度中后期,该消

息对于油市的提振作用将会大大削弱。从需求来看,四季度前期为亚洲地区的石油消费旺季,届时

将对原油市场有所支撑。但到了四季度后期,全球石油消费都将进入淡季,随着年末寒流的来袭,

届时会提振区域性的部分石油制品的需求,但对整个原油市场的提振也会有所减弱。从全球经济来

看,欧美主要经济体的加息节奏或进一步放缓,这将有利于原油市场的稳定。但同时也不排除当经

济数据表现不佳时,会继续采取加息的方式来提振经济数据,届时会在短时间内产生抑制油价的因

素。此外,还需要关注的是,美国针对伊朗及委内瑞拉的石油制裁是否会继续松懈,上述两国的原

油生产及输出形势是否会进一步好转,这对于原油市场来说将是不确定因素。综合来看,四季度国

际油价或呈现先扬后抑的态势,预计wti主流运行区间85~70美元/桶,布伦特主流运行区间90~

75美元/桶。

从供应端来看:2023年10月份之后,海南逸盛250万吨/年新装置投产,汉邦石化220万吨/年

老装置复产,产量实现大概11月份左右。pta投产力度依旧比较大,多数为产业链配套装置为主,

关注低加工差下寡头pta工厂控制现货供给的情况,pta的供应弹性较大。

从需求端来看,纺织行业面临着双十一、圣诞节、元旦等节日,良好的消费端对于聚酯方面也

形成较好的支撑,预计聚酯开工依旧保持偏高水平,下降的节点会出现在小年-年后初七初八。织

造方面反馈会比聚酯要提前一些,四季度很多小厂的春季订单较少,他们会选择提前出现减产,

开工率出现小幅下滑,开工大降的时间节点会出现在腊月十五前后,基本小年之后很多工厂已经

放假,来年开工会出现在正月十五以后陆陆续续复产。

综合来看,四季度pta呈现累库节奏,但是累库幅度不大。倘若聚酯需求保持高位,pta开

工偏低一些,市场也不排除阶段性去库的可能,预计四季度pta市场或由强转弱。需要关注低加

工差下寡头pta工厂控制现货供给的情况。