顺丁橡胶(br),是由丁二烯聚合制得的结构规整的合成橡胶,其顺式结构含量在95%以上。根据催化剂的不同,可分成镍系、钴系、钛系和稀土系(lcbr)顺丁橡胶。根据顺式1,4含量的不同,顺丁橡胶又可分为:超高顺式、高顺式(br)、中顺式和低顺式(ndbr)三类,市场普遍流通的是br、ndbr、lcbr。

丁苯橡胶是由1,3-丁二烯与苯乙烯的无规律共聚制得的弹性体,简称sbr。按聚合体系主要分为乳聚丁苯橡胶(esbr)等和溶聚丁苯橡胶(ssbr)两类;esbr 主要型号为1502、1712、1500等;ssbr主要分为轮胎用2557s、2564s和非轮胎用2003、2000r。

行业供需格局解析

1. 产能格局

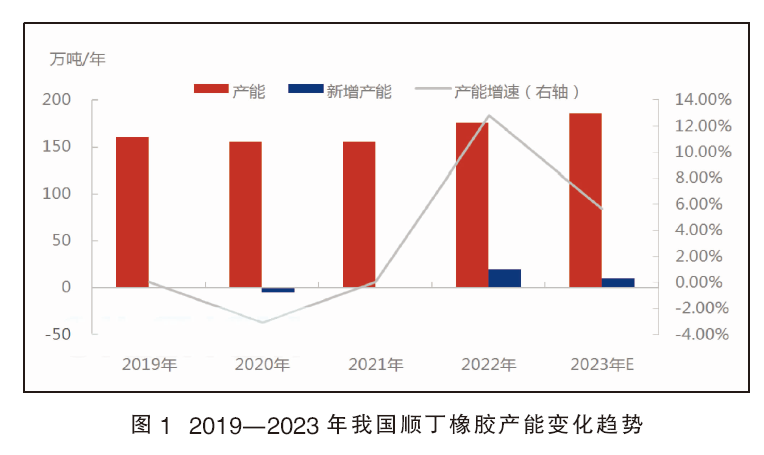

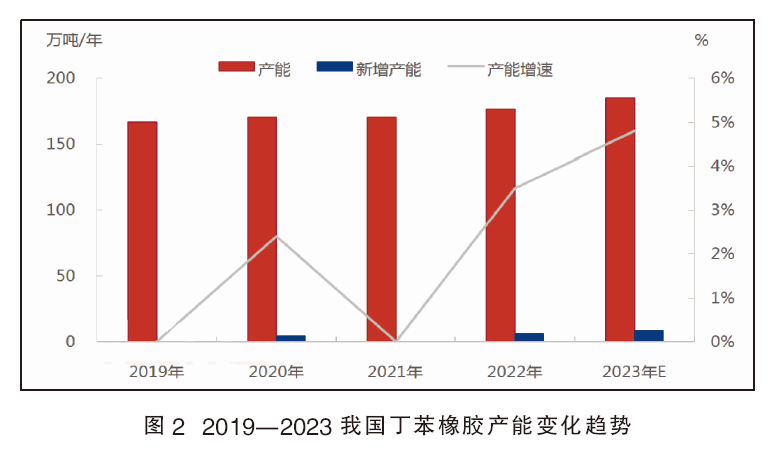

2021年后,顺丁、丁苯橡胶产能表现增长趋势(见图1、图2)。顺丁橡胶方面,2022年齐翔、菏泽科信均有4万/年的扩能,浙江传化新增5万吨/年稀土顺丁橡胶装置,山东益华10万吨/年顺丁橡胶装置,浙石化顺丁橡胶装置2023年2月正式投产,行业总产能达186.20万吨/年,五年复合增长率3.67%,目前至年底暂无新增产能。

丁苯橡胶产能增长主要是表现在溶聚丁苯领域,2022年独山子石化6万吨/年溶聚丁苯投产;2023年溶聚丁苯橡胶产能仍继续增长,浙石化6万吨/年溶聚丁苯亦正常生产,独山子石化新增2.5万吨/年溶聚丁苯装置,目前已有产品产出。截至年底,丁苯橡胶行业总产能预估在185.5万吨/年,五年产能复合增长率在2.66%,新增产能8.5万吨/年,顺丁橡胶成为合成橡胶产能最大的产品。

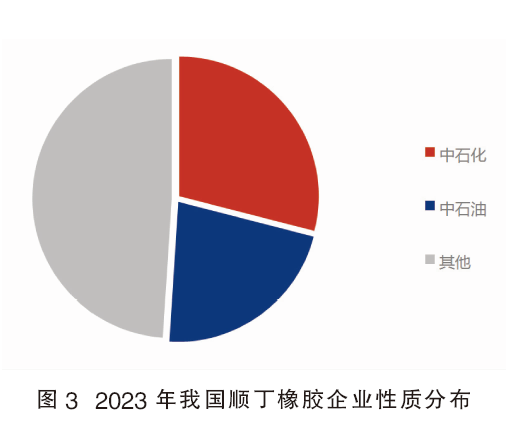

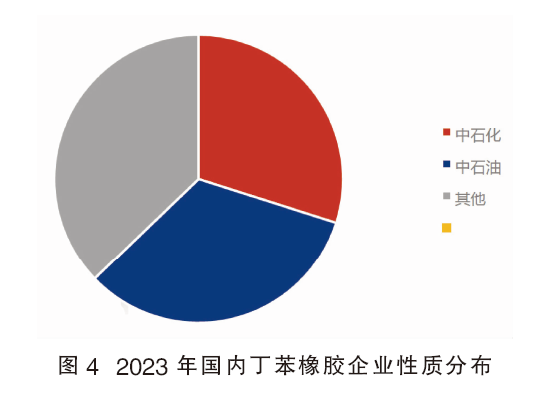

2. 按企业性质分布

顺丁、丁苯橡胶按生产企业划分为中石化企业、中石油企业以及其他民营合资企业(见图3、图4),很明显中石油、中石化企业占比较为明显,然随之近几年民营企业产能增长,尤其顺丁橡胶,其他企业占比逐步扩大,截至2023年,顺丁、丁苯橡胶行业其他企业占比仍有3%的增幅。

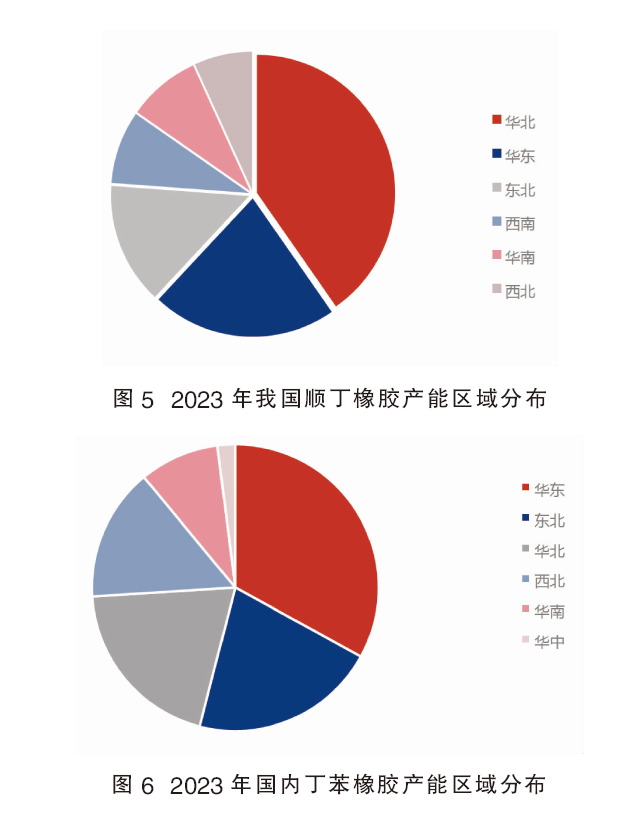

3. 按产能区域分布

顺丁橡胶的主产区在华北地区,占比达40%;其次是华东、东北地区(见图5、图6)。造成该情况的主要原因主要是下游轮胎及其他类橡胶制品消费领域相对集中性,另外随着国内大炼化企业项目的逐步投产,原材料的来源以及运输相对便利,华北、华东区域内有相对集中的港口,运输条件良好。

而华东区域一直是国内丁苯橡胶的主产区,占比在33%;其次是东北、华北地区;近消费端且依托炼化项目是支撑丁苯橡胶产能发展的主要原因。

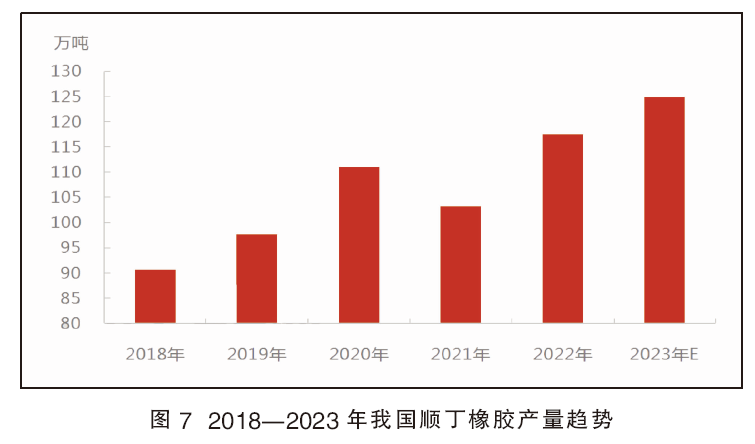

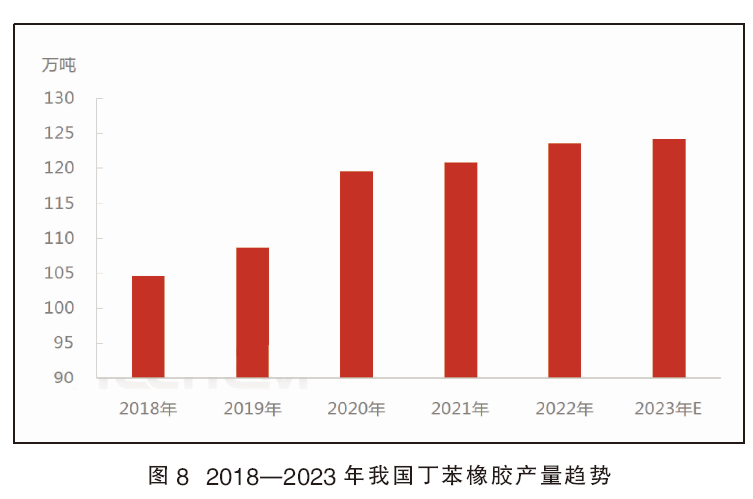

4. 产量格局

因产能近几年表现增长趋势,故顺丁、丁苯橡胶产量亦表现增量(见图7、图8)。2023年国内顺丁橡胶产量预估在124.95万吨/年,产能利用率预估在67.39%;丁苯橡胶产量预估在124.20万吨/年,产能利用率预估在66.95%。

截至2023年8月份,顺丁橡胶产量同比仅增长5.06%;丁苯产量则同比下降3.92%。2023年丁苯、顺丁橡胶行业均有新增产能投产,然整体放量有限,且装置检修及临时检修计划增多,叠加突发意外影响整体产量释放有限,预估2023年产量增幅有限。

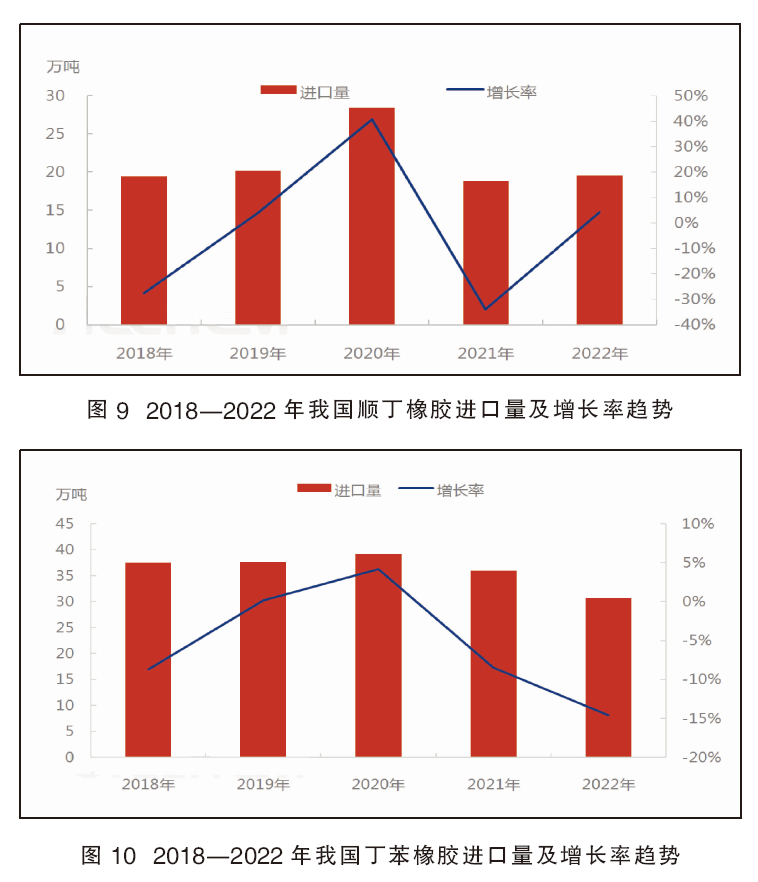

5. 进口格局

过去5年顺丁橡胶进口量自2022年开始表现增长趋势(见图9、图10),受部分进口资源出现了替代性,丁苯橡胶进口趋势表现先增后减,其中2020年进口量39.21万吨,为近5年高点。

2022年,我国顺丁橡胶进口量在19.58万吨,环比增长4.20%。丁苯橡胶进口量30.66万吨,较去年减14.57%。

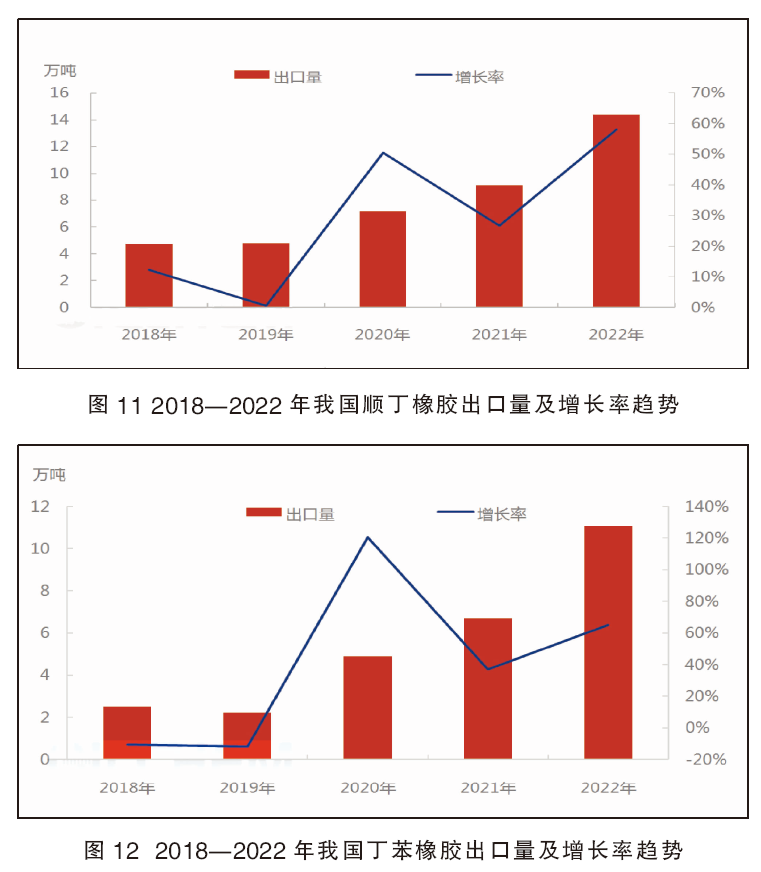

6. 出口格局

丁苯、顺丁橡胶近5年的出口量表现增长趋势(见图11、图12),而且进入2020年以后,出口量增势较为明显。因国内丁苯、顺丁橡胶产品产量、质量均有提升,叠加出口退税等政策修改,并且在东南亚以及印度等国的性价比优势更为凸显,无论是工厂还是贸易环节,出口积极性较大幅度提升,出口量呈现为明显的增长趋势,2022年顺丁橡胶出口量高达14.38万吨,丁苯橡胶出口量在11.08万吨,均为历史新高位。

7. 表观消费格局

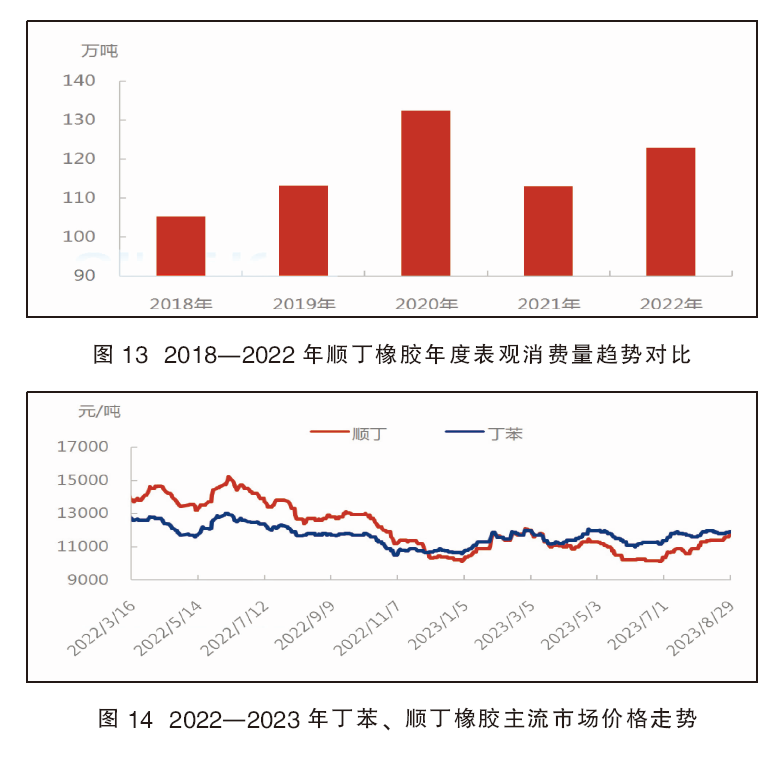

2018—2022年我国顺丁橡胶表观消费量呈现为阶梯式增长趋势(见图13),近五年年均复合增长率在3.92%,截至2022年底我国顺丁橡胶表观消费量达到122.81万吨,较2021年增长8.74%。

2018—2022年我国丁苯橡胶表观消费量先增后减,近五年复合增长率为0.63%,截至2022年丁苯橡胶表观消费量达到143.17万吨,较2021年下降4.55%。

市场近期行情解析

2022年后,顺丁、丁苯橡胶市场行情处于震荡下行趋势(见图14),新增产能释放,公共卫生时间影响下游需求萎靡,导致市场价格跌至近两年低点。进入2023年,丁苯、顺丁橡胶市场价格在10000~12000元/吨区间震荡,6月份前后,顺丁、丁苯橡胶市场价格表现震荡上行趋势,且丁苯与顺丁橡胶市场价差逐渐收窄。这里值得一提的是合成橡胶期货及期权于7月28日正式挂牌交易,顺丁、丁苯橡胶行业开启新的时代,期货主力合约价格走势呈现上行趋势,对现货市场价格带来明显提振。除此以外,行业基本面是如何表现的,将通过以下几点分析:

1.原料价格走高支撑 行业利润向下游转移

通过原料丁二烯和苯乙烯市场价格走势对比(见图15、图16)看出,在5月下旬开始原料呈现震荡上涨局面,成本走高对丁苯、顺丁橡胶市场价格带来支撑,且行业利润逐步向下游丁苯、顺丁橡胶转移,目前顺丁、橡胶市场行情涨至相对高位,预计利润将延续盈利状态。

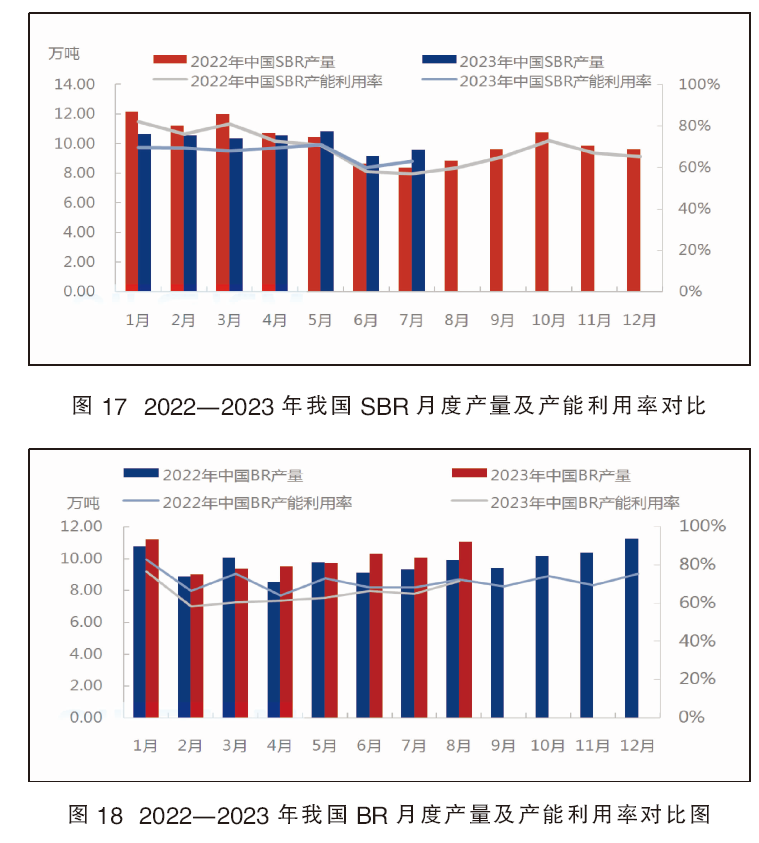

2.产能利用率提升 供应表现增量

利润持续盈利下,顺丁、丁苯橡胶产能利用率及产量均有提升(见图17、图18),但部分装置临时停车检修及意外停车影响了产量增幅。后续丁苯橡胶方面暂无装置检修计划,顺丁橡胶方面,四川石化于9月15日停车检修,扬子石化9月底重启,后续整体供应量仍有增长预期。

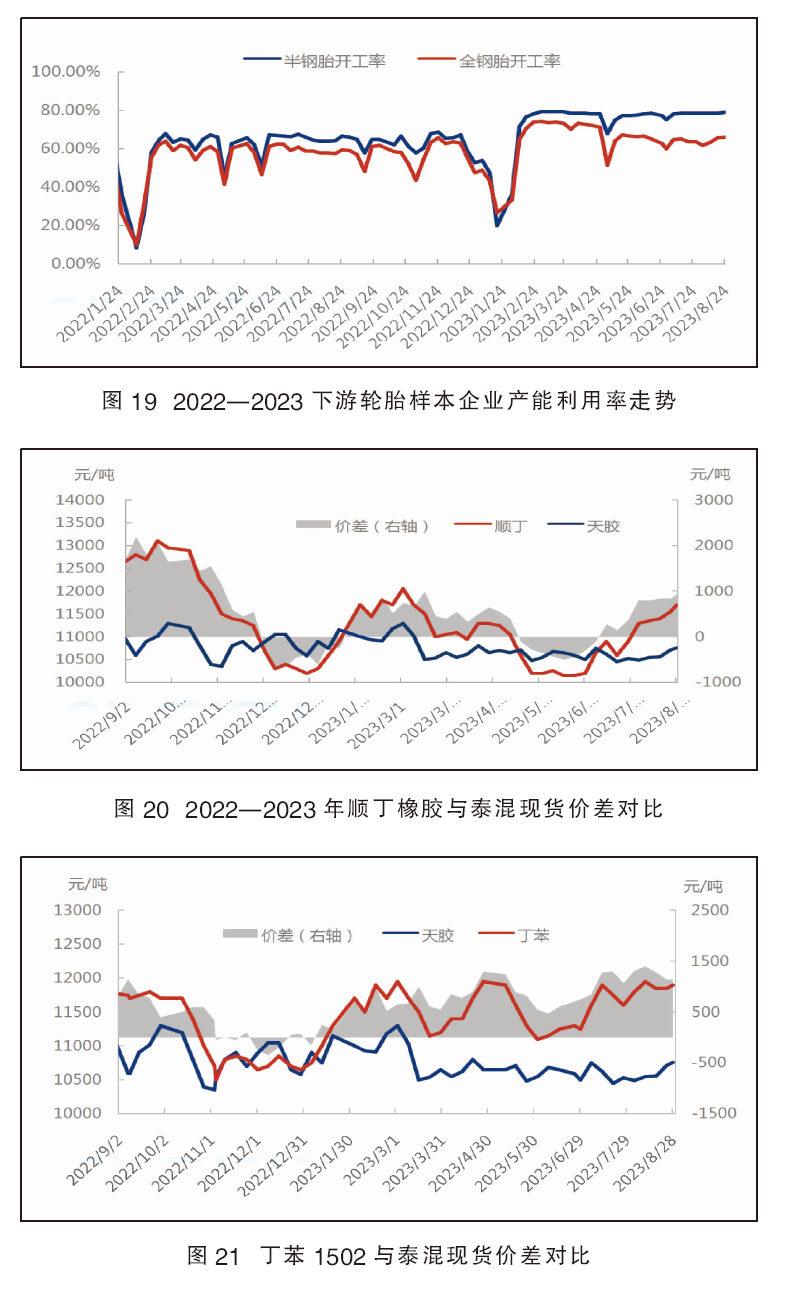

3.下游轮胎样本企业产能利用率维持高位整理

进入2023年后,随着经济逐步复苏,国内外成品订单趋于稳定(见图19),部分规格型号缺货影响,轮胎产能利用率整体有明显提升,尤其半钢胎方面,维持在相对高位水平。下游需求有所好转,然四季度,产能利用率或有小幅下降。

4.相关胶种泰混str20 mix现货价格低位震荡

另外,相关胶种天胶泰混价格维持区间震荡整理(见图20、图21),持续贴水丁苯橡胶现货价格,近期亦贴水顺丁橡胶价格,且价差逐步放大,那么相关胶种泰混对丁苯、顺丁橡胶市场价格存在拖拽。

短期而言,合成橡胶期货走势强劲,顺丁、丁苯橡胶现货市场行情亦持续上涨,但就以上分析的基本面来说,供应存增长预期,且相关胶种天胶价格大幅贴水存在拖拽,下游轮胎开工存走弱预期,随着期货资金盘撤离,那么现货市场价格或存在合理的区间回落。

最后,建议关注供应释放情况,尤其民营装置变动,其次是对下游轮胎开工情况跟踪以及进出口格局的变化。