核心摘要

●需求端淡季显韧性,景气指数稳中波动

2023年12月,需求端韧性超出预期,在欧美节日需求增多的支撑下,橡胶、塑料及其他聚合物制品制造业淡季显现出较强韧性,景气指数环比反弹超过4个百分点。受我国大范围降温和寒潮影响,客货运输和生产条件受限,燃料加工业、石油和天然气开采业景气指数环比双双下降,符合季节特征。

剔除季节因素的影响,石油和天然气开采业略显低迷,景气指数同比增速下降7.59%;其他3个行业景气指数同比增幅均超过8%,再次确认了复苏的态势。未来随着气候转暖和节日出行需求的增加,燃料加工业预计会持续处于偏热区间。

热点聚焦

●美联储继续维持利率不变 预计2024年降息3次

2023年12月14日,在全球通胀快速回落、衰退预期升温的背景下,美联储宣布暂停加息,这是连续3次议息会议保持利率不变,符合市场预期。本次议息会议上,美联储首次提及降息,点阵图显示,过半美联储官员预计2024年至少降息3次,但美联储主席鲍威尔仍措辞谨慎,拒绝宣告抗击通胀胜利。跟随美联储货币政策,英国央行、欧盟央行均保持利率不变。

美联储释放货币政策转向信号之快超出市场预期,对冲基金和大型投机者美元期货头寸转为净空头。受此影响,美元指数从12月初的104点附近下降到当月月底的101点,黄金价格维持在2000美元/盎司高位,非美货币汇率明显走强。

建议及提示

●市场预期

政策利好下,叠加出口恢复正增长,行业成本利润率延续复苏态势,市场信心增强,但对主动补库仍持观望态度。

●风险提示

美联储保持利率高位和执行缩表计划下,美元流动性转入实质紧缩区间,地区冲突风险外溢和大选年加剧了全球供应链风险,大宗商品市场居于货币和供应的双重风险中,价格双向大幅波动将成为常态。

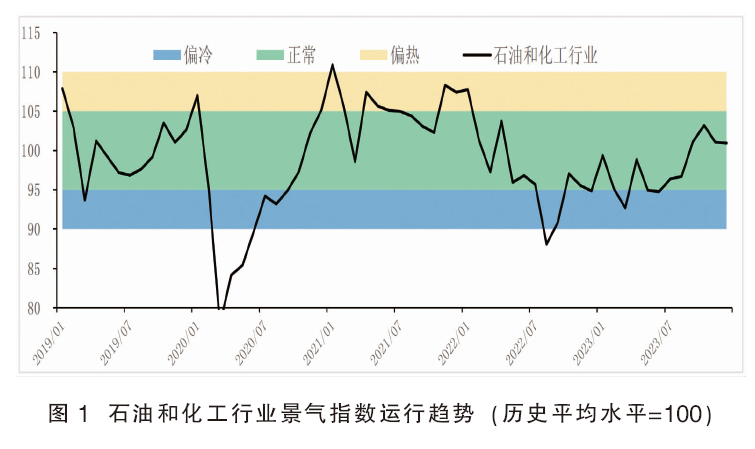

石油和化工行业景气概况

2023年12月,石油和化工行业景气指数微幅回落,降至100.97,较2023年11月下跌0.12个百分点,但仍处于正常偏上区间;较2022年12月上涨6.12个百分点,同比增速较11月上涨0.6个百分点(见图1)。在剔除季节性因素影响后,仅石油和天然气开采业景气指数同比下降7.59%,燃料加工业,化学原料和化学制品制造业,橡胶、塑料及其他聚合物制品制造业景气指数同比分别增长12.90%、8.35%和9.72%。

2023年12月,中国经济呈现弱复苏状态。国家统计局数据显示,12月,制造业采购经理指数(pmi)为49%,比11月下降0.4个百分点,处于理论收缩区间。12月,一、二线城市新房供应收缩,新房销售环比上升,符合年末翘尾特征,但仍处于近5年低位;二手房成交环比小幅下滑。11月新增社融2.45万亿元,同比多增4556亿元,货币m2与m1剪刀差继续走阔,人民币贷款增加1.09万亿元,同比少增1368亿元,人民币贷款余额同比增速10.8%,保持稳定。国际市场,12月主权债券收益率延续11月回落趋势,降幅有所收敛,受中东地区冲突升温影响,黄金价格大幅上升,大宗商品价格呈现筑底回补振荡特征,能源价格止跌回暖,有色金属(不含贵金属)和黑色金属价格大幅上涨。

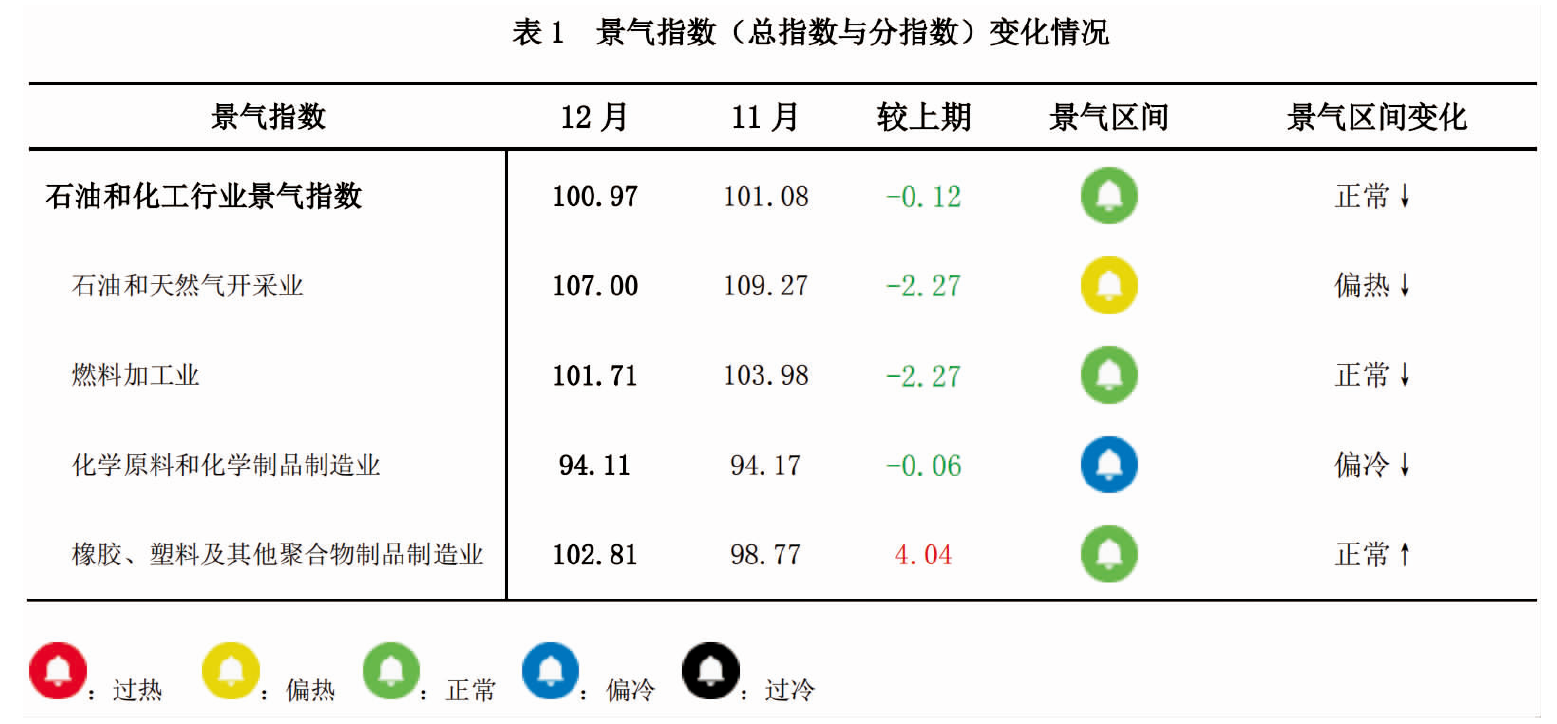

2023年12月,石油和化工行业景气指数环比下降0.12个百分点,与11月基本持平(见表1)。分行业来看,受寒潮影响,我国北方大部分地区降温降雪,交通受限导致燃料需求下降,燃料加工业景气指数环比下降2.27个百分点,仍处过热区间。受燃料加工业生产热度下降和气候影响,石油和天然气开采业景气指数环比也下降2.27个百分点。橡胶、塑料及其他聚合物制品制造业在西方节日消费需求上升拉动下,景气指数环比上升4.04个百分点。受橡胶、塑料及其他聚合物制品制造业支撑,化学原料和化学制品制造业景气指数环比基本保持不变。

热点分析及未来展望

1.全球通缩预期下国际油价反弹动力不足 但供应紧缺风险仍在累积

由于难以就产量水平和减产政策达成一致,原定于11月23日召开的opec 部长级石油减产会议推迟到11月30日。经过磋商,opec 最终决定实施新的减产计划:8个opec 国家自愿减产的总数约为220万桶/日,时间从2024年1月开始到3月底。11月的opec 会议是2023年4月减产协议的延续,除了沙特和俄罗斯已经执行自愿减产150万桶/日计划外,剩余的70万桶/日减产量由伊拉克、阿联酋、科威特、哈萨克斯坦等国共同承担。

opec 新的减产计划并未“更进一步”,再加上美国原油产量创新高,市场对国际油价的悲观情绪升温。从宏观面来看,2023年12月全球美元进入实质紧缩区间,隔夜抵押回购市场利率(sofr)从5.25%附近上升至5.4%,sofr掉期触及5.6%以上高位,金融市场恐慌预期升温。在此背景下,实体经济呈现出明显通缩预期。11月,全球通胀数据延续10月回落趋势继续下滑:cpi同比增速分别为中国下降0.5%、美国增长3.1%、欧元区增长2.4%。12月全球pmi普遍处于收缩区间(<50%):中国49%(连续3个月)、美国47.4%(连续14个月)、欧元区44.4%(连续18个月)。金融边际紧缩叠加实体经济运行放缓的情况下,市场对opec 通过减产来支撑国际油价的信心不足,整体来看,国际原油价格仍处于低位波动的状态。此外,安哥拉正式宣布退出opec 、沙特下调亚洲原油官方价格(osp)至2023年2月以来最低水平,这都加剧了国际原油市场看空情绪。

但从基本面来看,国际原油供应仍面临多重风险。首先,美国页岩油产量在缺乏投资支持的情况下,很难保持页岩油产量的持续;其次,全球原油库存多年持续处于低位,美国能源部持续在75美元/桶附近进行战略原油库存的补库,截至12月底已经完成了1400万桶补库(净补库1300万桶),补库动作明显提速;再次,中东地区冲突升温,产油国面临冲突扩大化的风险,原油供应风险仍在累积,油价筑底反弹的概率上升。

2.中国经济淡季显韧性 复苏趋势进一步明朗

在全球经济增速放缓,衰退预期升温的国际大环境下,中国经济在淡季中显现出良好的韧性。

从政策方面看,12月中共中央政治局会议、中央经济工作会议先后召开,会议提出了2024年要坚持稳中求进、以进促稳、先立后破的总体要求,强化宏观政策逆周期和跨周期调节措施,继续实施积极的财政政策和稳健的货币政策。积极的财政政策要适度加力、提质增效,稳健的货币政策要灵活适度、精准有效。另据财政部消息,中央增发的1万亿元特别国债的第一批2379亿元已经下达,资金全面覆盖灾后地区高标准农田建设、重点自然灾害综合防治等多个方面。

从出口方面看,以美元计价,11月出口额为2919.3亿美元,同比增长0.5%,为2023年4月以来首次实现正增长。从出口目的地看,对金砖国家出口呈现大幅上升的态势,较好地弥补了美欧市场消费不足的缺口。对企业的调研显示,12月出口意向仍然向好。以沿海地区出口导向型的中小型民营企业为主的财新pmi对外需变化更为敏感,12月财新制造业pmi为50.8%,升至4个月以来的新高,已经连续两个月位于扩张区间。2024年是美、日、英、印等多个国家的大选年,从历史经验来看,“竞选经济”(包括竞选用具、竞选期间的相对宽松的金融环境、市场预期改善等)对出口具备较好的拉动作用。

从房地产方面看,12月21日召开的全国住房城乡建设工作会议明确了2024年房地产和基建行业的发展方向和重点任务。会议指出,构建房地产发展新模式,建立“人、房、地、钱”要素联动的新机制,完善房屋从开发建设到维护使用的全生命周期基础性制度,实施好“三大工程”建设,加快解决新市民、青年人、农民工住房问题,下力气建设好房子,在住房领域创造一个新赛道。根据中国人民银行数据,2023年12月,国家开发银行、中国进出口银行、中国农业发展银行净新增抵押补充贷款(psl)3500亿元,期末抵押补充贷款余额为32522亿元。市场预计,新增的3500亿元psl并将会着重支持房地产“三大工程”(保障性住房、平急两用设施、城中村改造),这将为2024年中国房地产市场打开新的局面,建材板块和金属板块的价格将会明显上升。

3.石油和化工行业景气展望

12月,石油和化工行业在需求端向好的支撑下,整体运行平稳,呈现出淡季不淡的复苏特征,超出市场预期。从景气指标来看,成本利润率处于持续的修复中,生产热度保持平稳,存货周转率略有下降,行业总体表现稳中向好。在政策、出口、房地产三重利好支撑下,2024年一季度有望迎来开门红。从全球来看,美元流动性进入实质紧缩区间,全球经济动能进一步放缓,地区冲突仍在升温,外部风险仍然较高。石油和化工行业与全球市场联系紧密,应对外部风险溢出保持警惕。