高吸水性树脂( sap)是一种新型高分子材料,具有优异的吸水性能和保水能力,广泛应用于纸尿裤、卫生巾、干燥剂、脱氧保鲜剂、农林抗旱保水、防沙治水等领域。 以下对国内外高吸水树脂生产及市场进行分析预测; 重点对我国高吸水树脂近五年来的生产情况、消费领域、进出口情况、总体需求、价格趋势等进行详细分析,并预测了未来三年国内高吸水树脂市场的发展走势。

世界供需分析

sap近几年生产保持高速增长,全球sap产能从2015年的240.8万吨/年增长到2022年的452.6万吨/年。2022年世界sap产量为307.2万吨,装置平均开工率为67.9%。sap生产高度集中,中国、日本、欧洲是世界sap主要生产地区,日本触媒、巴斯夫、赢创这3家公司占据了世界产能的40%。2022年世界主要sap生产企业情况见表1。

未来几年,国外sap预计新增产能包括韩国lg扩产10万吨/年;日本住友新加坡工厂扩产7万吨/年。

2022年世界sap消费量为307.2万吨,消费主要集中在亚洲、北美、西欧等地区。全球sap最大的消费地区是亚洲,占总消费量的 35%;北美占21%;西欧占13%;中南美和中东各占10%;中东欧占8%,非洲占4%。

世界sap下游消费中,用于生产婴儿纸尿片/裤占比70.0%;用于生产成人失禁用品占比17.0%;用于生产女性卫生用品占比7.0%;用于工业、农业保水剂等其他领域占比6.0%。婴儿纸尿裤一直是sap最大的下游市场,但随着世界人口逐步老龄化,未来成人失禁用品或将拉动sap需求持续增长。预计2022—2026年全球sap消费量以年均3.7%速度增长,2026年全球sap需求量将达到355.25万吨。

国内供需分析

1.国内sap供应分析

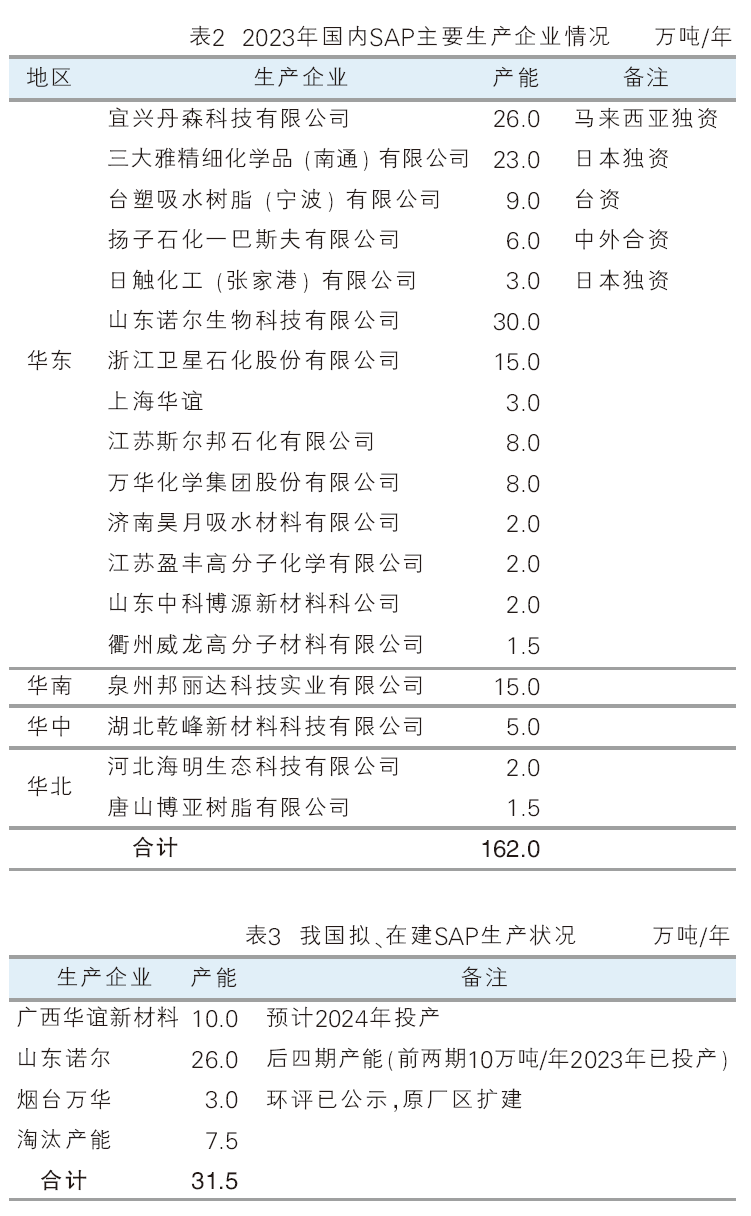

2016年以前,中国作为全球sap最具成长潜力的市场,吸引多家跨国公司纷纷在中国内地建厂,外商独资企业在国内sap企业中占有重要地位。近几年,国内民营企业也纷纷扩能,抢滩sap市场。目前国内sap生产企业主要有18家,其中5家为外商独资企业或中外合资企业,这些企业技术成熟,质量高端;国内本土企业山东诺尔、福建邦丽达的产品质量较好,在市场上有一定的信誉;一些小型生产企业产品质量有待提高,面临被淘汰的风险。2023年国内sap生产能力达162万吨/年。由于产能发展迅猛,装置工艺不稳定,使得装置开工率较低。sap生产主要集中在华东地区,区内产能138.5万吨/年,占国内产能的85.5%。2023年国内sap主要生产企业情况见表2。

受制于技术壁垒,未来三年国内sap新增产能主要来自广西华谊、山东诺尔和烟台万华,且有部分淘汰产能。预计2026年国内sap产能将达到193.5万吨/年。国内sap拟、在建装置情况见表3。

2.国内sap需求分析

随着三胎政策的推行,育儿观念的转变,母婴消费需求的升级,婴儿纸尿裤市场平稳增长。另外,中国老龄化提前到来,对sap下游成人失禁用品市场也是一个机遇,预计至2050年中国65岁及以上人口数量将达到4亿,占总人口将超过30%。随着国内sap生产技术的进步,新市场应用的开发、国产替代等都将加大对sap的需求量。

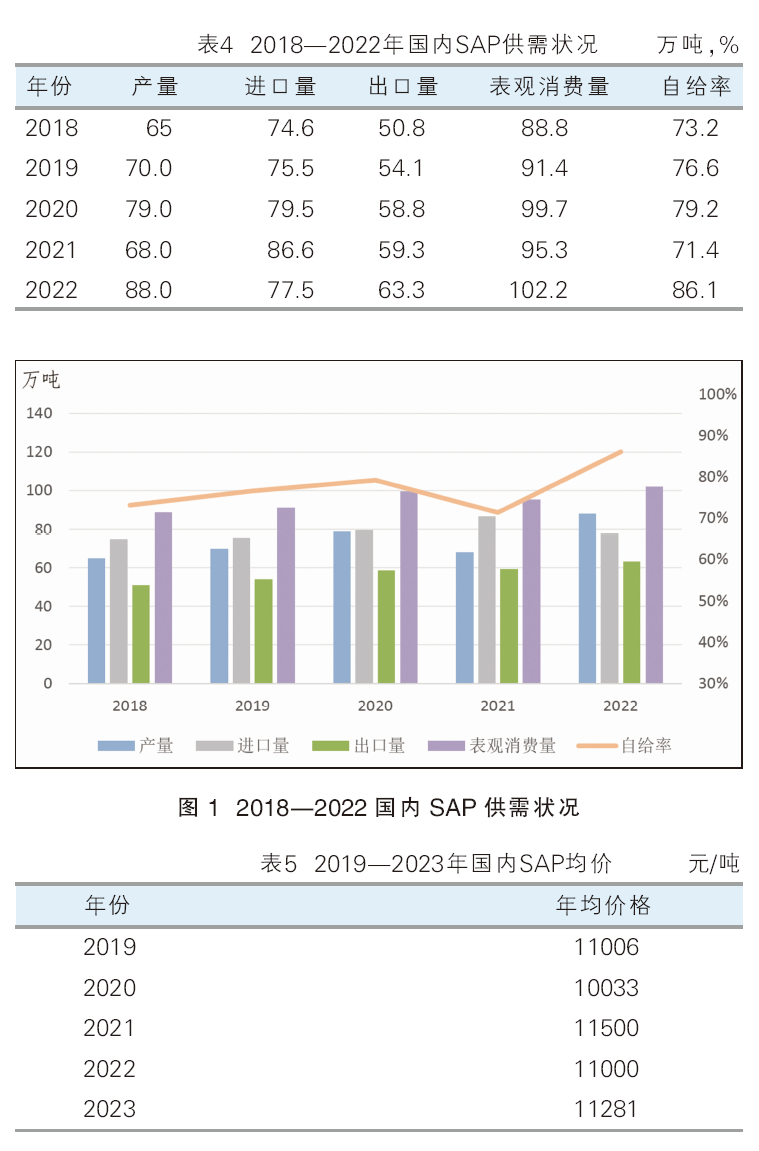

2022年我国sap表观消费量为102.2万吨,2018—2022年表观消费量年均增长率为3.6%。2021年因原料价格上涨、小装置停产、疫情等原因,国内产量下降,进口量增长幅度较大,自给率下降。2022年恢复。中国sap进出口没有单独的税则号,一般在税则号39069090(其他初级形状的丙烯酸聚合物)下进行统计。2022年我国sap进口量77.5万吨。国内三大雅、宜兴丹森、山东诺尔、浙江卫星、宁波台塑、日触张家港、扬巴等企业均有出口,2022年出口量63.3万吨。2018—2022年国内sap供需情况见表4和图1。

2022年国内sap表观消费量为102.2万吨,按下游消费领域分析,主要集中在个人卫生消费领域,约占总消费量的87.6%。具体来看,纸尿布产品占67.5%、女性卫生用品占14.6%、成人失禁产品占5.5%,农业保水剂等其他方面应用占12.4%。预计未来几年国内sap消费仍将集中在卫生用品领域,但随着sap市场应用的不断开发,其他领域消费还将有所增长。预计2026年国内sap消费量将达117.7万吨。

3.国内sap价格分析

近五年,国内sap年度平均价格在10000~11500元/吨区间运行。2021年因原料丙烯酸价格上涨,带动下游sap价格增加。2022年下半年开始,随着原料丙烯酸价格下降,国内企业sap开工率提升,sap市场价格降低。近五年国内sap平均价格见表5。

国内sap市场总结

近年我国sap市场供需基本平衡,但存在结构性矛盾。尽管国内产能不断增加,但sap市场仍然被三大雅、住友、日本触媒等国外企业垄断,占据70%以上的市场份额。sap树脂技术壁垒较高,大多数国内企业sap生产装置规模偏小,且技术与国外专利商差距较大,工艺稳定性较差,因而开工率普遍不高。且国内企业主要供应于中低端市场,无缘主流中高端市场,特别是对质量要求较高的高端婴儿纸尿裤品牌。我国用于卫生用品的sap主要依赖进口及外资企业产品。今后,国内本土企业在大力发展产能的同时,应重点关注技术先进性,积极开发高端产品,打开进口替代市场,才能在竞争中立于不败之地。