2018—2020年,甲醇产业链利润主要由上游转移到下游,也就是由甲醇转移到甲醇制烯烃下游-附加值较高的产品身上。但2021—2023年,受到供需面制约放大影响,甲醇制烯烃下游的高盈利产品利润进一步压缩。传统下游利润除去mtbe、醋酸利润可观以外,其他产品依然表现“暗淡”。后期受到烯烃单体及聚烯烃产能持续扩张、终端需求增速下降等等制约,甲醇产业链利润或将进一步受到挤压。

产业链基本情况

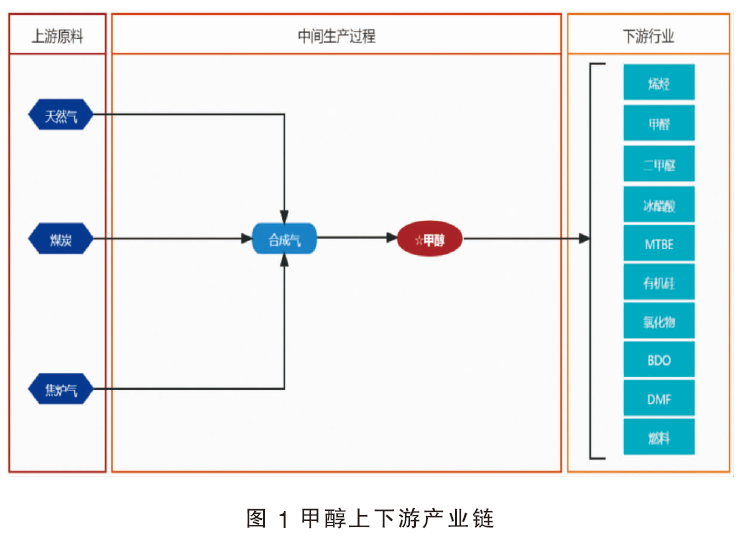

甲醇(ch3oh),又称“木醇”或“木精”,是结构最为简单的饱和一元醇,为无色有酒精气味易挥发的液体。甲醇下游应用广泛,可用于生产烯烃、甲醛、二甲醚、冰醋酸以及溶剂、燃料等多个领域,是重要的基础化工原材料之一(见图1)。其中煤(甲醇)制烯烃占到甲醇消费量的50%以上,甲醇价格波动驱动主要来自于煤(甲醇)制烯烃。

替代品产能持续扩张

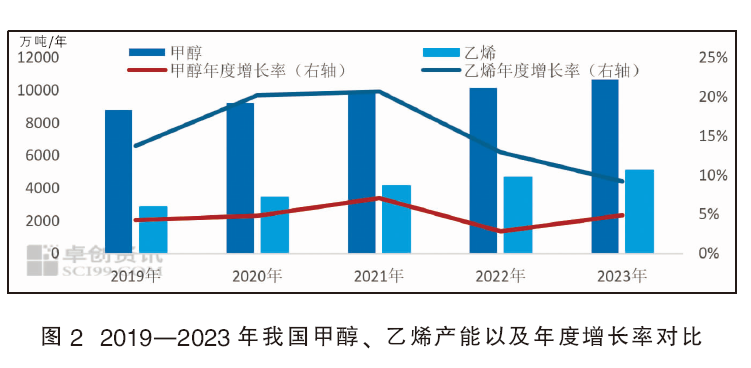

在全球低碳背景下,近几年全球掀起了烯烃原料轻质化的浪潮,乙烷裂解和轻烃裂解装置持续扩能。虽然近几年中国甲醇以及甲醇制烯烃装置仍在持续扩能,但烯烃单体产能增速远超于甲醇的增速,供应增多。2019—2023年,替代品乙烯产能增速显著高于甲醇,近五年中国乙烯复合增长率为15.26%,甲醇复合增长率仅为5%(见图2)。

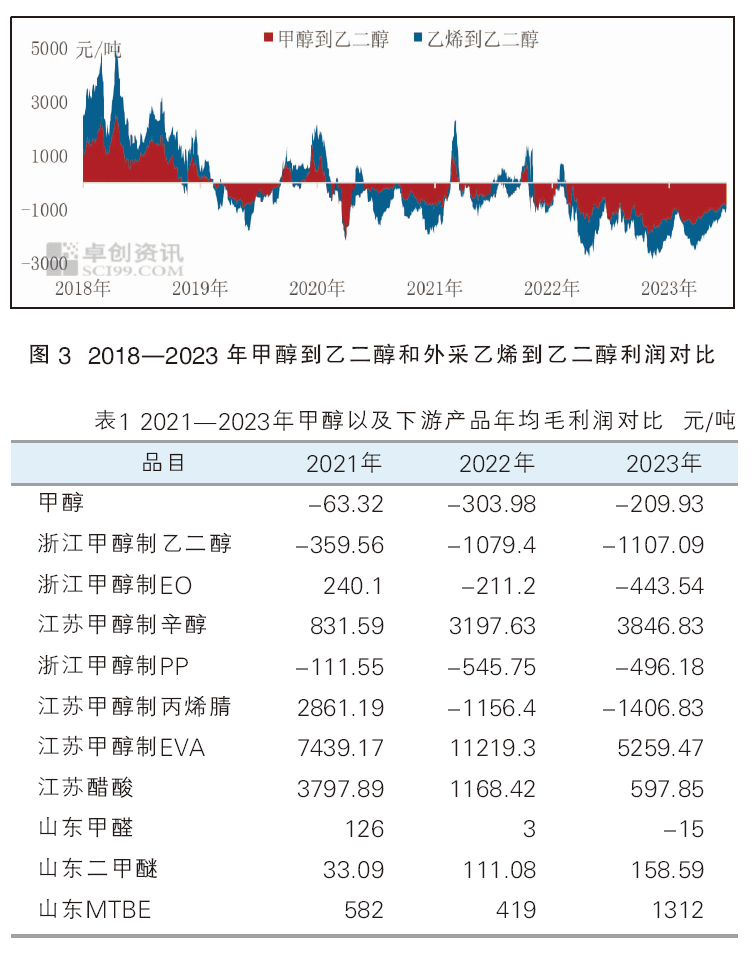

替代品价格下滑,进一步替代外采甲醇制烯烃装置

随着乙烯产能持续扩张,2018—2023年乙烯价震荡下行。近六年多数时间外采乙烯单体到乙二醇利润要高于外采甲醇到乙二醇利润(见图3),乙烯单体对于甲醇替代性增强,沿海多套外采甲醇制烯烃装置选择停车检修,选择外采烯烃单体替代甲醇生产下游产品,或者直接提升丙烷脱氢和轻烃裂解运行负荷生产烯烃单体再到下游,替代甲醇制烯烃装置。因此,2019—2023年沿海外采甲醇制烯烃停车周期拉长。除甲醇制烯烃以外,甲醛、醋酸、二甲醚和mtbe占到甲醇消耗的接近19%。

产业链整体利润持续走弱,煤(甲醇)制烯烃最甚

进一步纵向来看下甲醇及下游产品年度毛利润,详见表1。从2021—2023年来看,甲醇整体产业链利润仍集中下方,但整体利润分布发生一定变化。前几年甲醇产业链利润主要由上游转移到下游,也就是由甲醇转移到甲醇制烯烃下方-附加值较高的产品上,2018—2020年甲醇制烯烃的下游理论毛利润较大产品为eo、丙烯腈、丁辛醇和eva,而乙二醇、聚烯烃等产品年均毛利润已经持续保持负值。2021—2023年除了乙二醇和聚烯烃年均理论毛利润延续保持负值以外,eo和丙烯腈年均毛利润均由正转负,主要是受到终端基建、房地产等行业变动,供需演变及新增产能持续释放影响。

1.明星类产品

eva作为近几年高盈利产品,2023年利润受到压缩。虽然近年来光伏需求旺盛,带动eva需求快速增加,但供给端同样高速扩张,行业持续在供需博弈中寻求价格的平衡,进而影响eva毛利。同样2023年甲醇下游利润的“明星”产品——eva和mtbe,年度毛利润环比上年上涨893元/吨,涨幅达到213.13%,主要是由于2023年炼厂提高了炼油装置的开工负荷,汽油产量增加,对于mtbe需求相应增多;而原料异丁烷供应增加,价格相对偏低,因此当年国内脱氢mtbe装置利润稳中向好,年均毛利润优于往年。表1为2021—2023年甲醇以及下游产品年均毛利润对比。

2.问题类产品

不同于其他产品,丁辛醇2023年供应缺口放大。虽然当年丁辛醇产能基数扩大,但新装置实际投产时间推迟,国内固有装置检修频繁加剧供应缺口放大,下游增塑剂行业需求全面回暖,需求量增速大于供应量增速,因此当年丁辛醇年度毛利润上涨至3846.83元/吨。

3.瘦狗类产品

甲醛、二甲醚和醋酸利润延续下降,一方面受到供需和成本面影响,一方面这些品目位于生命周期的下降阶段。

利润被压缩,mto企业要提升自身抗风险能力

沿海甲醇制烯烃装置多是直接外采甲醇到烯烃单体再到下游产品,乙烯下游产品占比较大。而乙烷制乙烯具备投资小、盈利较高等较高经济性,乙烷制乙烯路线、丙烷脱氢路线相对于外采甲醇、石脑油路线成本方面具有一定竞争。因此近几年沿海mto装置配套丙烷脱氢、轻烃(乙烷)裂解以及大炼化装置持续投产,极大程度上解决了单一原料存在价格波动风险出现难以管控的问题,加上近几年乙烯单体价格持续下探至730~880美元/吨,直接外采烯烃单体生产下游利润大于外采甲醇到烯烃单体再到下游利润,沿海多套重要甲醇制烯烃装置综合评估甲醇、烯烃单体的近远月价格,灵活选择低吸高抛或者期货点价交易的安全操作策略,最大程度上优化原料成本,保证原料供应多元化,不仅提升了盈利,还提高了自身抵抗风险的能力。

总体而言,未来两年甲醇的替代品-烯烃单体及聚烯烃新增产能均大于甲醇及甲醇制烯烃(乙烯预估未来两年新增1812万吨/年装置,传统工艺、轻烃裂解工艺皆有),而聚丙烯未来两年预估新增产能1100万吨/年,集中在pdh聚合工艺),甲醇及甲醇制烯烃装置或将进一步被替代,两者利润也将进一步压缩,外采甲醇制烯烃开工负荷或将进一步下降,甲醇价值链或将面临重构风险。