苯乙烯是一种重要的基本有机化工原料,用途十分广泛,可用于生产聚苯乙烯(ps)、丙烯腈—丁二烯—苯乙烯共聚物(abs)树脂、丁苯橡胶和丁苯胶乳(sbr/sbrl)、不饱和聚酯树脂(upr)及苯乙烯系热塑性弹性体(如sbs)等。此外,还可用于制药、染料、农药及选矿等行业。

生产情况分析及预测

1.世界

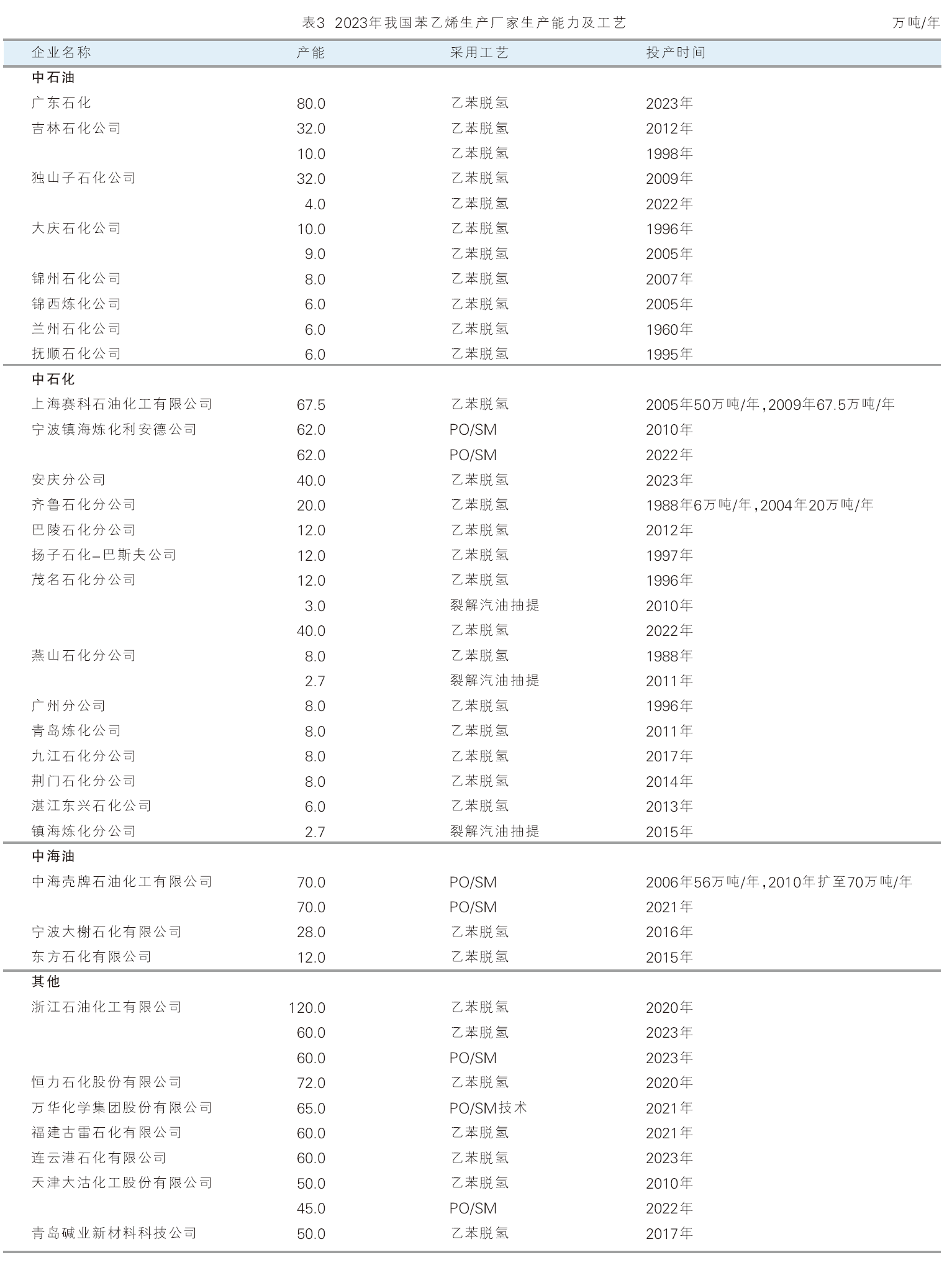

近年来,全球苯乙烯产能保持高速增长趋势,产能增长均集中在中国。中国苯乙烯行业一体化发展迅速,大型产能拟在建项目众多,是全球苯乙烯产能最大的国家。2019—2023 年,全球苯乙烯产能保持稳健增长的趋势。分阶段来看,2019 年产能增速较为平缓,年均产能增速在1%左右;这一时期国外产能仅维持稳定为主,而中国地区的产能处于集中建设期,新增装置并未投放。 2020—2023年进入产能增速迅猛期,年均产能增速上涨至5%~9%。这一时期虽然全球经济增速放缓,但中国苯乙烯新增装置大量投放,且多为大型装置,推动全球苯乙烯产能明显增长。然而,国内主力下游 eps、ps 和 abs 的需求增速弱于苯乙烯发展,供应的快速增加导致行业利润侵蚀,亏损的情况下2021— 2023年中国产能虽有投放但产能增长率稍有放缓。另外,2022—2023 年期间,由于原油价格高位运行,全球苯乙烯行业利润遭受侵蚀,导致国外个别装置永久性停车,涉及产能在 104万吨/年。2019—2023 年全球苯乙烯产能及产能增长率对比见图1。

2023 年全球苯乙烯产品产能 在4576.1 万吨/年,同比增长 7.75%。全球产能主要集中在亚洲地区,约占全球总产能的 65.5%,其他产能集中在美洲、欧洲和中东地区。亚洲地区产能基本集中在东北亚地区的中国、中国台湾、日本和韩国等国家和地区,其他多分布在东南亚地区。2023年东北亚地区苯乙烯总产能达到 2793.2 万吨/年,全球范围内苯乙烯新增产能合计370万吨/年,全部在中国。全球来看,依托强劲的下游需求支撑,以及一体化工厂的向下延伸发展,中国依旧是全球苯乙烯新增产能主要扩充国。2023年全球产能排名前十位的苯乙烯生产企业见表1。

全球来看,中石化是全球第一大苯乙烯供应商,总产能达381.9万吨/年,装置均在中国,依托于中国最大的需求地区,产品主要在国内消化。排名第二位的是total,产能达280万吨/年,装置主要分布在欧洲、北美洲、 东北亚地区,其中东北亚地区以韩国企业合资为主。排名第三的是浙江石化,装置均在中国,2023年浙石化新增120万吨/年苯乙烯产能。

中国苯乙烯装置不断新建投产,而国外原计划新建/拟建装置则无新的进展报道,同时国外部分运行成本较高、环保压力较大的老装置陆续宣布将退出市场。2023年11月,盛禧奥宣布永久关闭其位于荷兰泰尔讷曾的50万吨/年乙苯和苯乙烯工厂。此前,盛禧奥已于2022年12月关闭了位于德国布伦的30万吨/年苯乙烯工厂。2023年初,日本太阳石油公司宣布,基于全球碳中和方面的努力,环保压力日趋加大,预计苯乙烯市场将处于不确定的商业环境中,因此决定退出苯乙烯业务,并关闭位于日本山口县宇部的37万吨/年苯乙烯工厂,但没有透露具体关闭时间。由此可见,在国外装置停滞发展的当下,未来苯乙烯新增产能仍将以中国为主力。

2.中国

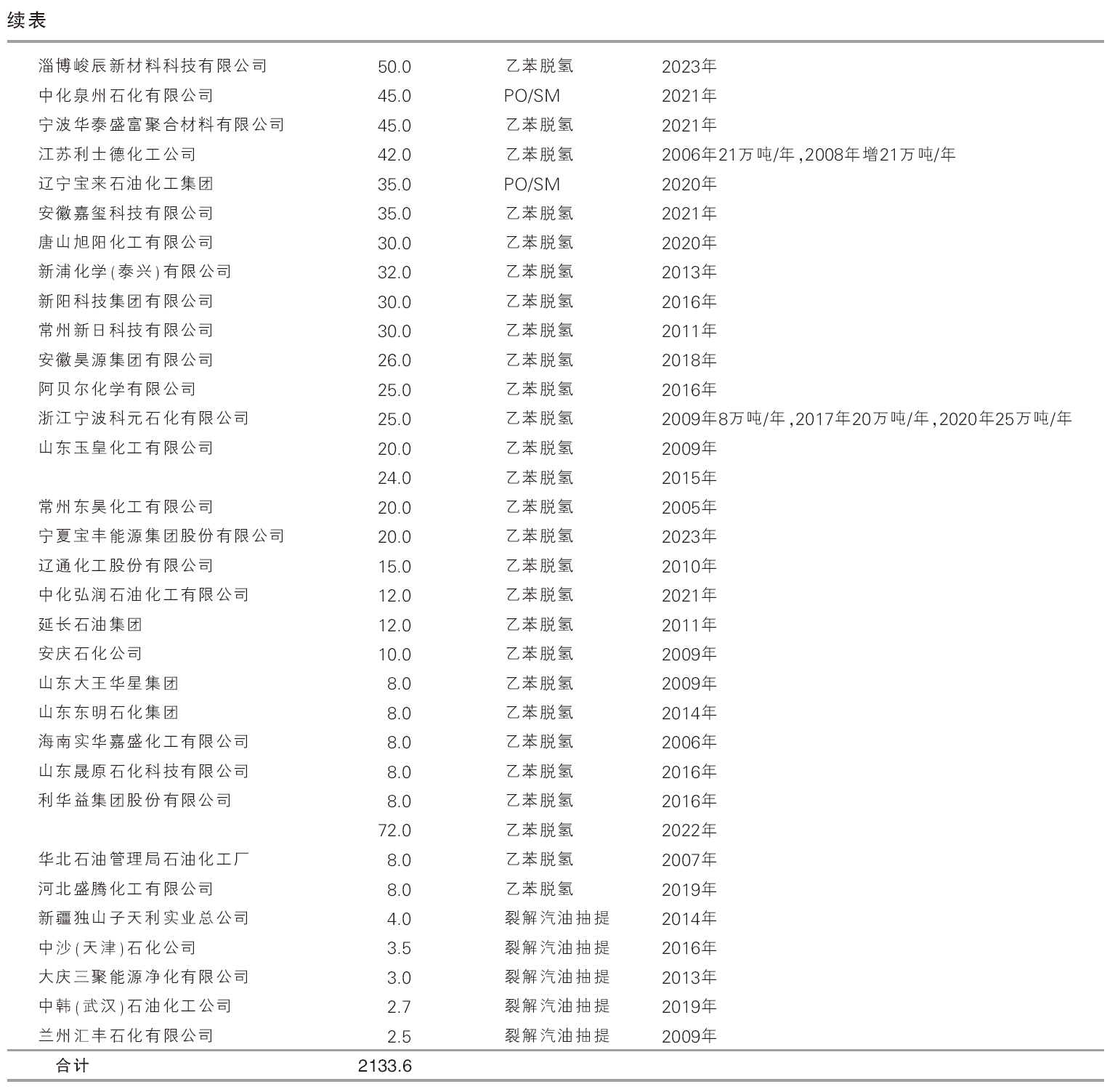

2019—2023 年我国苯乙烯产能复合增长率为 22.61%。2019 年苯乙烯反倾销施行, 苯乙烯工厂利润提升,新投计划激增,但受建设周期所限,并未能在年内全部投产。2020—2022年,前期所规划的项目陆续上马,国内苯乙烯迎来产能投放的爆发期,并且这一时期石化行业一体化发展战略也在推动着苯乙烯产能快速增长。然而下游需求跟较慢,2021—2022 年苯乙烯产能逐步显现过剩,且行业生产利润缩水,甚至出现长时间亏损,导致个别新增产能投产放缓。另外,受产能基数增加的影响,虽然新投产能稳定,但增速整体有所放缓。2023年开始,下游新增产能表现较为集中,需求有了较好的提升,同时苯乙烯新增产能也迎来新一轮爆发期,年内产能增速再次提升。2019—2023年我国苯乙烯产能变化趋势见图2。

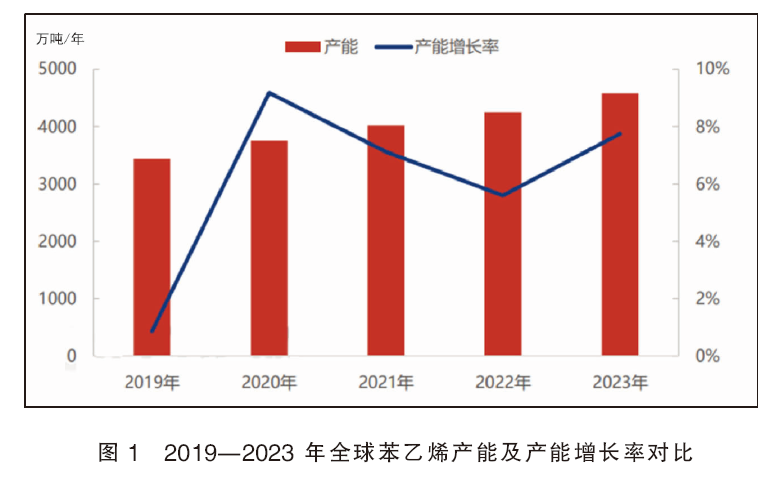

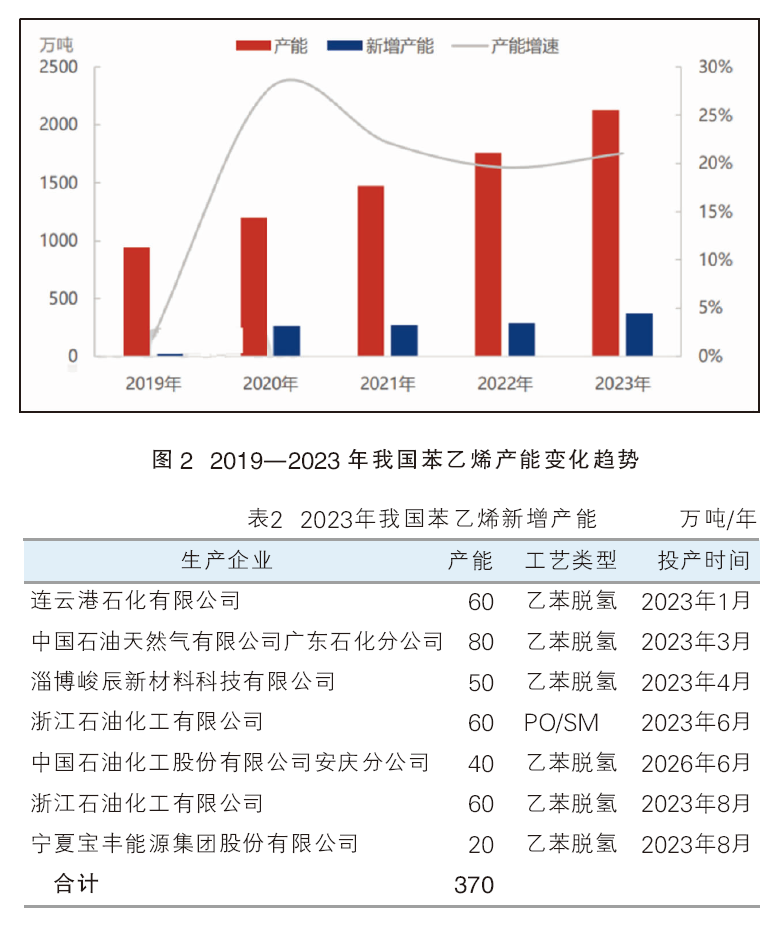

2023年我国苯乙烯产能继续保持高增长态势,年内共有7套苯乙烯装置建成投产,新增产能370万吨/年(见表2)。截至2023年底,我国苯乙烯产能增至2133.6万吨/年,同比增长20.98%。我国苯乙烯装置采用技术主要包括乙苯脱氢技术、环氧丙烷/苯乙烯(po/sm)联产技术和裂解汽油抽提技术。其中采用传统乙苯脱氢技术的占74.78%,采用po/sm技术的占24.09%,剩余1.13%采用裂解汽油抽提技术。2023年我国苯乙烯生产厂家生产能力及工艺详见表3。

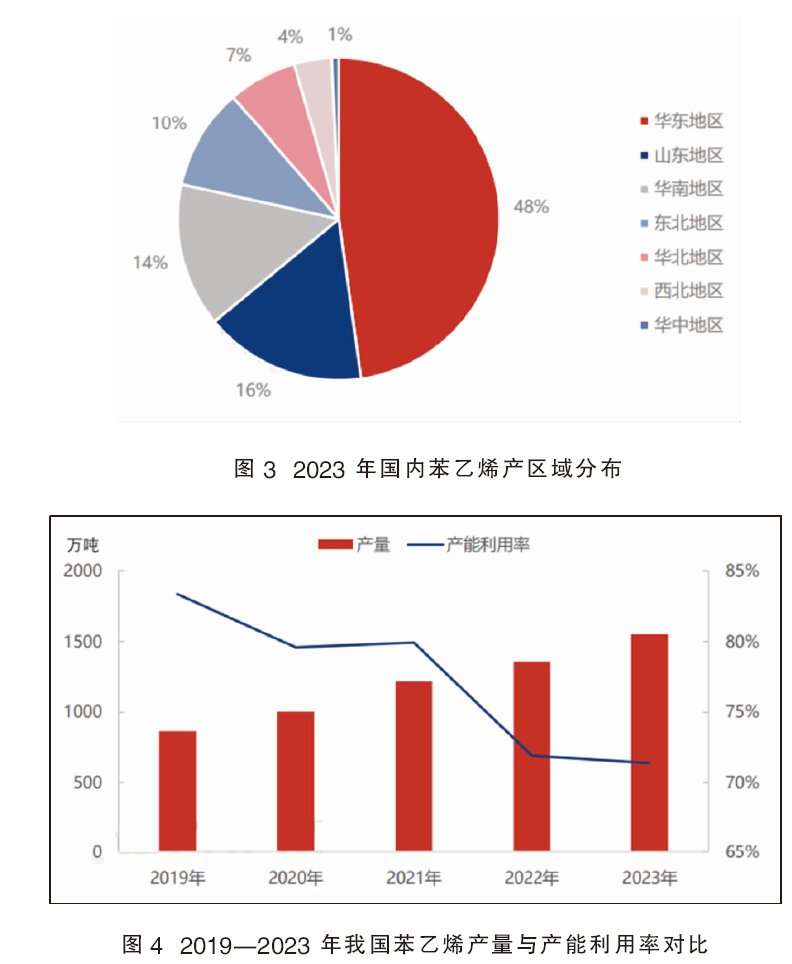

从近五年国内苯乙烯区域分布的变化可以看出,华东区域一直是国内苯乙烯的主产区,近消费端且依托炼化项目是支撑当地苯乙烯产业发展的主要原因。西北和华中地区近五年增长极少,主要是地区内下游需求有限,以及交通运输不便所限制。华南、山东地区域近两年产能增长迅速,主要是受山东万华、利华益、山东峻辰、 连云港卫星、揭阳石化、镇利石化和浙石化等一系列新建项目投产的带动。受连云港卫星、安庆石化和浙石化新增装置拉动,华东地区2023年产能增长迅速,这些新投装置产能均在40万~60万吨/年。综合来看,五年来, 国内苯乙烯产能分布区域呈现多元化的特点,但从产能总量的占比来看,仍是华东为主,其他区域辅助的分布格局。

2023年国内苯乙烯产能区域分布依然较为广泛,七个行政区域都有苯乙烯装置的分布。详细分析来看,华东地区最为集中,区域内苯乙烯总产能1017.5 万吨/年,占比48%;其次为山东地区,产能346万吨/年,占比16%; 第三为华南区域,产能307万吨/年,占比14%;第四为东北地区,产能216.2万吨/年,占比10%;第五位为华北地区,产能147.2万吨/年,占比7%;第六位为西北地区,产能80.5万吨/年,占比4%;最后为华中地区,产能14.8万吨/年,占比1%。2022—2023 年期间,新增装置多存在于华东、华南和山东地区。2023 年国内苯乙烯产区域分布见图3。

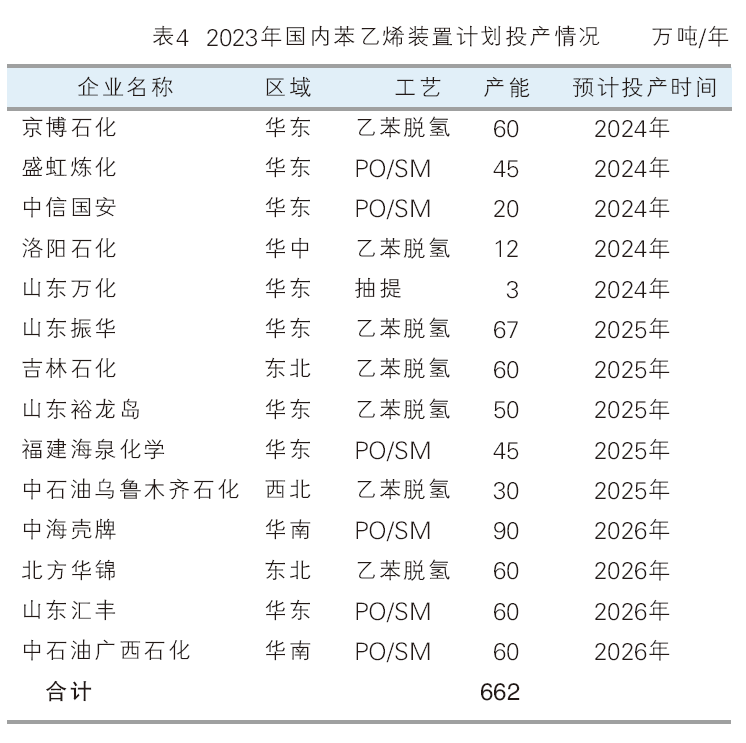

2019—2023年我国苯乙烯产量复合增长率为 15.76%,呈逐年稳步上涨的态势。自2020—2022年期间,产量处于高幅增量状态,平均每年增产163万吨左右。2023年随着新一轮产能爆发, 年内苯乙烯产量再次扩增200万吨左右。从2019—2023 年国内苯乙烯产量与产能利用率变化对比来看,两者走势的相关系数在-0.92,属于显著负相关。2021年开始,国内苯乙烯产能过剩状态逐步体现,随着新增产能的投放,产能利用率则受到进一步的压制。2023年,由于下游工厂也出现集中投产,在需求明显增量的情况,勉强稳定了新增的装置开工。2019—2023 年我国苯乙烯产量与产能利用率对比图见图4。

2023 年我国苯乙烯乙烯年度总产量在 1551.36 万吨,同比增加 14.35%;产能利用率在 72.71%,同比下降 0.15%。产量增长的主要原因是新增产能开工稳定叠加需求恢复。产能利用率下降的原因是在原料端价格上涨的影响下,行业利润收缩,加上新增产能投放的影响,产能利用率下降趋向常态化。

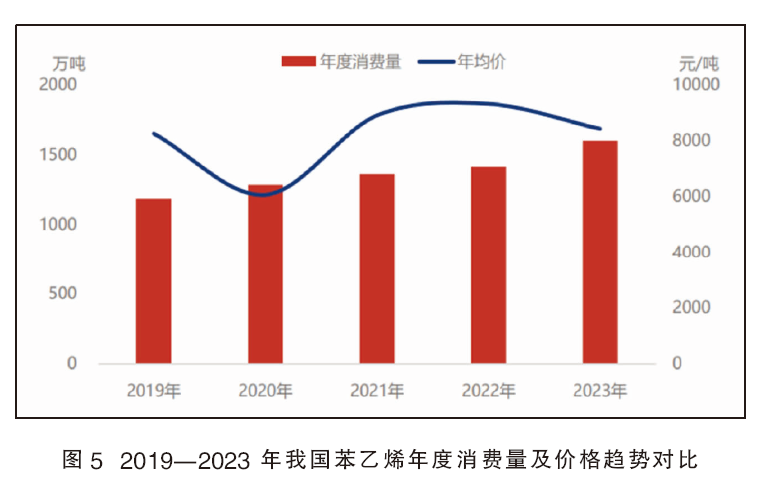

未来五年随着炼化项目陆续投放,国内苯乙烯产能仍有增长预期,然随着供应饱和甚至过剩,未来苯乙烯产能增幅整体有所减弱,预计2024—2028年我国苯乙烯产能复合增速在3.90%。刺激新产能投放的因素:一方面是来自于过去几年苯乙烯行业一体化装置和po/sm工艺企业持续的良好产销盈利,继续吸引投资热情;另一方面是苯乙烯成熟的生产工艺及完整的产业结构,使得其成为大炼化项目中作为优良的下游配套装置之一。2024—2028 年我国苯乙烯拟在建产能达到 662 万吨/年。其中规模在40万吨/年及以上的企业有10家,占拟在建总产能的90.18%,新增产能主要分布在华东地区;其次是东北和华南地区;最后为西北和华中也有部分装置或形成补充。

市场分析及预测

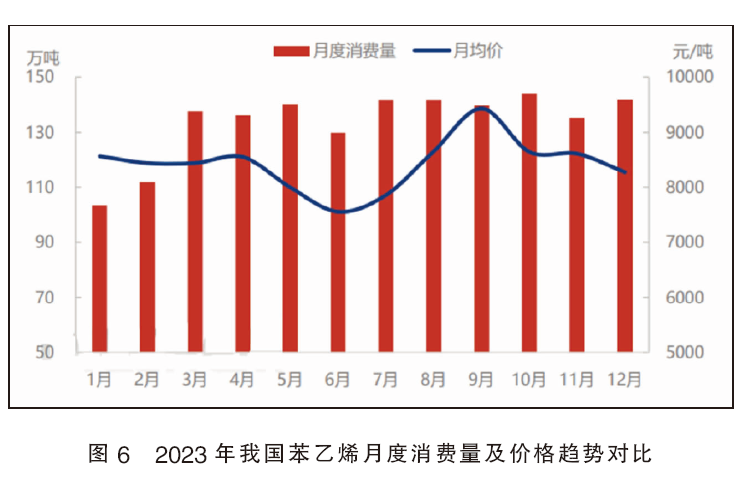

2019—2023年我国苯乙烯消费呈逐年递增趋势,近五年年均复合增长率为 7.84%。截至2023年苯乙烯消费量达到1600.1万吨,较2022年增长13.44%。从价格上来看,近五年苯乙烯价格呈先抑后扬趋势,主流波动区间为6050~10750元/吨。2020年受公共卫生事件影响,产业链整体生产成本下移,苯乙烯价格宽幅回落。2019—2021年,因下游利润良好,苯乙烯价格波动并未对消费量造成明显影响。2022年,苯乙烯产业链整体盈利向上转移,苯乙烯及下游产品逐步出现亏损,导致苯乙烯消费增量有限。2023年,即便下游生产利润依旧较差,但在集中性投产的竞争压力下,下游工厂处于坚持生产的状态。同时,终端需求也有较好的表现,基本消化了下游整体的产出增量,最终导致年内苯乙烯需求增量明显。2019—2023 年苯乙烯年度消费量及价格趋势对比见图5。

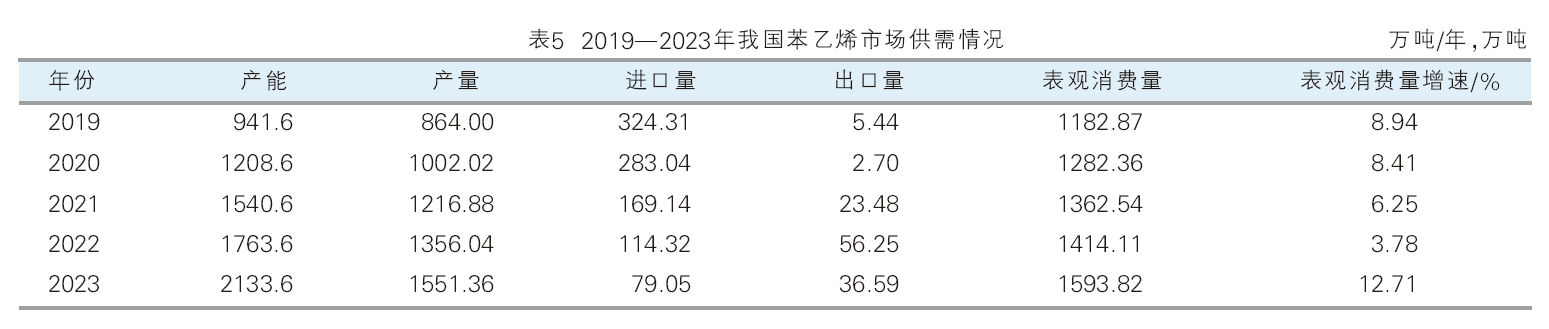

2023年我国苯乙烯表观消费量为1593.82万吨,同比上涨 12.71%。月度消费情况来看,苯乙烯消费呈增量后窄幅震荡的趋势。2023 年,苯乙烯三大下游新增投产较为集中,其中eps共计新投产能36万吨/年;ps共计新投产能147万吨/年;abs 共计新投产能245万吨/年,且下游新投产能基本集中在2—4月份。因此,2023年3月份开始,国内苯乙烯消费增量明显,并且基本维持在高位水平窄幅震荡。需求自3 月份增量后,仅在6月份出现一波需求降低,一方面因为前期亏损导致下游工厂降低开工;另一方面则因为终端需求一般,下游工厂成品库存压力较大,导致工厂开工率降低。2023年苯乙烯月度消费量及价格趋势对比见图6,2019—2023年我国苯乙烯的市场供需情况见表5。

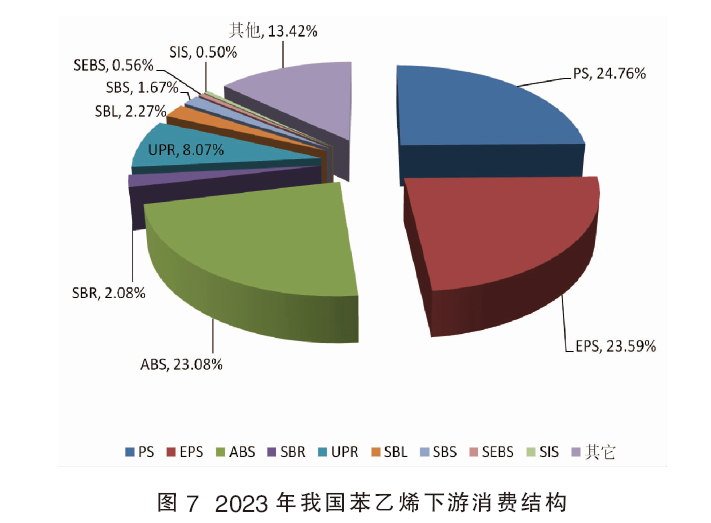

苯乙烯下游行业主要有 ps、abs、eps、upr、sbs、sbr 、sbl、sis、sebs 等。其中,ps、abs、eps 为传统的苯乙烯三大主体下游,近五年苯乙烯下游需求呈逐年递增趋势,而主流三大下游需求也呈现小幅递增趋势。2023 年国内苯乙烯主要需求仍集中在 eps、ps 和 abs 三大产品中,需求共占比 71.43%。其中,ps 仍居于需求首位,占比达 24.76%;eps 需求占第二,占比达 23.59%;abs 需求占第三,占比达 23.08%。苯乙烯消费仍以硬胶下游为主,且暂无新增产品需求。2023年我国苯乙烯下游消费结构见图7 。

我国苯乙烯下游多集中在工程塑料领域,三大主体下游是:eps、ps及abs,行业消费量约占苯乙烯总消费量的70%以上。2024—2028 年三大主体下游产能均在递增中,预投计划相对集中在2024、2025年,到2028年 eps、ps、abs 产能将分别增至 896、868、1140.5 万吨/年,继续为苯乙烯需求面的主体支撑。而其余部分苯乙烯下游整体产能也有增量预期,但整体增幅明显低于苯乙烯传统的三大下游。2024—2028年,随着下游部分行业产能、产量的逐步增长,预计苯乙烯行业消费量也将缓步提升。

进出口分析及预测

1.进口分析及预测

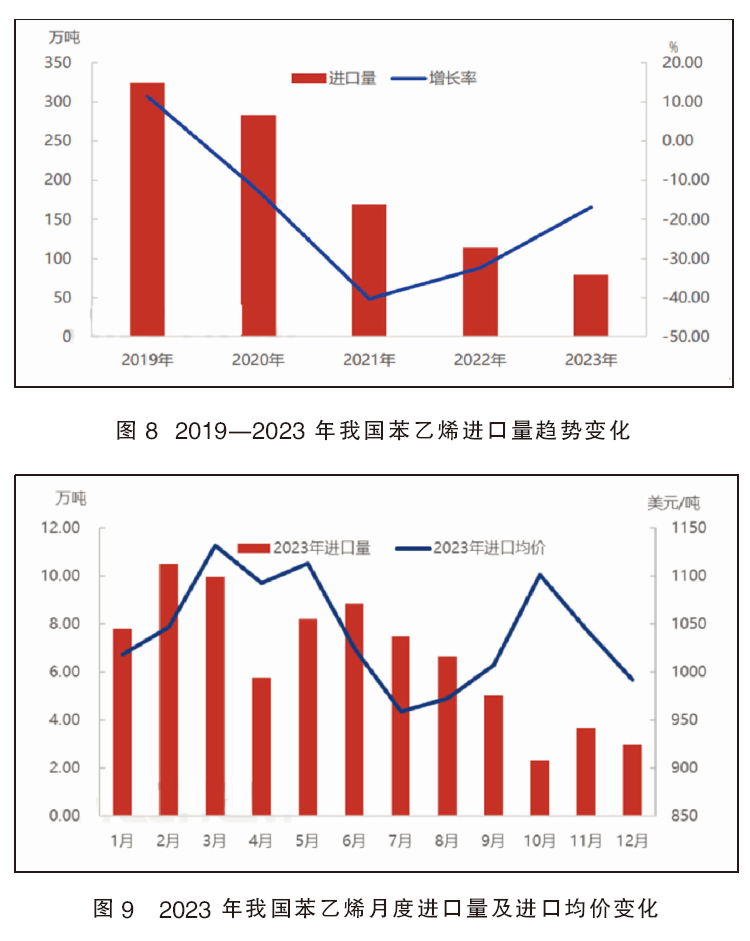

2019—2023 年我国苯乙烯进口呈现逐步下降的走势。2019 年进口量324.29 万吨,为近5年高点。2018—2019 年下游需求逐年递增,而国内苯乙烯扩张速度有部分放缓,装置下游配套少且建设进度慢于苯乙烯,虽苯乙烯有反倾销存在,但对外需求保持较高。2020—2023年苯乙烯产能大幅扩增,内需扩大,国产自给率逐步提升,再者东南亚及周边市场需求提升,意外不可抗力也导致市场货源出现一定倾斜。如2021年2—3月份欧美极寒天气造成的供应断档、价格偏高也吸引部分亚洲货源,减弱了中国苯乙烯进口,2021年中国苯乙烯进口萎缩 40.24%,对外依存度大幅减弱。2023年随着国内苯乙烯产能大幅扩增,导致产能过剩态势有所增强,对国内苯乙烯价格起到一定的压制作用。另外,2023 年国外苯乙烯装置检修较多,且全球产销盈利状况欠佳,国外苯乙烯装置整体开工率较低。低开工和较多的装置检修导致国外苯乙烯货源局部偏紧,叠加洲际远洋套利运作窗口多数时间关闭,从而使得我国苯乙烯进口市场除了一定量的合约进口外,多数时间很难看到多余的进口贸易货源。2023年苯乙烯进口货源商谈不畅,进口量进一步降低,为近五年的低点。2019—2023 年我国苯乙烯进口量趋势变化见图8。

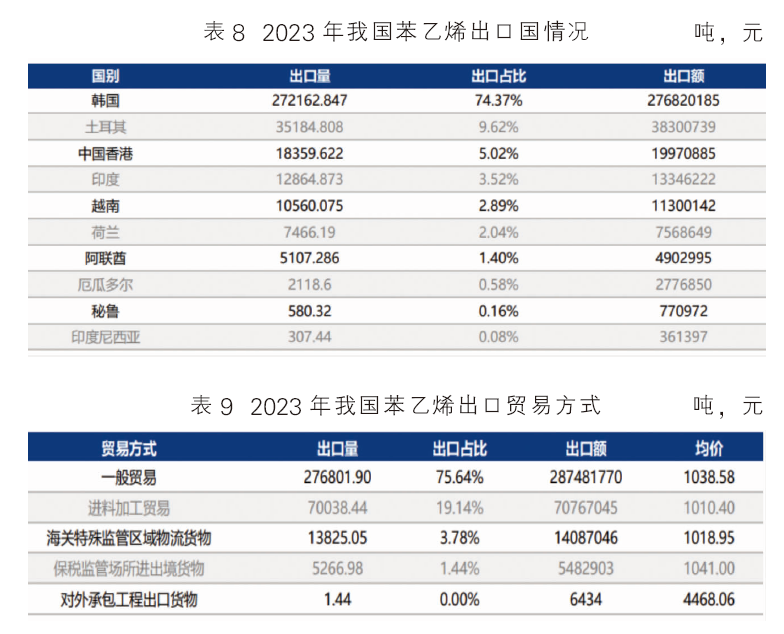

2023 年国内苯乙烯进口量为79.05万吨,同比降低 38.05%。其中,2月进口量最大,为10.49万吨,占全年进口总量的 13.27%。主因是:合约达成期间“强预期”,以及国内一系列装置的检修和延期开工消息出现;市场对卫生事件全面放开后的工厂开工等预期向好;苯乙烯涨价等众多利好助推苯乙烯进口量明显增加。10 月进口量最低,仅为 2.29万吨,占全年进口总量的 2.904%。主因是:进口商谈期间原料端纯苯在月内表现强势,隐约有逼空意向,对苯乙烯形成最有效支撑,叠加国内有苯乙烯新装置投产,内供增大,国内货源相对充裕的同时,美金货源商谈持续减少,进而出现阶段内的最低值。2023年我国苯乙烯月度进口量及进口均价变化见图9。

2023年我国苯乙烯的进口来源国相对集中。据海关数据显示,在此期间进口主要来自沙特阿拉伯、新加坡、中国台湾和日本4个国家和地区,进口量合计达到 75.86 万吨,约占总进口量的 95.98%,科威特屈居第五位。其中沙特占比 60.49%,再度蝉联中国进口第一位。2023年中国苯乙烯进口来源详情见表6。

2023年我国苯乙烯的进口主要是以一般贸易、海关特殊监管区域物流货物、保税监管场所进出境货物、 进料加工贸易这4种贸易方式为主。其中一般贸易方式达到70.95万吨,约占进口总量的 89.76%;海关特殊监管区域物流货物及保税监管场所进出境货两种方式进口量相差不大,分别占据进口总量的4.48%及 3.76%;进料加工贸易占比最小,仅为2 %。2023年中国苯乙烯进口贸易方式见表7。

2024—2028年我国苯乙烯产能、产量预期整体依旧持增量预期,虽然预期多数时间国内供应或小幅低于国内需求,然随着国内供应逐渐增量,国内对苯乙烯的进口需求将继续减弱,苯乙烯进口将继续呈下降态势。另外,2024年我国对原产于韩国、中国台湾地区和美国的进口苯乙烯征收反倾销税延长调查将完毕,随着反倾销解除,这些区域关税将降低,而且美金交易存在部分账期优势,叠加部分企业长约和内供等会影响进口保持一定量存在。 因而预计2024—2028 年我国苯乙烯进口呈下降趋势,降至一定数量时会出现震荡波动整理,进而形成较固定的进口。

2.出口分析及预测

2019—2023年我国苯乙烯出口整体呈先增后降,再增再降的“m”型走势, 2022年出口峰值达到 56.25万吨,创历史新高。2018年起苯乙烯反倾销,内需扩大,然国内供应跟进有限,2019—2020 年苯乙烯出口商谈有限。2021年国际市场寒流袭击苯乙烯主产区,叠加阶段装置集中检修等,导致苯乙烯全球供应骤减,进而促使我国苯乙烯大量出口,开始为我国苯乙烯出口建立部分通道。 2022 年国际原油价格高企,叠加阶段时间内装置集中检修等导致苯乙烯全球阶段性供应骤减,我国作为全球价格洼地,促使苯乙烯大量出口,继续为我国苯乙烯出口拓宽通道。2023 年国内苯乙烯出口量为 36.59 万吨,同比减少34.95%。2023年国外苯乙烯装置检修较多,但是整体洲际市场成本弱盘,全球需求面恢复低于预期,洲际市场套利窗口难开启,各主要苯乙烯洲际市场以内供为主,我国出口量虽较2022年有所下降,但总体保持5年来的高位。2019—2023年我国苯乙烯出口量及出口增长率见图10。

据海关数据显示,2023年中国苯乙烯出口主要到达韩国、土耳其、印度、中国香港及越南,前五位共计占比 95.41%,荷兰屈居第六。其中韩国占比 73.62%,为今年来中国出口第一位。2023 年,随着国内苯乙烯新产能的释放,国内苯乙烯整体供应处于较充裕的态势,可供出口量提升。2023年我国苯乙烯出口国详情见表8。

2023 年我国苯乙烯出口贸易方式分为一般贸易、进料加工贸易、海关特殊监管区域物流货物、保税监管场所进出境货物。其中最主要的是一般贸易,其出口量为 27.68 万吨,占出口总量的75.64%,稳居第一。2023年我国苯乙烯出口贸易方式见表9。

未来几年,预期国内苯乙烯产能、产量仍保持递增态势,而下游增量跟进或整体仍弱于苯乙烯。国产供应逐渐饱和甚至过剩下,我国苯乙烯企业内部竞争加剧,预期出口的重要性将日益增强。然而,当前人民币苯乙烯在产品质量与国际市场接轨下,价格却不具备经济性优势。另外,美金市场固有的合作难打破人民币苯乙烯的洲际运作道路铺设和完善进度会较慢,且难度大,因而预期若无特殊情况,我国苯乙烯在2024—2028年有小幅出口增量,但整体出口难度偏大。

结语

当国内苯乙烯总产能处于饱和,甚至进入过剩状态时,国内生产企业的主要竞争对手已从进口商转换为内部竞争。因此,未来国内苯乙烯企业应加大技术升级力度,降低装置能耗、物耗,提高产品质量,以满足下游产业的要求,增强在国内外市场的竞争力。