聚乙烯(pe)是合成树脂中用量最大的品种,具有良好的机械性能和化学稳定性,广泛用于工业、农业、医药、卫生和日常生活用品等。我国pe近几年发展重点主要集中在薄膜、中空、管材等方面,其中薄膜依然是pe最主要的消费领域。近年来,农膜需求量平稳,而包装膜伴随着电子、医疗、食品、快递等行业的发展,需求快速增长,新兴产业如cpe薄膜、pert管材、电缆专用料等也在迅速发展中。

以下综述了国内外pe的生产及市场情况,其中包括产能、产量、新增产能及价格等,详细分析了2023年国内外pe的市场特点,并对pe的市场及价格进行了预测,对今后我国pe的发展提出了一些建议。

生产情况分析及预测

1.世界

2019—2023年,全球pe一直处于扩能期。但2020年之后,受全球经济状态转弱及生产利润下降的影响,全球扩能速度开始放缓。

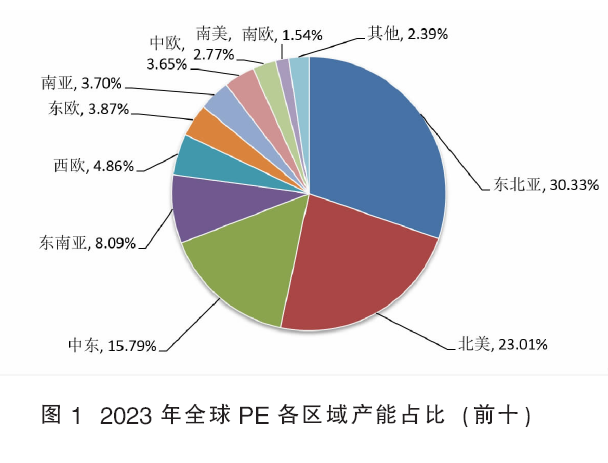

2023年,全球pe产能达到15104.2万吨/年,产量为11969.20万吨,同比增长2.15%,产量增长率比产能增长率低2.28%。主要原因是受利润影响,产能利用率有所下降,2023年全球pe产能利用率为77.17%,同比下降1.38%。从产能分布区域情况来看,东北亚产能一直位居第一,全球产能占比为30.33%,其中我国自2020年产能赶超美国后,目前产能、产量位居全球第一,全球产能占比为21.46%;产能位居第二的区域为北美地区,全球产能占比23.01%,代表国家为美国,美国产能占全球产能的18.73%;位居第三的区域为中东地区,全球产能占比15.79%,代表国家是沙特。目前全球接近70%的资源集中在上述三个区域之中,2023年产能占比较2022年提升约0.3%。它们各具特色,我国借助富煤的优势快速延伸产业链,产能赶超后开始发展轻烃或绿氢及煤化工工艺,不断扩大自身优势;美国乙烷资源丰富;中东属于产油国,其借助成本优势,调整着全球中低端质量pe货源的区域流向。图1为2023年全球pe各区域产能占比情况(前十)。

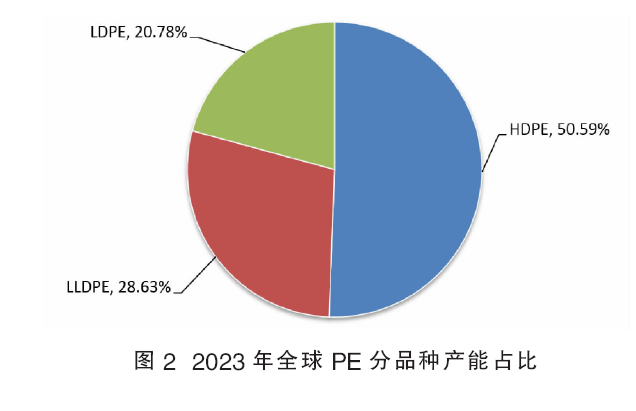

2023年全球新增产能为473.4万吨/年。从投产区域来看,新增产能主要集中在中国、越南,占比分别为54.9%、20.1%。新增产能中,所涉及的装置主要是高密度聚乙烯(hdpe)和线型低密度聚乙烯(lldpe),我国有乙烯-醋酸乙烯共聚物(eva)及低密度聚乙烯(ldpe)联产装置投产,但产品均为eva,因此暂未统计。随着装置产能释放,hdpe及lldpe产能占比继续提升,两者产能占pe总产能的79.22%。图2为2023年全球pe分品种产能占比情况。

预计2024—2028年,全球pe计划新增产能为3716.5万吨/年。其中,我国2652万吨/年,是全球扩能最大的国家;全球其他国家及地区1064.5万吨/年。新增产能主要集中在东北亚、东欧及北美地区。东北亚地区以中国为主,未来投产占全球计划的71.36%;东欧地区pe产能也将延续扩充,未来四年投产装置约428.5万吨/年左右;中东地区的pe产能也将延续扩充,未来三年投产装置约374万吨/年。

从未来装置投产类型来看,国外pe扩能以hdpe和fdpe装置为主,ldpe与lldpe装置相对较少。综合来看,未来hdpe产品竞争性将进一步加大。随着市场需求的变化,企业产品类型的也随之研发以适应市场,各类型的pe供应缺口将逐渐缩小,全球贸易也将继续演变,国际pe市场竞争将愈演越烈。

2.中国

2019—2023年,国内pe产能处于稳步增长阶段,年均复合增长率达到13.31%,产能由2019年1966万吨/年增加至2023年3241万吨/年。2020年后,国内进入大炼化扩能时代,随着炼化一体化项目的推进及产业结构不断优化升级,市场影响力也不断加强。从国内整体行业来看,市场通用料占比较大,产品同质化严重。

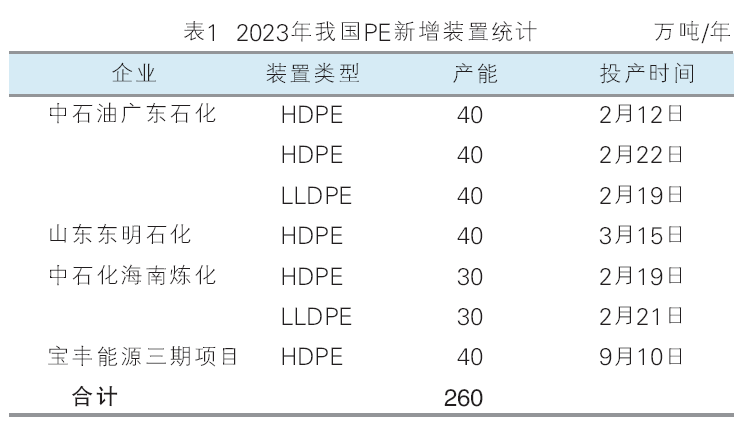

2023年,国内新增产能共计260万吨/年,装置多为2022年投产推迟的装置,投产集中在年初,pe总产能累计达到3241万吨/年,同比增长8.72%。其中年内ldpe无新增产能投放,产能在463.5万吨/年,占比14.3%;hdpe新增产能190万吨/年,产能累计达1511.5万吨/年,占比46.64%;lldpe新增产能70万吨/年,产能累计达到1266.0万吨/年,占比39.06%。2023年我国pe产能利用率整体呈现窄幅区间震荡走势,pe全年日度产能利用率为84.21%,较2022年同比上升2.09%。表1为2023年我国pe新增装置情况。

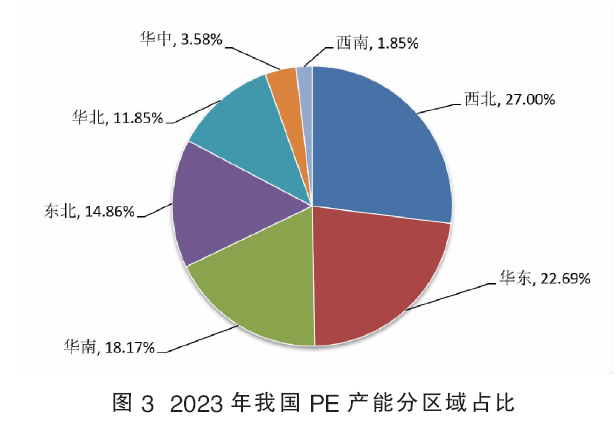

从产能分布区域来看,2023年排在前三位的分别为西北地区、华东地区及华南地区。其中2023年2月份随着华南地区两套新装置的顺利投产,华南pe产能超过了东北地区,产能占比达到18.17%,跃居全国第三大产能大区,进一步满足了当地需求缺口,抢占了部分进口市场。图3为2023年我国pe产能分区域占比情况。

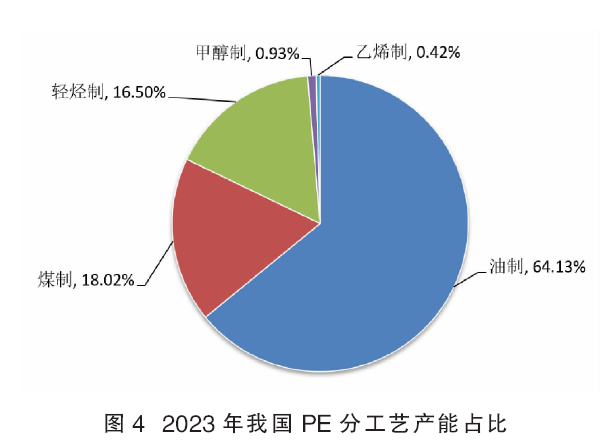

我国pe运行装置工艺为石脑油裂解、轻烃裂解、煤制烯烃共存的局面。2023年按照工艺产能区分,油制原料占主导地位,占全国总产能的64.13%;其次为煤制,我国煤炭资源相对丰富,宁夏宝丰三期40万吨/年煤制工艺产能在年内释放后,其工艺占比上升至18.02%。随着应用领域的拓展,炼化产品的需求进一步增加,轻烃制pe犹如一匹黑马进入大众视野,2023年轻烃制pe在年内新增山东东明石化40万吨/年产能释放后,其工艺产能占比同比上升至16.5%。随着国内装置一体化发展思路下,外采甲醇和乙烯的企业均数个例,占比分别为0.93%和0.42%。图4为2023年我国pe分工艺产能占比情况。

近几年,我国pe行业产能持续扩增,带动产量逐年递增。2020年开始pe进入新一轮的集中扩能期,同时叠加原油价格高位回落,2023年生产企业产能利用率有所修复,产量继续稳步提升。2019—2023年我国pe产量年均复合增长率为12.32%。

2023年我国pe产量共计2807.42万吨,同比增长10.9%。2023年新投pe装置的广东石化和海南炼化为油制企业,因此油制工艺产量继续提升。2023年油制pe产量1753.24吨,同比增长11.51%,产量占比达到62.45%,位居第一;煤制新增宁夏宝丰三期40万吨/ 年装置,煤制pe产量555.37万吨,同比增长3.12%,产量占比19.78%,位居第二;轻烃制pe新增山东东明石化40万吨/年装置,轻烃制pe产量483.85万吨,同比增长17.76%,产量占比17.24%,位居第三;乙烯制pe工艺仅有上海金菲,乙烯制pe产量14.96万吨,同比增长51.14%,产量占比0.53%。

分区域来看,西北地区产能较为集中,区域内企业产量仍居全国首位,2023年西北地区pe产量827.64万吨,同比减少0.20%,区域占比达到29.48%;华东地区pe产量共计625.87万吨,同比增长21.06%,产量占比22.29%,产量位居第二;华南地区新增pe产能180万吨/年,超越东北地区位居第三,产量共计488.97万吨,同比增长44.15%,区域产量占比17.42%。

从pe各品种产量来看,2023年我国lldpe产量共计1188.71万吨,占比为42.34%;hdpe产量共计1303.24万吨,占46.42%;ldpe产量共计315.47万吨,占11.24%。

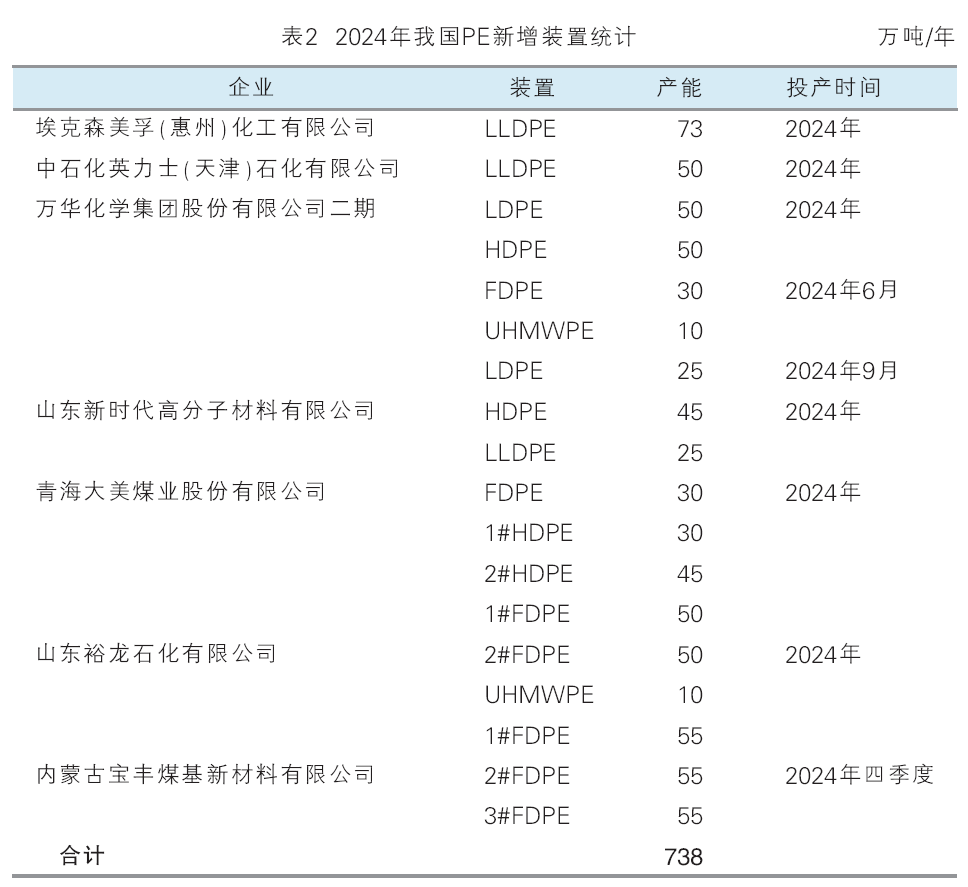

预计2024年,我国将新增pe产能738万吨/年,主要集中在华北地区的山东与天津。其中裕龙石化185万吨/年产能自2023年推迟至2024年,且投产时间仍待确定,对当年的影响或较为靠后;而天津地区中石化英力士(天津)石化预计投产90万吨/年产能,预计年中投产,区域内hdpe、lldpe供应将明显抬升,势必挤压来自西北、东北的资源;万华化学二期ldpe项目预计2024年9月份投产,其产品供应将趋向于专用性,以寻求替代进口高端料。表2为2024年我国pe新增装置情况。

预计2024—2028年,我国pe新增产能2652万吨/年,年均复合增长率10.04%,其中2024—2026年产能投产较为集中。从pe产能分布发展来看,主要集中在华北、华南、西北地区。西北地区依靠煤炭资源及塔里木油田等资源优势,围绕宁东能源基地、独山子石化等石化产业集群,产能快速增加;华南围绕湛江、广州、惠州大亚湾等产业集群,吸引外企为区域供应贡献力量;而华北产能上升主要集中于山东、天津,包括地方企业如裕龙石化、万华化学及合资企业天津石化等。从pe供应来看,西北地区资源将外调华北、华东、西南地区;而华北因自给能力上升,市场进入难度增加;西北资源供应将继续向西南转移,以及寻求“一带一路”对外出口。

市场分析及预测

1.世界

2019—2023年,全球pe消费量维持增长趋势。2021年除我国受疫情影响明显外,全球其他区域需求恢复明显,特别是欧美地区,而且政府也为刺激经济出台了各种政策,使得全球pe消费出现明显增加,但随后增长幅度开始逐步下降,2019—2023年消费量年均复合增长率为4.33%。

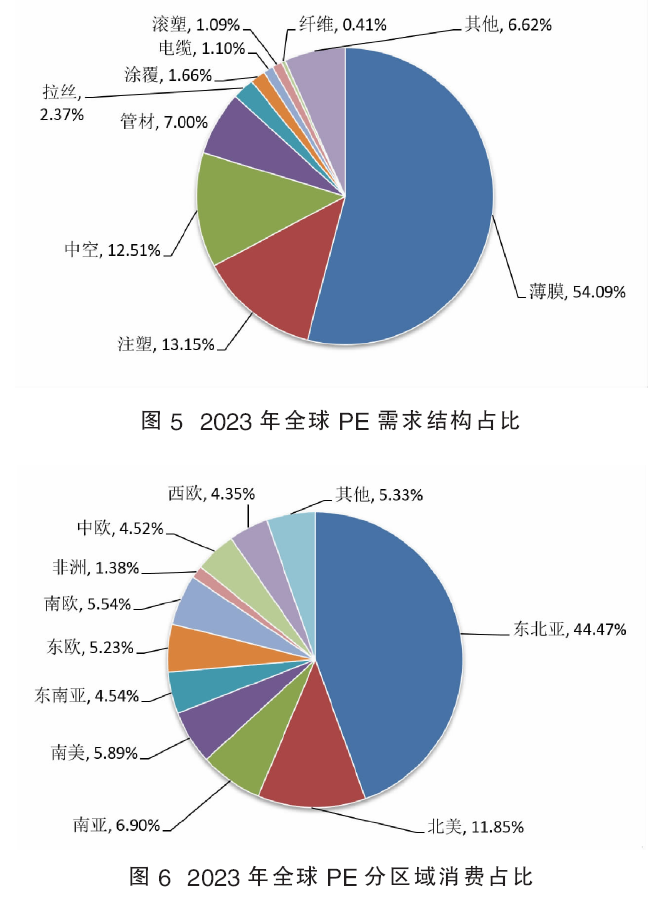

2023年,全球pe需求量为12294.20万吨。pe主要应用于薄膜、注塑、中空等方面,在全球消费中占比分别为54.09%、13.15%、12.51%。近几年,随着新兴市场对高端产品的需求增加,滚塑、涂覆、超纤等高端原料需求日益增加,占比也逐步提升。图5为2023年全球pe需求结构占比情况。

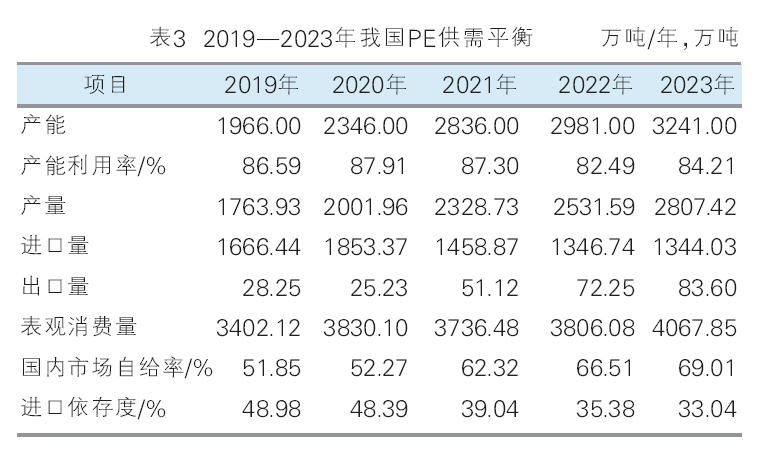

从消费区域情况来看,2023年全球pe 44.47%的消费集中在东北亚地区。其中中国地区的消费占全球总消费量的33%,因此对于全球pe来讲,我国具有非常高的市场地位,既拥有全球最大的生产能力又拥有全球最大的消费市场;位居第二的是北美,消费量占总量的11.85%,该区域薄膜领域消费量占比约占北美总消费量的40%左右;南亚地区消费量占比位居第三,占比为6.9%,其需求主要集中在印度。图6为2023年全球pe分区域消费占比情况。

预计2024—2028年,全球pe产品年度消费量将呈逐年递增态势。随着近年来经济的持续高速发展,pe产品消费量也以较快的速度在增长。而pe产品下游领域多属于一次性消费品,刚性需求相对稳定。随着生活水平的逐渐提升,人们对高端产品的需求将逐步增加,因此全球pe产品消费量将稳步增长。

2.中国

2019—2023年,我国pe表观消费量呈现“n”形走势,年均复合增长率为4.57%。由于三年疫情的影响,导致2021年和2022年的pe表观消费量不及2020年。但随着2022年年底防控政策的解除,而且pe下游产品与民生息息相关,2023年pe表观消费量出现了较为明显的反弹。2023年我国的pe表观消费量达到4067.85万吨,同比增加6.88%。分月份来看,需求较多的月份集中在春秋两季,主要由于农膜的需求旺季在“金三银四”和“金九银十”,致使其需求量增加。但对于pe其他制品而言,并无明显的淡旺季之分。表3为2019—2023年我国pe供需平衡情况。

自2020年起,国内一直延续大幅扩能态势。受我国集中扩能及海外供需格局、海运费等因素和指标变化的影响,促使我国净进口量连续下降,进口依存度在2023年降至33.04%。从长远角度来讲,产量增速及需求增速的指标暗示着未来国内供应缺口会逐步缩小。从分品种来看,随着市场需求的复苏,hdpe产品因跟民生关联度强于ldpe和lldpe,会更快到达相对平衡状态。

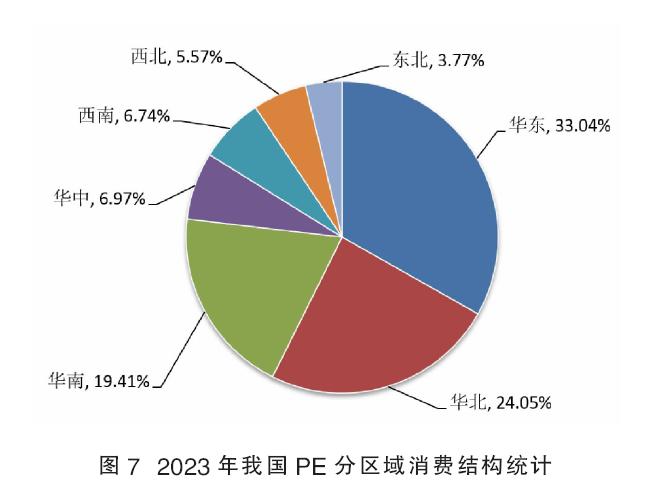

从区域来看,2023年我国pe消费地区占比与2022年相比变化不大,还是集中在东部地区,以华东、华北、华南三大地区为主。主要原因是三大地区具有人口众多、商业发达、交通便利等优势,因此pe需求体量大。随着2023年疫情防控的解除,三大地区需求增长明显,占比有所扩大,三大地区消费占比分别为33.04%、24.50%、19.41%。图7为2023年我国pe分区域消费结构。

从pe各品种来看,lldpe下游需求区域主要分布在华东、华南、华北三大地区。lldpe用途较为广泛,因可以与hdpe、ldpe产品其他原料互掺共用,所以需求量颇大。其中华东、华南地区多用于生产包装膜制品。华北地区lldpe产品除用在包装膜领域以外,农膜领域需求量也相对较多,华北地区占比约为25.26%。

hdpe消费地区主要集中在华东、华北和华南三大地区。由于2023年需求回升,三大地区的需求提升较多,占比较2022年均有所增加。三大地区注塑制品、中空制品、包装制品等下游生产企业较为集中,对原料需求大。目前,三大地区的hdpe产品消费占比总和达到了75.36%。

2023年ldpe消费地区占比与2022年相比无明显差异,其中华东地区占比高达46.62%。2022年由于疫情影响华东地区需求减弱,但2023年随着防控解除,需求提升,其占比较2022年增加;华东、华南的ldpe需求主要集中在包装膜、电缆、涂覆等领域;华北地区需求主要集中在农膜和包装膜领域。

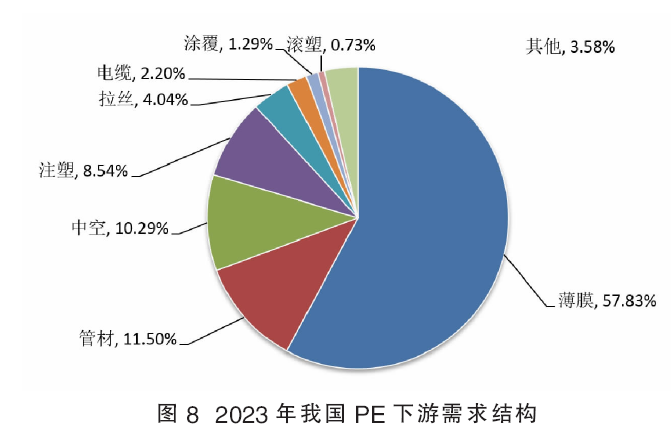

2023年,我国pe下游消费领域中,hdpe占比44.38%,ldpe占比14.71%,lldpe占比40.88%。从消费结构来看,薄膜领域占比最大,达到57.83%。薄膜领域主要集中在包装膜和农膜行业,其中包装膜领域需求量最大,南方地区需求较为集中。而农膜领域主要集中在北方地区,华北地区尤为集中。近年来市场对于pert管的需求增长明显。中空方面,主要增长点在大中空和ibc桶等领域。另外,由于新能源的发展,市场对于电缆料需求增加明显。涂覆料、滚塑料的需求占比近年来也呈现不断扩大的趋势。图8为2023年我国pe下游需求结构情况。

预计2024年,随着经济的进一步复苏回暖,pe的表观消费量会日益增加。

农膜行业:随着国家支持农业生产基地建设等影响,农膜需求向中高端发展,棚膜使用周期延长,部分棚膜更换延后。地膜方面,随着国家对地膜污染的重视,相关部门加大地膜质量的管控及回收,地膜行业在不断发生变化。随着农膜产品结构的调整,加上国家对降解地膜的扶持,预计短期普通地膜需求有可能减少。综合来说,预计2024年我国农膜消费量约为265万吨,较2023年有所减少。

包装膜行业:预计2024年高端包装膜需求稳中向好,对原料消费量或有小幅增加。包装膜原料使用天数在10.95天左右,同比增加8.20%。各制品对原料消费略有差异,其中高端缠绕膜对茂金属聚乙烯(mlldpe)消耗量较高;其次是部分pe基材膜、收缩膜及食品包装膜,对lldpe、ldpe需求量较大,但考虑食品类包装膜类多为复合膜,pe消费占比多在8%~20%左右;一次性垃圾袋、手套等包装膜制品对低压pe产品消耗量较大。整体来看,依据包装膜各类别占比情况,预计2024年对原料消费仍多集中在lldpe和ldpe。

管材行业:pe塑料管材未来发展趋势十分广阔。因其质轻、抗冲击、不易腐蚀、使用寿命长等特点,成为钢管、金属管材的有效替代品。伴随着经济的快速发展和城市化进程的加速推进,pe塑料管材需求量也在日益增加,尤其是城市给排水、燃气、电力、化工等行业。预计2024年pe管材国内消费量约为507.41万吨,较2023年增加13.66%。pe管材具有一定的环保特性,符合政府等相关政策支持,未来会在各个领域得到更加广泛的应用和发展。

注塑行业:注塑原料消费情况一般与注塑制品需求及原料价格波动有一定相关性。2024年随着pe注塑家用领域的不断扩大,注塑件、塑料托盘、周转箱等需求稳步提升,对低压pe消耗量将进一步提高。但考虑注塑制品的使用特性,多为定制性订单,注塑厂原料消耗规律性表现较强,安全库存使用天数基本维持在7~10天左右。

未来5年,预计我国pe产品消费量将继续维持增长趋势。随着经济复苏回暖,pe的表观消费量也会日益增加。2028年市场随着可降解产品的替代,pe的消费增速将会减缓。

发展趋势及建议

预计未来五年,我国pe供应及需求将呈现同步增长的趋势,但较前五年两者增速均有所放缓。供需格局由紧平衡态势向局部宽松态势过渡,产品结构性过剩的风险预计加剧。未来五年,我国pe在薄膜、中空、管材、注塑等方面的发展仍是重点,薄膜行业依旧是pe最主要的下游应用领域,传统塑料制品的消费结构稳定,需求增量不大,而新兴产业如cpe薄膜、pert管材、电缆专用料、超纤料等不断加速发展。随着“限塑”政策不断升级,对塑料包装行业提出了绿色化、轻量化、可循环、可再生的要求。可降解塑料行业的快速发展,或对传统塑料薄膜行业存在一定程度的替代。未来,国家推动通用塑料业绿色、生态化发展,引导行业在“十四五”期间加大绿色科技投入及科技创新投入,从塑料全生命周期角度设计、开发、制造高性能塑料制品及高值化循环利用再生塑料制品,推动通用塑料行业实现碳达峰、碳中和及绿色制造升级。

预计未来几年,国内pe行业仍旧处于产能集中投放期。伴随近年来地方企业及合资企业的不断加入,pe市场的竞争将更加激烈,新投产的企业多为大型炼化一体化项目,因此未来pe行业内的同业竞争将更加激烈。总体来看,当前我国pe行业产能相对过剩,供需矛盾逐年加剧,且pe行业的进入壁垒相对较低,随着科技、经济发展,后期潜在进入者的竞争性更高一些。因此pe生产企业应加大技术改造力度,提高产品质量,加强高端料及专用料的研究,以满足pe下游产业的要求,增强在国内外市场的竞争力。

目前pe行业生产企业较多,pe产品地方生产企业扩能迅速,生产企业的成本竞争压力变大,利润的透明度提高。随着环境保护意识的增强,pe行业将面临更高的环境要求和可持续发展的压力。国家“双碳”相关政策和法规的出台,将推动企业采用更加环保的生产工艺,努力降低能耗和减少排放。同时,循环经济理念的普及也将加快pe废弃物的回收和再利用。

总之,未来我国pe行业具有较大的发展空间和机遇,但也面临烯烃生产原料多样化带来的国内同业竞争加剧、利润空间缩小、供求趋向平衡、部分产能过剩、产品结构性矛盾突出的问题,同时面临着来自美国、中东聚烯烃产能大增带来的外来竞争压力。为此,我国pe生产厂家应着眼于对现有生产装置进行技术改造,利用现有装备及技术开发高端产品,实现规模化应用;深入推进供给侧改革,以创新为动力,进一步推进产品向高端化、差异化、功能化发展,提升综合竞争力;着力搞好进口替代,提高pe自给率,提升国际竞争力。对于一些仍计划新上煤制pe装置的企业,要充分做好市场调研,充分考虑原料来源及下游用户的需求情况,谨慎做好风险评估,避免盲目投资造成人力财力和资源的浪费;同时还要加强基础研究和人才培养,保障技术创新,加强“产学研用”合作,提高技术转化与应用效率。