核心摘要

●企业检修增加 总指数和分指数同时下降

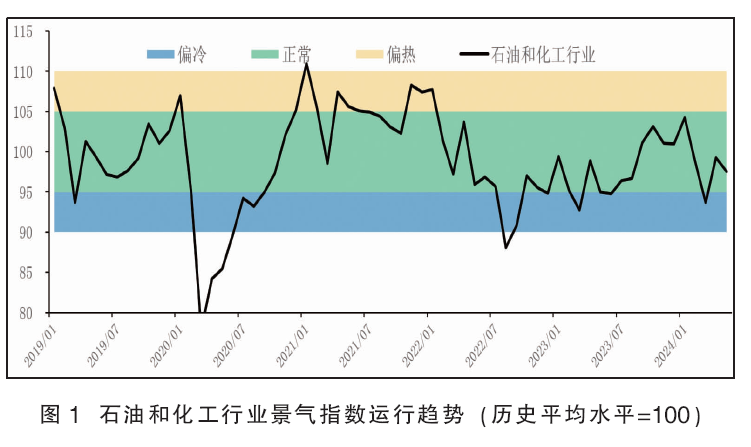

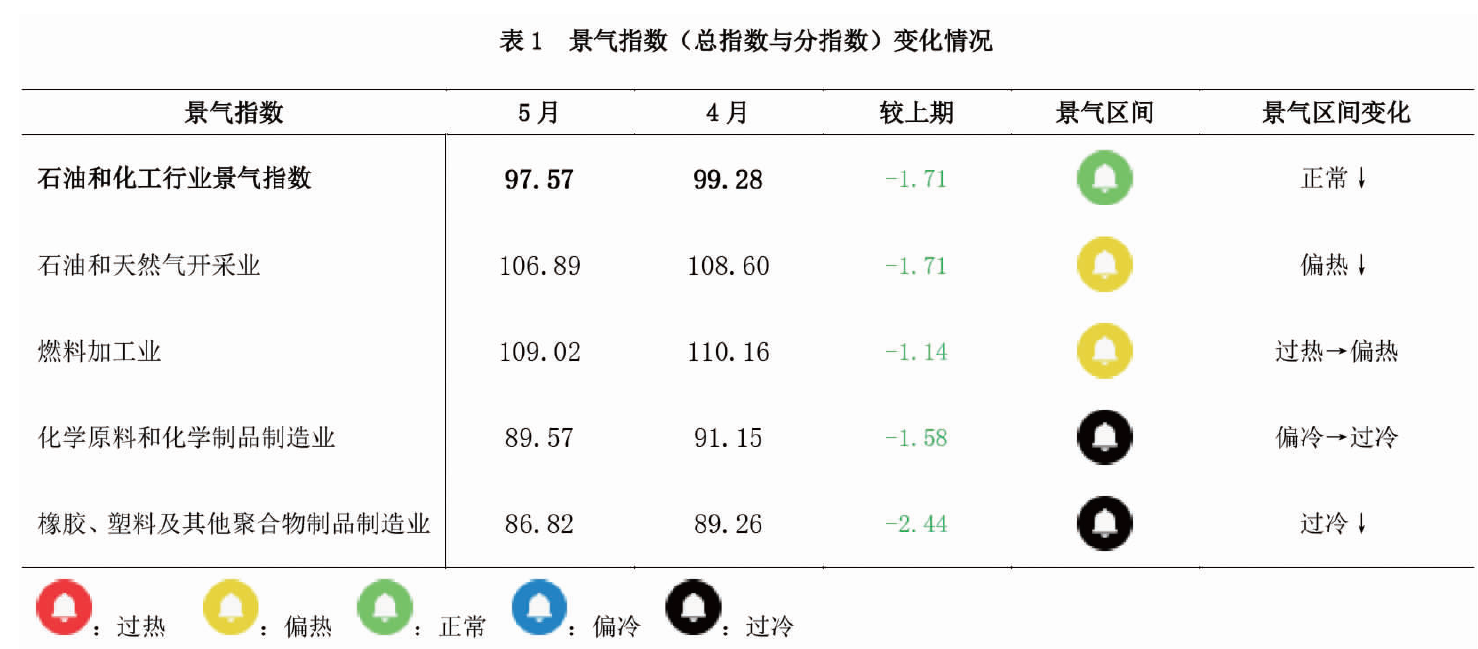

5月,石油和化工行业景气指数小幅下降,降至97.57,环比下降1.71个百分点。5月份,需求侧向好趋势虽未变,但是恢复速度放缓,产品价格涨幅有限,企业利润修复能力偏弱,部分企业提前进行检修,且检修企业的数量和检修时长较往年均有所增加,企业生产热度下降,促使石油和化工行业景气指数小幅下降。分指数来看,近消费终端的橡胶、塑料及其他聚合物制品制造业景气指数环比降幅最大,达2.44个百分点;石油和天然气开采业、化学原料和化学制品制造业、燃料加工业景气指数环比分别下降1.71个百分点、1.58个百分点、1.14个百分点。

热点聚焦

●房地产政策持续加码

5月17日,央行等部门对房地产信贷政策进一步优化,包括降低公积金贷款利率、降低首付比例、取消贷款利率下限等,对房地产市场的刺激持续增加,从百强房企销售数据来看,目前政策的优化调整产生了一定的效果,如果后续影响得以延续,将进一步促进我国房地产市场的回暖。

●欧元区即将进入降息周期

5月,欧元区剔除食品和能源的核心cpi为2.9%,超出市场预期,但是高频数据显示,欧元区通胀回到2%较为困难,且欧洲央行不愿推迟降息让市场失望,欧洲央行6月降息已经成为大概率事件。

建议及提示

●市场预期

6月份,部分企业的检修虽然结束,但是我国南方大部地区进入汛期,高温多雨天气会对企业的生产强度和商品的运输产生影响,存货周转速度随之减缓,行业景气指数可能在5月基础上小幅下降。

●风险提示

欧美降息时间不一致,国内房地产优化调整政策是否持续出台等,未来都将对相关大宗商品价格产生扰动。

石油和化工行业景气概况

5月,石油和化工行业景气指数出现季节性小幅下降,降至97.57(见图1)。随着“金三银四”传统消费旺季接近尾声,5月市场逐渐进入季节性消费淡季,需求侧向好的趋势未变,但是恢复速度放缓,企业利润空间被压缩。部分企业选择提前进行检修,且检修企业数量以及检修时间较往年均有所增加。生产强度的减弱成为石油和化工行业景气指数下降的主要因素。具体来看,5月,国内主营炼厂进入检修高峰期,上半月计划检修产能在4700万吨左右,同时国内原油需求较为平淡,累库压力上升,导致石油和天然气开采业景气指数环比下降1.71个百分点。此外,5月近消费终端行业需求恢复速度有所放缓,橡胶、塑料等企业的利润空间被压缩,提前进行检修,生产强度持续处于低位,橡胶、塑料及其他聚合物制品制造业景气指数环比下降2.44个百分点,在4个分指数中环比降幅最大。其上游的化学原料和化学制品制造业在下游生产减缓的影响下,也逐步放缓了生产节奏,景气指数环比下降1.58个百分点,从偏冷区间再次进入过冷区间。需求侧的走弱和生产强度的放缓使行业对物流运输的需求也持续减弱,致使燃料加工业的库存周转速度放缓,使其景气指数环比下降1.14个百分点。详见表1。

2024年5月,中国经济复苏面临着季节性波动。国家统计局数据显示,5月,制造业采购经理指数(pmi)为49.5%,再次进入收缩区间。从分类指数看,生产指数环比降幅最大,达2.1个百分点;新订单指数环比下降1.5个百分点,进入收缩区间,这说明5月份的需求侧向好趋势放缓。同时,需求走弱叠加发债“空窗期”,4月新增社融规模为负1987亿元,为2005年以来首次转负;m1、m2增速均有所下降,居民和企业对资金的有效需求不足仍是资金活化程度偏低的主因。但是也要注意到,专项债、特别国债会在6月发力,禁止“手工补息”将会进一步稳定银行负债成本,国家统计局对金融业增加值核算方式的调整也会让货币信贷总量数据更贴合实际,金融服务实体经济的能力将会进一步增强,为我国经济的持续复苏注入“强心针”。国际方面,欧洲央行在6月开始降息的信号进一步明确,但是美国5月经济阶段性走弱,在实现通胀目标方面没有更多进展,降息开启时间有可能推迟到四季度,欧美之间对于降息时间的分歧将进一步增加大宗商品市场的风险。

热点分析及未来展望

1.政策再加码,房地产市场回暖

自4月份中央政治局会议提出消化存量房产之后,5月17日,中国人民银行等部门推出下调首套和二套房贷首付比例、取消首套和二套房贷利率下限、下调个人住房公积金贷款利率、以购代建以及设立保障性住房再贷款等一揽子政策,进一步刺激房地产市场复苏。一方面房贷利率的下调,降低了居民购房成本,让购房需求得以持续释放;另一方面,房贷利率下限的取消也给各地在调控房地产市场时提供了更大的自主权,不同地区对于本地房地产市场的管控将更加精准。根据克而瑞发布的5月房地产销售top100数据,百强房企单月累计实现销售金额3548亿元,同比减少35.4%,环比增长4.3%,销售数据的环比回升说明4月以来的房地产政策正逐渐发挥作用。

2.国务院印发节能降碳行动方案,石化行业降碳行动或加速推进

5月29日,国务院印发《2024—2025年节能降碳行动方案》(以下简称《方案》)。在能源化工领域,《方案》提出了化石能源消费减量替代行动、非化石能源消费提升行动以及石化化工行业节能降碳行动等重点任务。其中,在化石能源消费减量替代行动和非化石能源消费提升行动中将严格控制煤炭消费、合理调控石油消费,并且加大可再生能源的开发力度,对化石能源的需求将进一步降低。而在石化化工行业节能降碳行动中,新建和改扩建石化化工项目必须达到相应的能效水平,置换产能必须及时关停,同时全面淘汰200万吨/年以下常减压装置,对于炼油、乙烯、合成氨、电石行业能效不达标的企业将在2025年底完成技术改造或淘汰退出。未来部分行业的产能面临收缩预期,或将对未来相关石化产品价格提供支撑。

3.欧美降息时间不一,对大宗商品的扰动正持续增加

5月,欧元区cpi同比增长2.6%,预期2.5%,剔除食品和能源的核心cpi为2.9%,预期2.8%,均超出市场预期,而欧元区通胀反弹的主要因素是服务业通胀的反弹。欧元区通胀尽管有所反弹,但是欧洲央行官员不断透露6月降息时机已经成熟的行为表明,欧洲央行认为通胀回到2%较为困难。同时,欧洲央行不希望在7月会议上再发出降息信号让市场失望,故欧洲央行在6月降息已经成为大概率事件。

美国方面,4月份美国个人消费支出价格(pce)指数同比增长2.7%,与预期持平,核心pce指数同比上涨2.8%,同比涨幅为2021年4月以来新低。整体来看,当前美国通胀与美联储设定的2%目标仍有差距,特别是从去年三季度以来,美国通胀一直在3%左右波动,走完美联储降息的“最后一公里”仍有诸多挑战。需要注意的是,5月以来公布的高频数据也反映出美国消费正在逐步放缓,而且美国供应管理委员会(ism)公布的ism制造业指数超预期下降至48.5,为19个月以来第18次萎缩,说明美国制造业的疲软状况更加明显。美联储开始警惕美国经济增长放缓的迹象,部分鹰派官员给出了四季度准备降息的信号。有迹象表明,美联储可能无法在通胀达到设定目标时再启动降息。

综上,美联储和欧洲央行在降息方面的表态对大宗商品价格的影响正在增加。