5月29日,国务院印发《2024—2025年节能降碳行动方案》(以下简称《行动方案》),其中提出,严格石化化工产业政策要求。强化石化产业规划布局刚性约束。严控炼油、电石、磷铵、黄磷等行业新增产能,禁止新建用汞的聚氯乙烯、氯乙烯产能,严格控制新增延迟焦化生产规模。新建和改扩建石化化工项目须达到能效标杆水平和环保绩效a级水平,用于置换的产能须按要求及时关停并拆除主要生产设施。全面淘汰200万吨/年及以下常减压装置。到2025年底,全国原油一次加工能力控制在10亿吨以内。

供给收缩引发价格“狂飙”,工业级磷酸一铵价格乘风而起

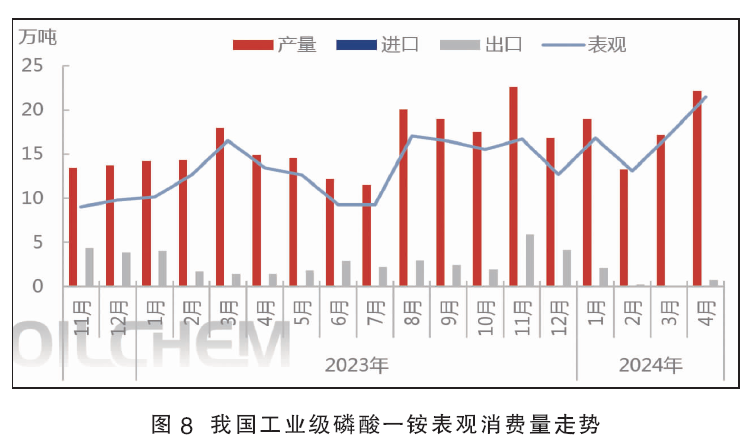

2024年1—6月,国内工业级磷酸一铵市场主流价格自5400元/吨攀升至6500元/吨,进入2023年以来的价格高位(见图1)。2024年分阶段来看,1月1日—5月6日,工业级磷酸一铵价格区间维持在5200~5400元/吨之间,振幅3.85%,波动相对平缓;而在5月7—5月31日不足一月的时间里,工业级磷酸一铵价格由5400元/吨节节攀升至6500元/吨,上涨1100元/吨,振幅高达20.37%,市场反应明显;6月1日至今,工业级磷酸一铵主流市场价格维持在6500元/吨附近,市场横向盘整。上半年来看,工业级磷酸一铵的价格变动运行供需逻辑。

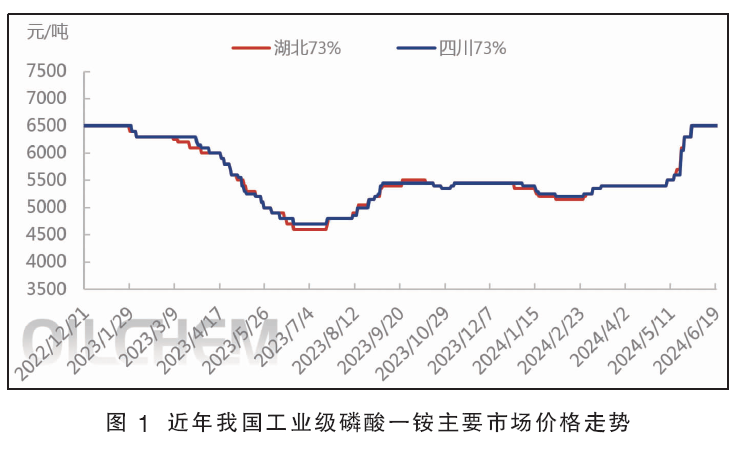

图2为2024年上半年我国工业级磷酸一铵下游消费占比。2024年一季度工业级磷酸一铵市场走势平稳,主因工业级磷酸一铵尚未进入需求旺季,市场利好支撑有限。2季度下游市场行情向好,新能源汽车方向市场利好信号发出,同时新疆市场进入用肥期,叠加出口相关政策出台后工业级磷酸一铵出口增加,市场对工业级磷酸一铵需求增加。尤其进入5月以后,生产企业待发高位,下游市场采购不畅,在供弱需强和情绪推涨下,工业级磷酸一铵价格进入年内高位。6月,工业级磷酸一铵市场价格整体维持横向盘整,企业挺价意愿较高,但伴随着企业待发量下降,市场隐约出现青黄不接的迹象。

市场供需调节失衡,是物极必反还是偶然皆必然?

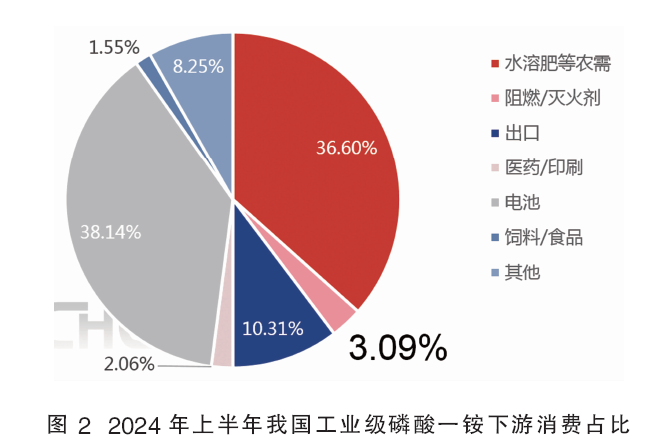

无独有偶,2023年二季度,工业级磷酸一铵市场价格在需求疲软和情绪加持下跌跌不休(见图3)。昨日情景仍历历在目,或将对今日的工业级磷酸一铵市场起到一定警示作用。究其根本,今日的市场转弱并非简单的物极必反,而是市场供需调节失衡后导致的必然结果。

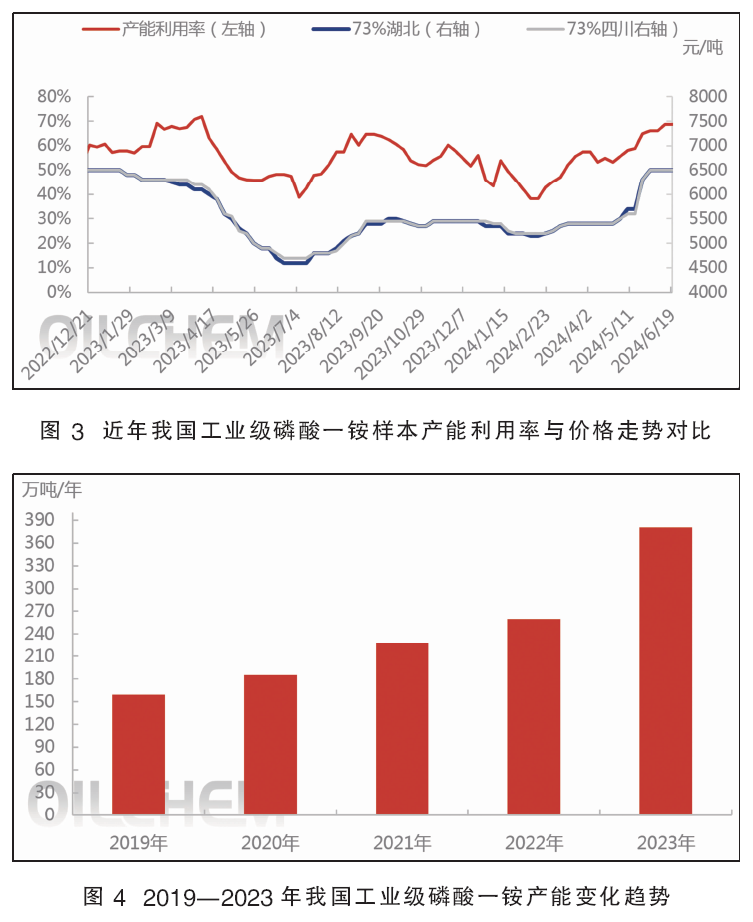

2019—2023年,我国的工业级磷酸一铵行业处于快速发展阶段。近5年来,工业级磷酸一铵市场产能由159万吨/年扩增至381万吨/年,增幅达139.62%,5年复合增长率为24.40%(见图4)。工业级磷酸一铵产能进行大规模扩张,主要是为满足农业及新能源产业的需求;尤其近两年来工业级磷酸一铵需求重心逐渐向磷酸铁及磷酸铁锂行业转移,目前新能源产业的需求已有赶超农业市场需求之势。在过去5年时间里,磷酸铁锂电池需求爆发为工业级磷酸一铵需求增长加速,该领域的需求在过去5年的复合增长率超过40%,而水溶肥需求渗透率基本都能维持11%以上的增速增长。另外,工业级磷酸一铵国内其他市场需求总量在30万吨附近,年出口量维持在30万~40万吨。综合来看,尽管下游需求方面均有不同程度增长,但工业级磷酸一铵总需求量的5年复合增长率仅14.52%,较产能复合增长率低9.88%。对本就未产生需求缺口的工业级磷酸一铵市场来说,这一数据成为摆在明面上的定时炸弹。

产能新增同比下降,投资热情或将日暮穷途

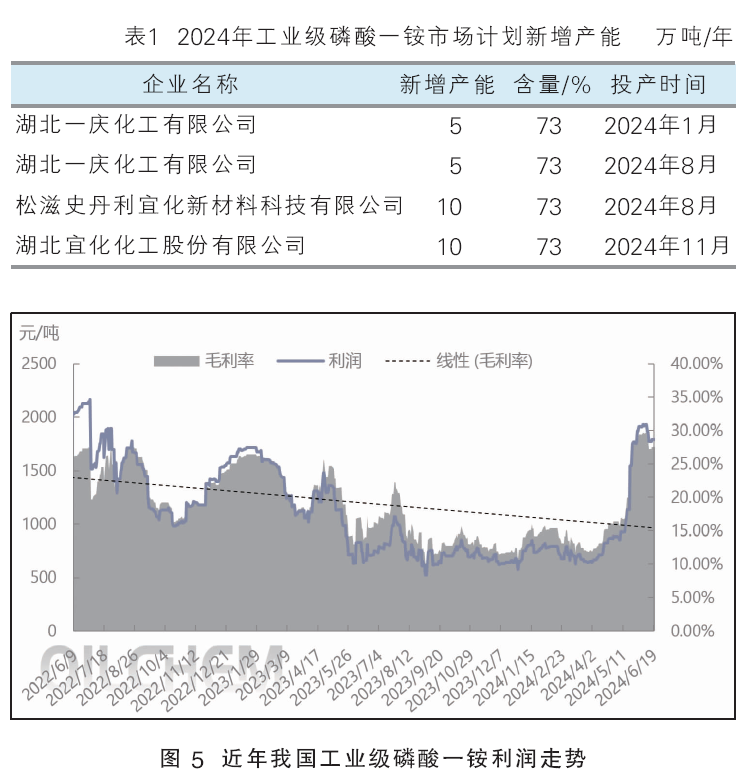

转产工业级磷酸一铵或新建工业级磷酸一铵及工业级磷酸需要新建装置,从项目立项到建成投产往往需要一年以上建设期。2024年国内工业级磷酸一铵仍有30万吨/年左右的产能待投产(见表1)。生产企业新建工业级磷酸一铵装置的动因主要有两点:一是工业级磷酸一铵行业相较于其他含量磷酸一铵及磷酸二铵等具有更为可观的效益,吸引投资热情;二是磷资源的紧缺,使得工业级磷酸一铵成为新能源项目中磷酸铁上游配套装置的较优选择。

仅在最近一月左右的时间里,工业级磷酸一铵价格飞涨而成本面维持整理,每吨工业级磷酸一铵净利润增加1000元左右,但当前市场已出现回归理性的发展趋势(见图5)。整体来看,近年来工业级磷酸一铵生产利润仍长期维持向下的运行状态。在非供应紧缺的情境下,供应增速高于需求增速,利润下行几乎已是工业级磷酸一铵市场前行的必经之路。目前投资方对工业级磷酸一铵市场多持观望态度,2023年工业级磷酸一铵产能新增120万吨/年以上,而2024年计划新增仅30万吨/年。在近百万的差距下,可以窥得工业级磷酸一铵市场的投资热情或将日暮途穷。

2024年上半年,磷酸铁新增24万吨/年样本统计产能,磷酸铁锂新增12万吨/年样本统计产能(见表2),其中磷酸铁暂无明确已投产产能,磷酸铁锂上半年仅有零星新增投产。磷酸铁及磷酸铁锂厂家产能投放速度较2023年明显放缓,主因受制于整体市场行情和价格波动,多数厂家选择缩减设计产能甚至退出市场。尽管今年的政策对新能源电池及汽车多有提及,但对大基数的市场体量来讲,显著的反应结果尚需足够的反应时间。

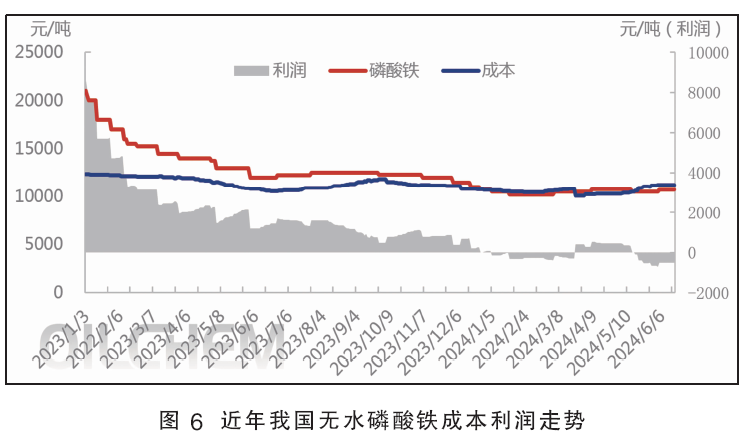

近期来看,就下游新能源市场来讲,近年来铵法工艺凭借性价比优势成为磷酸铁市场的主要生产工艺,在磷酸铁已投产产能中占比超过六成。2024年以后,无水磷酸铁利润长期倒挂,磷酸铁生产企业对成本控制要求更高(见图6)。尽管近日价格高昂的工业级磷酸一铵使制造磷酸铁的铵法工艺暂时失去了性价比优势,但生产工艺短期内无法变更,且后市伴随工业级磷酸一铵价格回归理性,铵法工艺仍将具备相对的性价比优势。因此,对于工业级磷酸一铵的新能源需求市场,除非磷酸铁在生产工艺上取得了里程碑式的技术突破,否则铵法工艺的威胁十分有限;最大的风险来源于下游磷酸铁锂电池的市场前景发展,需求跟进乏力,工业级磷酸一铵生产企业判断偏差,产能大幅扩张的苦果或仍将延续。

政策有限制,市场无动因,工业级磷酸一铵发展自此前途分明

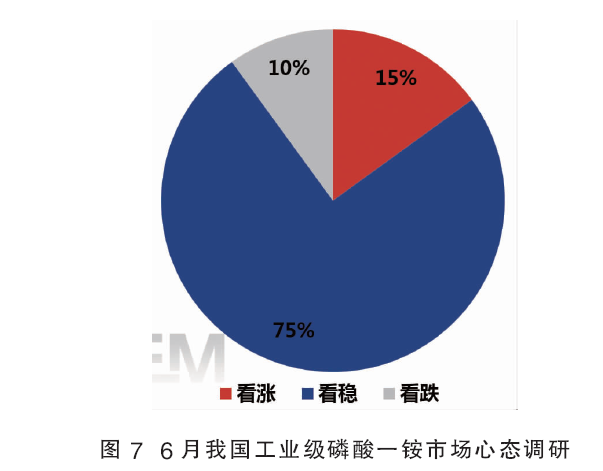

综上所述,就目前工业级磷酸一铵市场行情来看,尽管当前行情上扬,处于近两年内较高位置,但市场供需矛盾仍是一颗“不定时炸弹”。市场业者处于心态敏感的状态中,或风声鹤唳下操作频繁,或举棋不定操作谨慎,业者的市场信心被不断消磨,不利于市场的长期发展。图 7为6月我国工业级磷酸一铵市场心态调研。长期来看,工业级磷酸一铵市场并不存在足以支撑产能大幅扩增的内在动力。

政策面来看,2019年起,“三磷整治”及环保要求等相关政策频频出台,规范整治要求和提升改革要求,以及企业各产污环节的整治要点不断规范,工业级磷酸一铵生产企业跟随政策,早已踏上了严格控制新增装置数量及质量的行动之路,新增产能多以转产置换实现。图 8为我国工业级磷酸一铵表观消费量走势。从目前工业级磷酸一铵及下游规模对比来看,行业产能结构性过剩表现明显,企业多以完善产业链上下游产品、向高价值领域转型作为发展方向。2024年工业级磷酸一铵产能新增计划处于近几年的较低位置,因此综合来看,本次《行动方案》对工业级磷酸一铵短期现实影响有限,更多在远期的预期上形成一定影响。