核心摘要

●景气指数小幅上涨 分指数差异较大

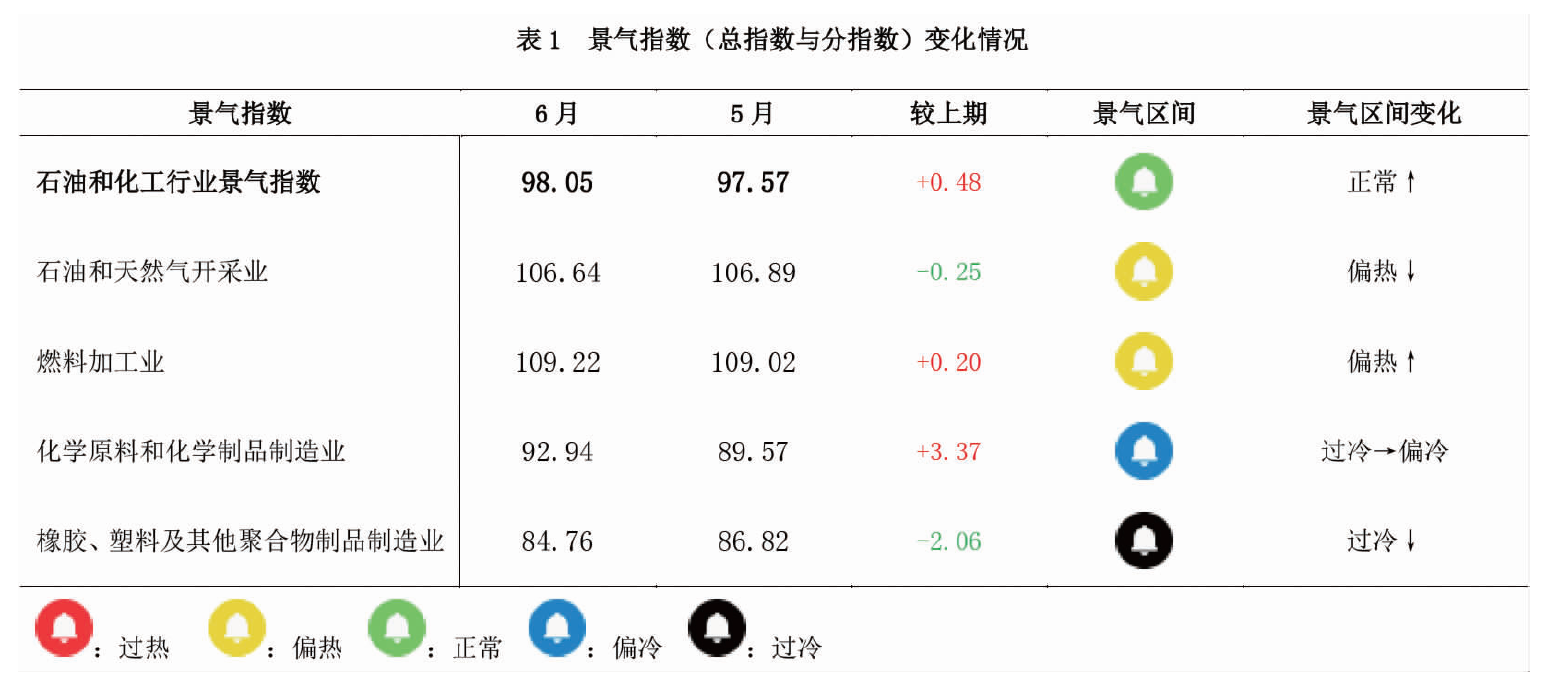

2024年6月,在行业利润好转、存货周转速度加快的拉动下,石油和化工行业景气指数环比出现小幅上涨,涨幅0.48个百分点。从分指数看,化学原料价格持续上涨,相关企业生产热度持续上升,带动化学原料和化学制品制造业景气指数环比上升3.37个百分点,从过冷区间进入偏冷区间,成为带动石油和化工行业景气指数上涨的主要因素。但是化学原料价格的上涨导致下游橡胶、塑料及其他聚合物制品制造业的生产成本增加,生产热度下降,景气指数环比下降2.06个百分点。石油和天然气开采业、燃料加工业景气指数较稳定,从2月开始已经连续5个月处于偏热区间,说明这两个行业保持了持续向好的发展态势。

热点聚焦

●汇率风险对进口贸易的扰动增加

6月底,离岸人民币兑美元汇率时隔半年再度接近7.3,近期人民币贬值受季节性的影响偏多,对进口贸易市场的扰动正在增加。短期内进口成本增加,企业在产品进口量方面会更加谨慎,以避免进口成本上升给经营带来压力,因此相关产品的供应在短期内会有所收紧。

●美联储表态偏鹰,美元持续强势

美联储在6月的议息会议上表态偏鹰。美联储“点阵图”显示,美联储年内降息点数预计为25个基点,降息次数为1次或者不降息,同时美元指数持续强势,使得全球风险偏好有所降温,对国内市场的情绪形成了一定的利空影响。

建议及提示

●市场预期

7月份为传统消费淡季,预测原油价格将持续高位,行业面临的成本压力较高,生产热度难有较大的回升,石油和化工行业景气指数或将小幅回落。

●风险提示

警惕天气变化、汇率风险和美联储偏鹰的态度对大宗商品市场的扰动。

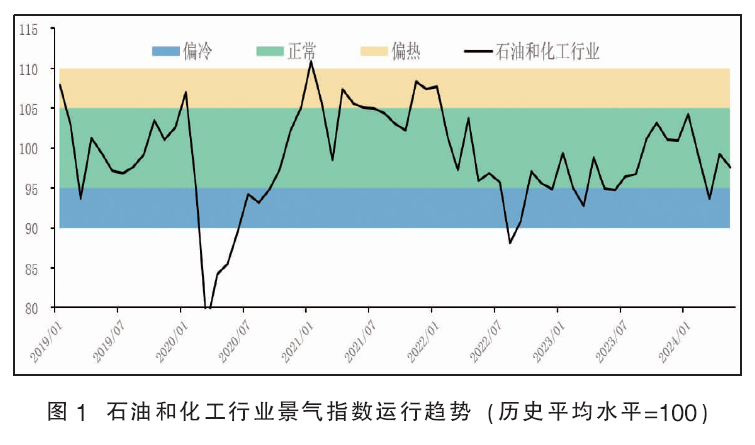

石油和化工行业景气概况

2024年6月,石油和化工行业景气指数小幅回升,升至98.05(见图1)。6月是传统市场季节性消费淡季,需求侧较弱,企业的生产节奏放缓,但是利润水平和存货周转速度均有所提高,推动石油和化工行业景气指数小幅回升。指数整体来看存在结构性特点,即接近终端的化学原料和化学制品制造业以及橡胶、塑料及其他聚合物制品制造业的景气指数波动较大,而上游的石油和天然气开采业、燃料加工业的景气指数波动较小。具体来看,6月,化学原料和化学制品制造业相关产品的价格出现了较大幅度的上涨,企业利润好转,带动生产热度提高,景气指数环比上升3.37个百分点,从过冷区间进入偏冷区间,成为带动石油和化工行业景气指数环比上升的主要驱动力(见表1)。然而橡胶、塑料及其他聚合物制品制造业在原料价格上涨,下游需求持续较弱的影响下,生产热度持续下降,景气指数环比下降2.06个百分点,处于历史偏低水平。石油和天然气开采业、燃料加工业景气指数波动不大,环比分别下降0.25个百分点和上升0.2个百分点,仍在偏热区间,处于历史偏高水平。

2024年6月,中国经济复苏仍然面临较大的压力。国家统计局数据显示,6月,制造业采购经理指数(pmi)为49.5%,与上月持平。但是从分类指数看,生产指数、新订单指数、原料库存指数、供应商配送时间指数均出现了小幅回落,季节性淡季的特征较为突出,需求侧的恢复仍较为缓慢。5月社融增速小幅回升至8.4%,地方政府债券发行加速以及超长期特别国债的发行成为支撑5月社融增速回升的主要力量。但是5月m1、m2的增速仍然相对较低,二者之间的剪刀差进一步走阔。未来随着财政政策和货币政策持续发力,企业预期及经营活动有望改善,将带动m1回升。

国际方面,欧洲央行6月6日决定将欧元区三大关键利率均下调25个基点,为2023年10月停止加息以来首次降息。美联储在6月12日结束的货币政策会议上宣布,将联邦基金利率维持在5.25%~5.5%之间,这是连续第七次维持利率不变。同时,美联储表态逐渐偏鹰,导致市场大幅下调2024年降息次数的预期,预计将降息1次或者不降息。全球风险偏好整体降温,短期内将对国内市场情绪造成一定的影响。

热点分析及未来展望

1.人民币汇率承压,企业进口成本或将增加

6月底,离岸人民币兑美元汇率时隔半年再次接近7.3,对人民币资产和企业进出口贸易的影响增大。具体来看,一是每年6月至8月,海外上市的中资企业分红派息、暑期海外旅游等季节性用汇需求增加,短期内对美元的需求增加,导致人民币供应增多,人民币面临阶段性贬值压力。二是2024年二季度以来,人民币利率出现了明显下滑,一度从5.5%降至1.5%,使得人民币与美元之间的利率差边际走阔,套息交易的空间增加,也给人民币汇率带来了较大的压力。三是日本央行持续实施偏鸽的货币政策,日元不断贬值,给整个亚洲货币市场带来较大的冲击,也对人民币汇率形成一定的拖累。短期内的汇率波动给企业进出口贸易带来较大的影响,部分企业面临进口成本升高的问题,在进口方面将会更加谨慎,有些商品的供应短期内将存在增幅放缓的可能。

2.美联储表态偏鹰,全球风险偏好持续降温

美联储在2023年12月议息会议上表示,到2024年底,联邦基金利率将降低,预计降息75个基点;2024年3月议息会议上,对2024年的降息次数、降息幅度与2023年12月底的预测基本一致。但是在2024年6月议息会议上,美联储表态偏鹰,对2024年降息次数和降息幅度的预测均有变化,预计年内降息25个基点,较3月出现了明显的收缩,同时降息次数也从原来的3次改为1次或者不降息。此外,美国5月新增非农就业人数27.2万,远高于市场预期;5月平均时薪同比增长4.1%,也远高于市场预期。这些都进一步降低了美联储近期降息的可能性。与此同时,美元指数和美国国债收益率短期内的持续反弹使全球风险偏好降温,对国内的市场情绪产生了偏空的影响。

3.石油和化工行业景气展望

2024年6月,在企业生产利润向好以及存货周转速度加快的带动下,石油和化工行业景气指数小幅回升。7月,南方仍处于雨季,北方的降雨也将有所增加,对大宗商品的生产和运输将造成影响。同时,原油价格持续高位,行业面临的成本压力短期内难以缓解。在多种因素的影响下,行业生产热度难有明显回升,存货周转速度也可能放缓,预计7月景气指数或将小幅回落。但对比多年石油和化工行业景气指数7月份的数据发现,7月指数下跌是符合历史规律的。