我国的能源资源禀赋是“富煤、缺油、少气”,煤炭和水资源空间分布不均,对能源化工产品需求巨大,共同驱动了煤化工替代石油化工生产化学品和燃料的热情。煤制化学品目的是生产烯烃等替代石化产品,由于甲醇生产乙醇技术突破,已实现量化生产,但乙醇制乙烯的量产目前还在技术攻关阶段,所以目前产业链条卡在了煤制乙醇。

截至目前全国煤制乙醇(含合成)总产能273万吨/年,占全乙醇总产能的14%,其中在产企业产能194万吨/年,其他为长期停机企业。新疆天业(25万吨/年)、山东恒信(50万吨/年)将于7月中下旬试车,届时在产产能将增至269万吨/年,预计2024全年煤制(含合成)乙醇产量或突破140万吨。

煤制(含合成)乙醇产量及货源流向

如表1所示,乙醇总体产量方面,今年上半年煤制(含合成)乙醇占比在12%,同比增加9%;预计到2024年底煤制产量将突破140万吨,占比将达到16%。

综合现有煤制乙醇生产企业质量指标,煤制乙醇在酒精浓度、水分等方面优于东北玉米燃料工厂的燃料乙醇产品,但其甲醇及其他杂醇和杂质较多,在部分化工领域无法使用,并且由于煤制乙醇工厂多为三塔蒸馏,酒精浓度及水分等指标与东北无水乙醇产品还存在差距。从现阶段煤制乙醇货源流向看,已经从山东主销区逐步向河南、河北、江苏、湖南、广东等地蔓延,今年煤制乙醇在其销售渠道中已逐步掌握市场的定价权。

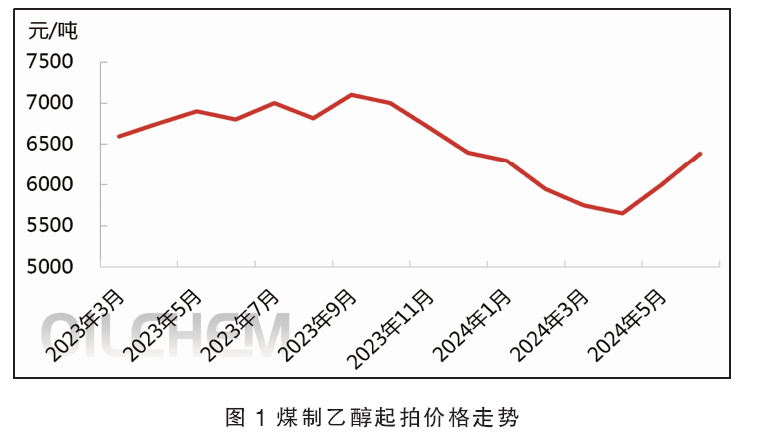

煤制(含合成)乙醇上半年价格变化

如图1所示,上半年煤制乙醇市场呈现“v”字走势,1月份陕西工厂装置故障,供应端减量下价格高位持坚,但伴随2月装置恢复稳定且3月份安徽工厂产品正式投入市场,供应继续增量下,价格一路下探,价差最大在600元/吨。4月底安徽装置开启检修,之后面临山东终端方向不可控因素影响,暂停一段时间原料采购,需求几乎面临中止,出货阻力增加。5月中旬延长榆神装置停机,终端的采购已陆续恢复,加上端午假期前工厂备货推动,煤制乙醇价格开始拉涨,竞拍全部溢价成交。

今年乙醇整体需求预计下降6%

预计2024年受经济环境不景气、居民消费降级影响,多数终端企业生产萎缩,乙醇市场整体消费需求走弱,预计整体降幅在6%。其中降量最大的是白酒,目前白酒行业仍处去库存周期,市场竞争激烈,加之白酒新规出台之后,部分勾兑白酒在市场上的份额陆续缩减;其次乙醇汽油需求下降,新能源冲击影响汽油消耗,加之地炼政策限制,阶段性停采燃料乙醇;化工类及日化需求降量,主要基于国际环境影响,今年出口数量受限,产量下降。但增量市场主要体现为电池电解液溶剂及农药中间体,今年新能源汽车渗透率继续提升,居民购买量同比增加,电解液需求增长下带动无水乙醇消耗;全球粮食安全与食品安全共同促进农药中间体下游景气度回升,特别是今年乙醛下游巴豆醛、吡啶类产品扩建及用量增长。

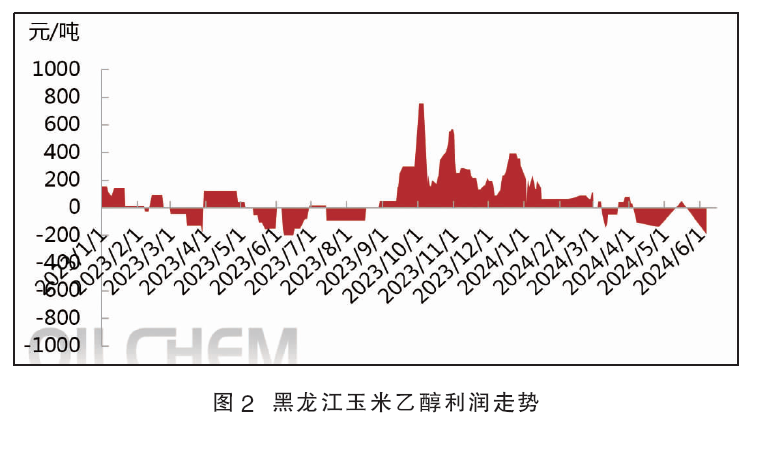

供增需减矛盾现状增加市场竞争

今年供应增长、需求减弱、同质化产品竞争激烈等多空因素充斥乙醇市场,工厂为保份额,不断拉低出厂单价。如图2所示,今年传统发酵乙醇多数处于亏损周期,产品间、区域间的竞争加剧。

从煤化工产业政策、以及当前的dmte技术来看,其最终的目的是生产烯烃替代石化产品,无水乙醇只是中间产物。如果后期乙醇可以量化生产乙烯,也为乙醇下游市场打开了化工消费渠道,不过短期内实现技术突破仍有难度,乙醇制乙烯替代石化产品的难度较大,将倒逼煤制乙醇抢占化工市场。

今年下半年共计75万吨/年的煤制项目预投产,河南瑞柏(共计35万吨/年)煤制项目也存在投产预期,另明年延长凯越(50万吨/年)、延长兴化(10万吨/年)也将投入市场,2026年内蒙古卓正煤化工60万吨/年煤制乙醇项目计划10月份投产……煤制项目将可预见性地持续大规模扩建。未来煤制乙醇与传统乙醇抢占下游或成为常规操作,成本带来的优势增加了煤制项目在乙醇下游市场的竞争力。另外等扩建到一定规模,在市场饱和度过高情况下,市场将由煤制与发酵的竞争,转为煤制与煤制的竞争。此番市场竞争也将把大量发酵酒精企业挤入到白酒、食用、电子等对指标有要求的市场,甚至于99.99%等高品质产品的市场竞争也将越发激烈。