上半年pta产业链宽幅震荡,产业链涨跌互现

2024年上半年,我国pta产业链市场除瓶级pet外,其他产品价格同比均有上涨,主要原因国际局势震荡,油价及px价格上涨,成本端主导下聚酯产业链价格走强。但瓶级pet新增投产较多,场内供应宽裕的同时受需求拖累影响,价格同比下跌。聚酯其他产品价格上扬,但整体涨幅不及原料,成本压力增加,故利润不同程度缩减。6月份,国际原油高位震荡,原料pta和乙二醇跟随调整,成本端给予市场一定利好支撑,聚酯市场维持坚挺,但下游追涨情绪不佳,聚酯产品价格持续推涨力度有限。上半年聚酯产业链监测了从px-聚酯环节的7个产品,同比来看除瓶级pet外所有产品均上涨,涨幅为1%~10%。详见表1。

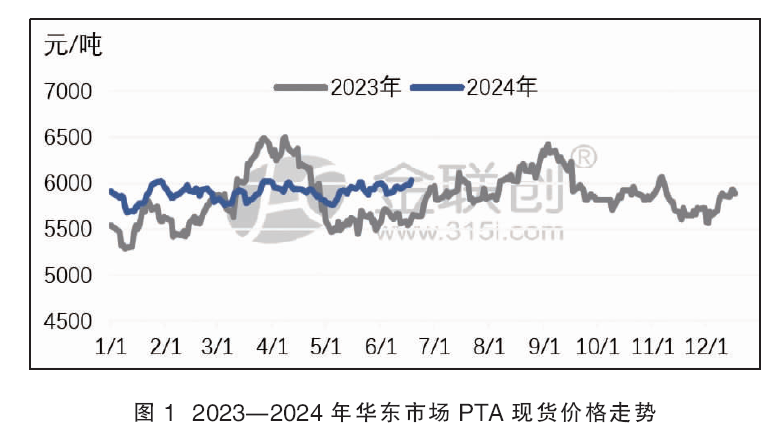

2024年上半年pta市场宽幅震荡,主要波动逻辑在成本端及供需端。春节前,油价窄幅波动,原料px因供应压力导致上涨动力不足,pta及下游多延续震荡趋势;春节期间油价出现上涨对pta产业链形成利好提振,但下游需求恢复不及预期,pta供应压力较重,导致价格上涨乏力;3月底,pta产业链在供需格局转好下出现走强趋势。进入二季度,传统行业淡季下,因pta自身供应压力不大,下游刚需补货稳定,pta价格延续震荡格局。上半年华东主港现货均价5897元/吨,其中价格最高出现在6月28日的6040元/吨,最低出现在1月9日的5670元/吨。详见图1。

上半年pta及聚酯产能相继投产,国内供需双增

1.上半年pta新增产能450万吨/年

2024年上半年,国内已有台化宁波150万吨/年pta新装置投产,并于4月1日计入产能;仪征石化300万吨/年pta装置4月2日投料试运行,并于4月10日计入产能。截至当前,国内pta产能调整为8616.5万吨/年。

2.国内开工同比窄幅上升

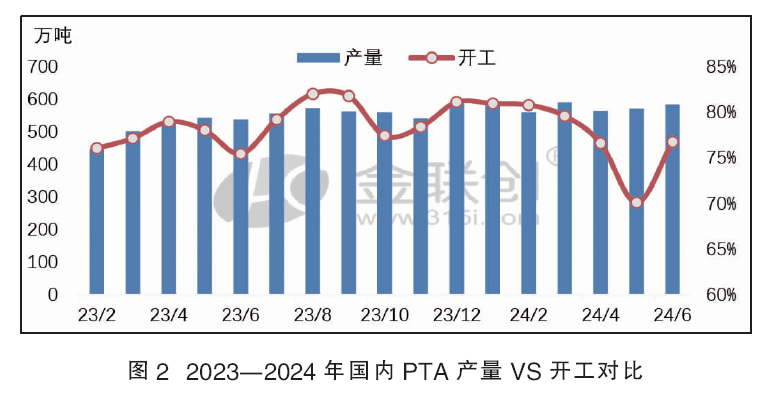

2024年上半年,国内pta开工率整体窄幅上升,上半年产量较去年同期稳步增长(见图2)。上半年pta装置检修集中在4—5月份。一季度,国内pta开工率高位运行保持,宏观经济利好叠加下游聚酯新装置投产,刚性需求稳定,开工较去年同期上涨,产量也是同比增长明显。4月份pta 450万吨/年新装置投放后,产量提升明显,即使4—5月份装置集中检修导致开工率下降明显,但产量仍较去年同期增加。6月份检修装置陆续恢复,开工率有所回升,产量亦稳步增加。经数据监测,2024年上半年pta平均开工维持在77.41%,较去年同期上涨1.70%;2024年上半年pta产量约3450.6万吨,较去年同期上涨457.1万吨。详见表2。

3.上半年pta进口继续减少,可忽略不计

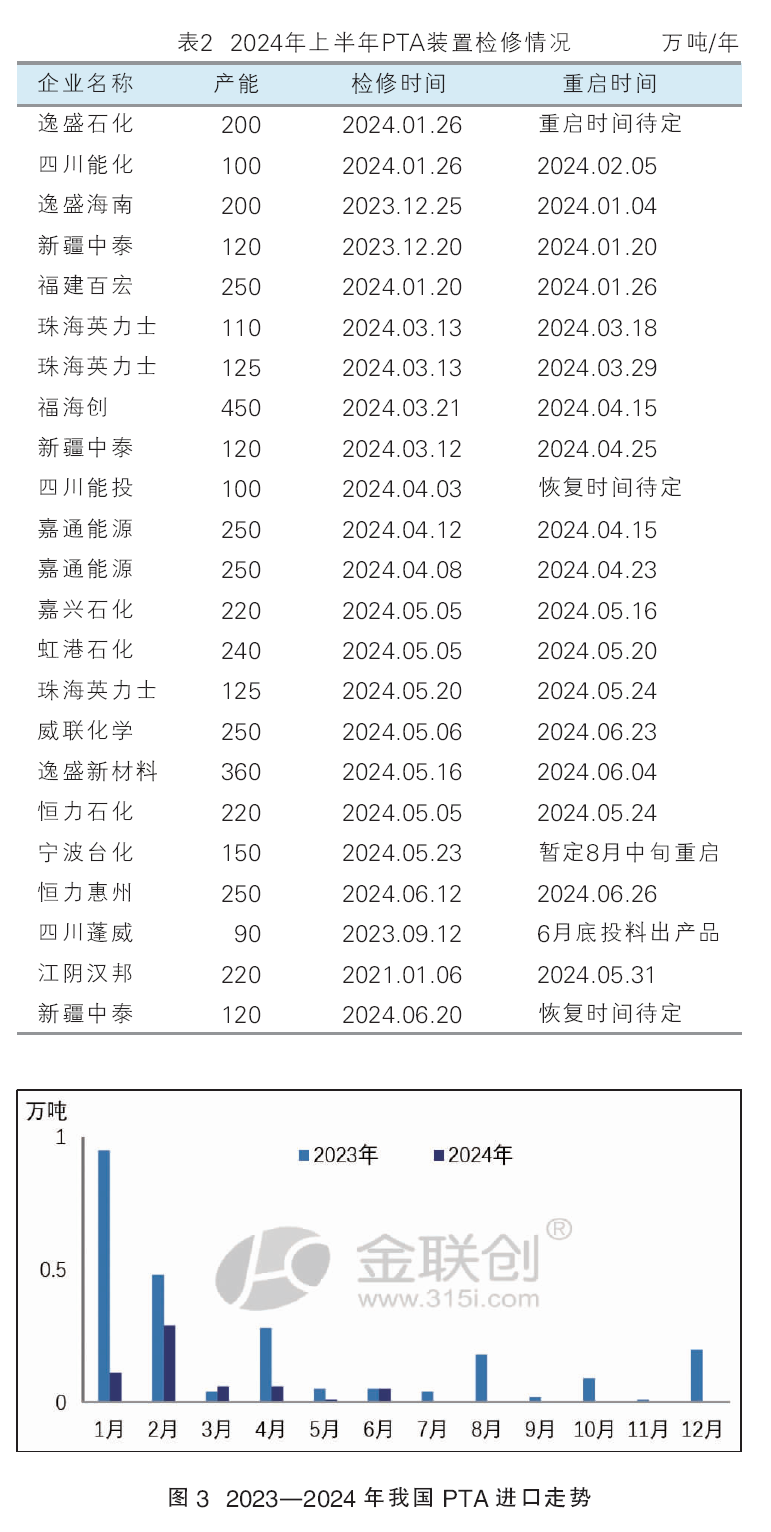

2024年上半年我国pta进口量继续减少,主要原因是国内pta新产能继续投放,导致供应过剩,部分下游聚酯工厂就近采购原料,大部分商家取消进口货改用国内货为主。2024年上半年pta进口量预计约0.58万吨(见图3)。

4.上半年pta出口211.01万吨,同比上涨5.81%

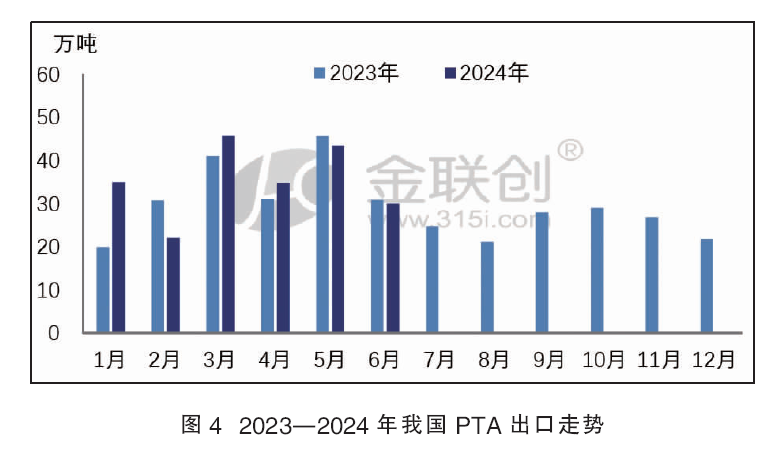

2024年上半年我国pta出口量较去年同期有所增长,主要原因在于当前国内pta行业严重结构性过剩,生产企业为谋求更多发展机会,积极开拓国外市场,推动pta出口量走高。自去年6月印度强制要求pta进口必须获得bis认证以来,我国对印度pta的月出口量骤降,月平均出口量已降至1万~2万吨,然而对土耳其、越南、埃及和阿曼的出口大幅增加,基本上抵消了对印度的出口损失。其中,根据国家“引进来”和“走出去”发展方向,土耳其作为共建“一带一路”国家,成为我国pta出口主要产销地之一。2024年上半年我国pta出口量预计约211.01万吨(见图4)。

5.上半年下游聚酯开工高位,终端织造出现回升

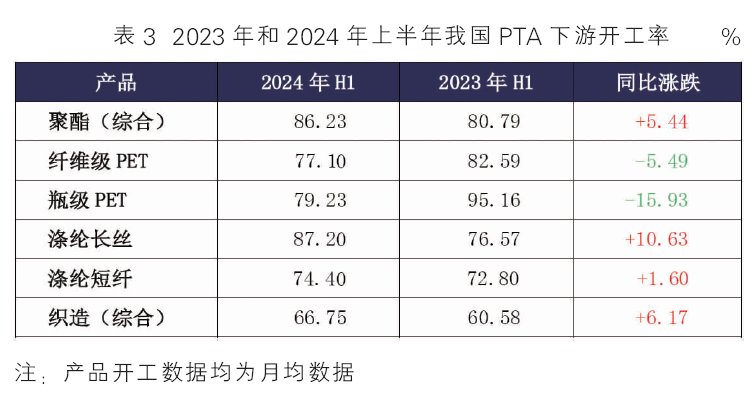

2024年上半年聚酯开工率延续高位水平,平均开工率约86.23%,较去年同期增长5.44%;织造上半年平均开工率为66.75%,较去年同期增加6.17%(见表3)。

从数据来看,春节前后聚酯开工率维持偏低水平,其他时间均维持高位。因终端需求的不足对聚酯市场难以形成有效支撑,且上半年聚酯工厂库存高位,多以消耗库存为主,导致对新产聚酯产品的需求有限,一定程度限制了聚酯开工率。进入6月,部分聚酯工厂联合限产保价,使得开工率出现小幅下滑。

2024年上半年pta下游利润表现欠佳,同比均有不同程度下滑,且多呈现亏损状态。其中瓶级pet利润下滑最为明显,亏损幅度亦最大;涤纶短纤亏损幅度仅次于瓶级pet;纤维级pet亏损幅度最小,且在2—4月份存在阶段性盈利;涤纶长丝在6月份附近扭亏为盈(见表4)。

pta下半年无新投产,重点关注装置检修、需求等多方影响

从原油端来看:进入下半年,国际原油市场或呈现先扬后抑的态势。首先三季度为传统意义上的石油消费旺季,届时汽油需求的回升有助于提振油市。此外,夏季容易遭遇灾害性天气,一旦局部产油地区因不可抗力而出现供应暂断的情况,将在短时间内支撑油价。但需警惕的是,虽然美国已进入到旅行旺季,但汽油需求表现疲软,如果今夏需求弱于市场预期,不排除出现“旺季不旺”的市场特征。然而,供应面对油市继续起到支撑作用,opec 现行的原油减产政策将持续到三季度末,因此三季度原油市场的基本面整体依旧向好。其次,四季度原油市场的基本面将逐步走弱,一方面全球原油需求将逐步转淡,另一方面opec 将逐渐取消额外减产的份额,原油供应呈现回升的态势。受此影响,原油市场或进入下行通道。除了基本面以外,美国的降息节点及幅度是市场较大的不确定因素,一旦降息到来,则有助于短时间内推升油价。综合来看,下半年国际油价或表现为先扬后抑,预计wti的主流运行区间为75~85美元/桶,布伦特的主流运行区间在78~88美元/桶。

从成本端来看:预计下半年亚洲px市场区间震荡为主。px检修季已过,下半年国内仅宁波大榭、金陵石化、福建联合三套px装置存在检修计划。另外考虑到px生产利润良好,特别是调油陆续转为淡季,px开工将保持高位,px供应量将明显提升。不过考虑到px暂无新装置投产计划,且台化及仪征石化pta新装置投产后运行较为稳定,刚需支撑市场情绪,px供应压力相对不大。因此,预计下半年px市场区间震荡为主,供需关系相对平衡。

从需求端来看:聚酯行业季节性仍较明显,7—8月份依旧属于行业淡季时期。下半年聚酯行业将有546万吨/年新装置计划投产,供应压力仍存。现阶段聚酯工厂库存不高,但随着高温天气的到来,下游需求表现弱势;并且按照往年季节性规律来看,7—8月常伴随因高温缺工或限电导致终端厂家开工下滑的现象,未来聚酯累库压力也随之而来,市场供强需弱的局面尚需时间缓解。随着新增产能投产,以及前期检修装置的升温重启,下游聚酯市场供应将逐渐增加。若后期市场需求下滑,工厂库存或存较大压力,后续还需关注下游市场需求情况。另外终端纺织品短期内仍处于行业淡季,订单持续走弱,行业低迷情绪升温,开工或呈现下滑走势。但随着“金九银十”需求旺季的到来,秋冬季及海外订单的陆续下达,或推动下游织造开工的提升,行业供需矛盾或有所缓解。

从成本端来看:下半年pta原油价格或先扬后抑,进而对pta价格产生影响。从供需结构来看,下半年pta新装置暂未有投产计划,聚酯新产能持续投产,特别是瓶片新增较多,有效地提升了pta新增的消费量;另外,“金九银十”的传统需求旺季,pta价格可能会受到需求提升的影响而有所上涨。然而,需要注意的是,纺服需求的平淡可能会限制价格上涨幅度。因此,下半年pta市场或维持震荡整理趋势。