核心摘要

●成本利空下景气指数略低于正常区间

2023年5月,美国债务上限问题迟迟未能得到解决,导致短期市场利率大幅上升,对全球市场的流动性产生较大的冲击,原油和化工产品价格均出现了不同幅度的下滑。同时,由于2022年至2023年暖冬和空调季等原因,欧洲和美国天然气库存明显高于同期水平,天然气、煤炭、丙烷、甲醇等价格持续走低。成本端利空驱动下,石油和化工行业成本利润率出现下降,景气指数下降,回落至偏冷区间。

●美联储加息、债务上限问题引发短期流动性冲击

5月4日,美联储加息25个基点,将联邦基金利率目标区间上调到5.00%~5.25%,为2007年金融危机以来的最高水平。高利率水平使得美国银行存款外流,信贷增速下降,银行危机仍在持续。5月中下旬,美国两党对债务上限问题迟迟未能达成协议引发市场担忧,债务违约风险抬高短期市场利率,6月到期的票据利率一度超过6%,短期对市场流动性产生了较大冲击,导致包括贵金属在内的大宗商品价格整体回落。

建议及提示

●市场预期

生产呈现韧性,库存状况持续改善,对市场的信心稳定,利润波动不会影响复苏大趋势。

●风险提示

能源利空难持续,警惕夏季能源价格反弹风险。

石油和化工行业景气概况

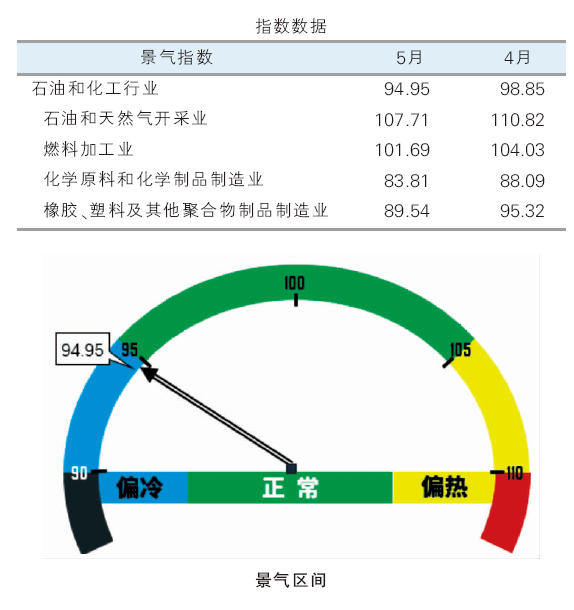

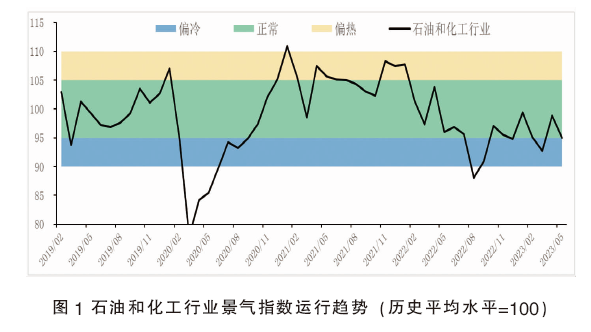

2023年5月,石油和化工行业景气指数回落,降至94.95,环比下降3.9个百分点,略低于正常区间,暂处于偏冷区间;同比下降1.01个百分点,降幅快速收窄(见图1)。

2023年5月,中国经济复苏进入平稳期后出现一些波动。根据国家统计局数据,2023年5月,制造业pmi回落至48.8,较4月下降0.4个百分点,原材料库存是弱项。重点城市房地产市场供需延续弱势,市场活跃度下降,房地产去库存压力上升。4月,社融同比增加2729亿元;企业和居民新增贷款分化,企业贷款增加6839亿元,居民贷款减少2411亿元。国际方面,美联储加息和美国债务上限问题抬升了短期利率,对大宗商品市场流动性产生了较大冲击,大宗商品价格出现不同程度回落。

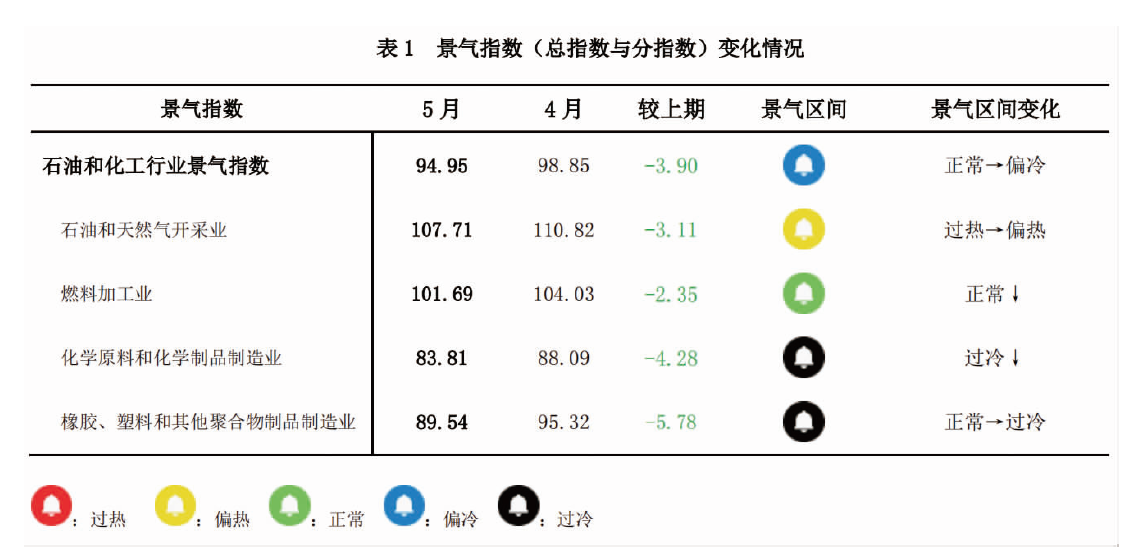

分行业来看,在成本端降价的影响下,石油和化工行业利润下滑,景气指数回落(见表1)。受出行和货运需求旺季支撑,燃料加工业景气指数环比下降2.35个百分点,在分行业中降幅最小。石油和天然气开采业景气指数环比下降3.11个百分点,景气指数回落至偏热区间。在阶段性产能过剩的压力下,化学原料和化学制品制造业与橡胶、塑料和其他聚合物制品制造业景气指数环比降幅均超过4个百分点,景气指数跌至过冷预警区间。

热点分析及未来展望

1. 理性看待短期美元流动性冲击

5月初美联储加息25个基点,将联邦基金利率上限提高至5.25%。5月中下旬,迟迟未能达成一致的美国债务上限使得短期市场票据利率一度上涨至6%高位,相当于加息75个基点。上述两种因素相叠加,短期内对市场流动性造成的冲击不亚于一次性加息100个基点的效果,这导致大宗商品价格普遍回落,美元指数一度上涨超过105点,人民币兑美元汇率也一度上涨超过7.1,黄金也从2050美元/盎司回落至1950美元/盎司。

虽然短期流动性受冲击明显,但从中期来看,这反而有利于加速市场回温的进程。首先,美国债务上限问题最终会得到解决,短期利率必然回落至美联储目标利率区间,因流动性冲击而导致的资产价格下降很快能得到回补。其次,债务上限问题进一步加剧了市场对美元流动性收紧的预期,这会放大美联储加息效果,也会加快美联储“暂停加息窗口”的到来,从而进一步提升流动性放宽的预期。再次,从美国两党在债务上限问题达成的初步协议来看,对2023和2024财年的财政支出并没有实际影响,且一旦债务上限问题解决,美国财政部需要发行新的美债来补充现金账户,这会促使美联储重新审视其缩表政策,以支持财政部的发债计划。整体来看,短期的流动性紧缩反而会加快美联储美元紧缩政策转向,有利于大宗商品市场整体复苏。

2. 北半球高温季即将到来 能源价格或筑底反弹

受到2022—2023年暖冬影响,全球天然气库存明显超过季节性水平,这导致全球天然气价格大幅下降。以欧洲天然气ttf(荷兰交易中心天然气)为例,已经从2022年8月的高点220欧元/兆瓦,下降至2023年5月的不到30欧元/兆瓦。天然气价格下跌也带动了煤炭、丙烷、甲醇等价格的下滑。从季节性规律来看,北半球的高温季将很快到来:亚洲多地已进入高温季,北美地区也会在6月下旬逐步进入高温季,欧洲气温也明显超过历史同期水平。高温会导致用电需求大幅上升,从而提振能源需求,能源价格因此筑底反弹的概率较大。

3. 石油和化工行业景气展望

从景气指标上看,石油和化工行业景气指数4月的反弹和5月的回落是成本利润率大幅波动影响的结果,这是国际金融条件在美元货币政策收紧的情况下波动率上升的直接体现。刨除成本端的影响,石油和化工行业库存水平持续改善,生产热度持续升温,新接订单情况也有所改善,整体复苏趋势较为确定。预计6月随着对成本影响因素的逐步消退,大宗商品价格回升会带动补库需求上升,石油和化工行业景气指数会迎来反弹。

附录

景气指标说明

生产热度,是根据产品的价差、开工、库存三个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率,是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。