纯苯是最重要的基本有机化工原料之一,主要用于制造苯乙烯、苯酚、苯胺、己内酰胺、己二酸、氯化苯等产品,进而可以应用于合成橡胶、塑料、纤维、洗涤剂、染料、医药以及炸药的生产;也可用作油漆、漆料以及农药的溶剂,其下游衍生领域极其广泛。

生产情况分析及预测

纯苯主要分为石油苯和加氢苯。近年来,我国纯苯产能持续扩张,传统重整工艺与新兴炼化一体化互为补充又相互促进,共同推动我国纯苯体量不断扩大,产能持续快速扩张成为近年来纯苯市场发展的一大亮点,纯苯供应格局也在逐步发生转变。近三年内新增装置多为炼化一体化,且伴随着浙江石化等大型装置上马,华东供应量占比仍稳居首位,且较2021年提升8%。2018—2022年,我国纯苯市场产能、产量以及开工负荷呈现稳步走高的态势,2022年国内纯苯产能为2936.5万吨/年,产量为1922.8万吨。

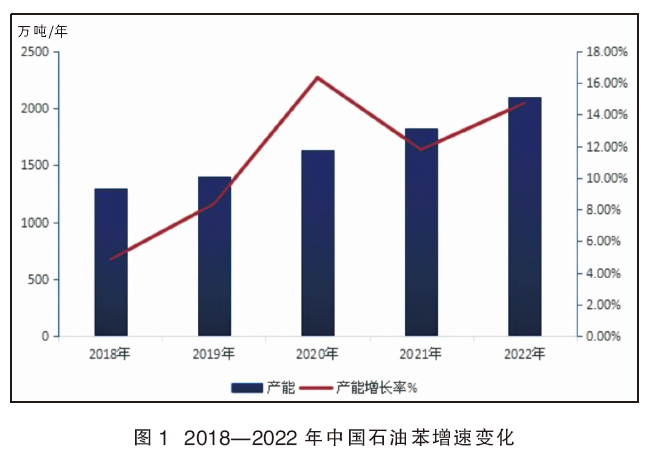

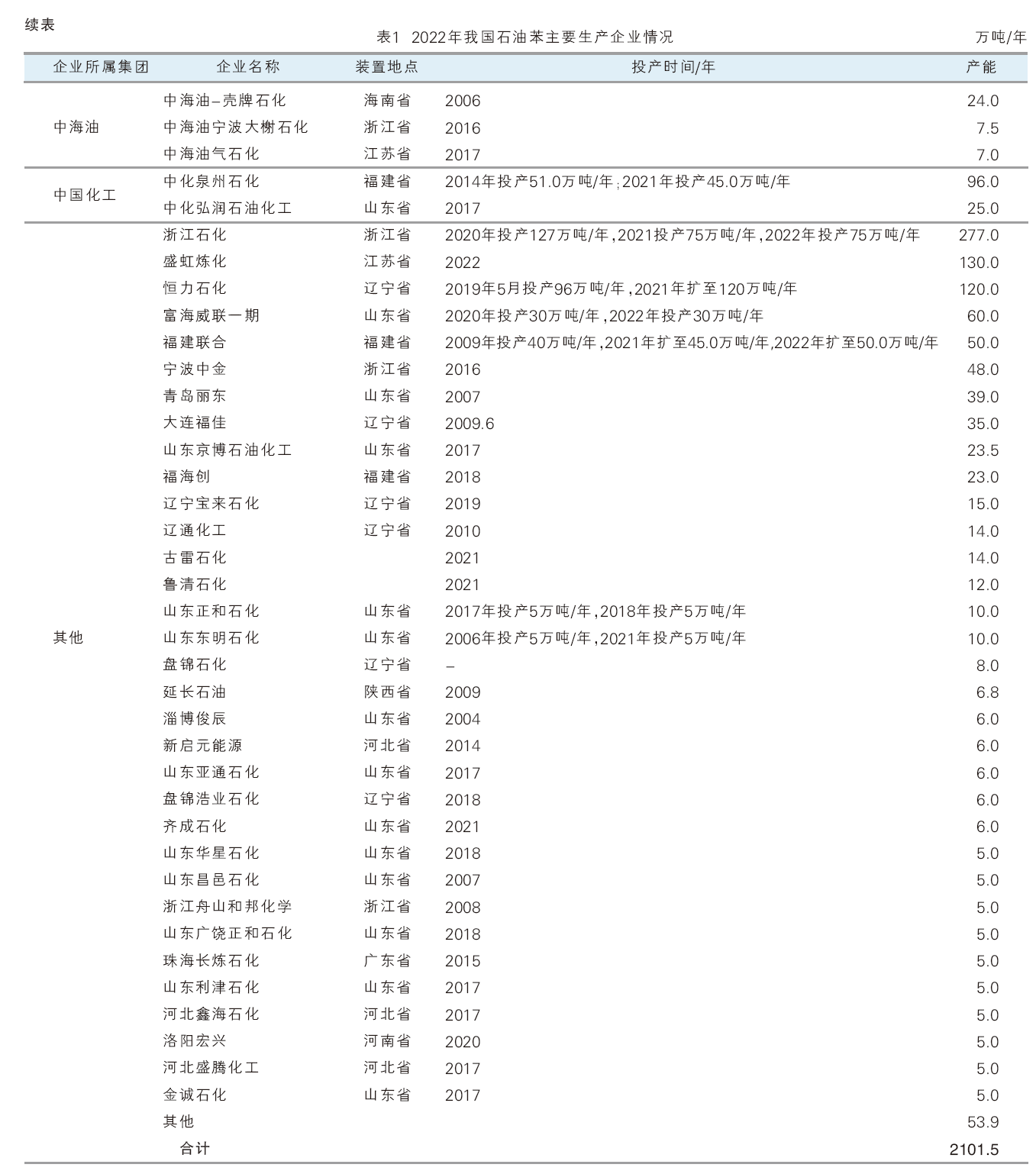

2018—2022年,我国石油苯产能呈现持续扩张趋势,近5年产能复合增长率为11.33%,仍处于高速发展时期。2022年石油苯产能持续上涨,新增产能270万吨/年(浙江石化二期2#75万吨/年、镇海炼化15万吨/年、九江石化15万吨/年、盛虹炼化130万吨/年、富海威联二期30万吨/年及福建联合石化扩能5万吨/年),总产能达到2101.5万吨/年,同比2021年上涨14.74%。从产能增长率来看,2020年炼化一体化陆续投产,带动石油苯总产能增速较快,产能增长率较高;2021年部分装置推迟投产,导致当年产能增长率同比小幅下降;2022年受盛虹炼化的投产影响,产能增长率再度提升。2018—2022年我国石油苯增速变化见图1。

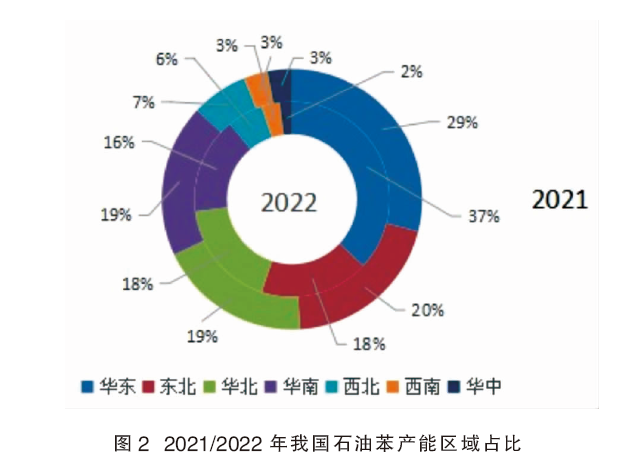

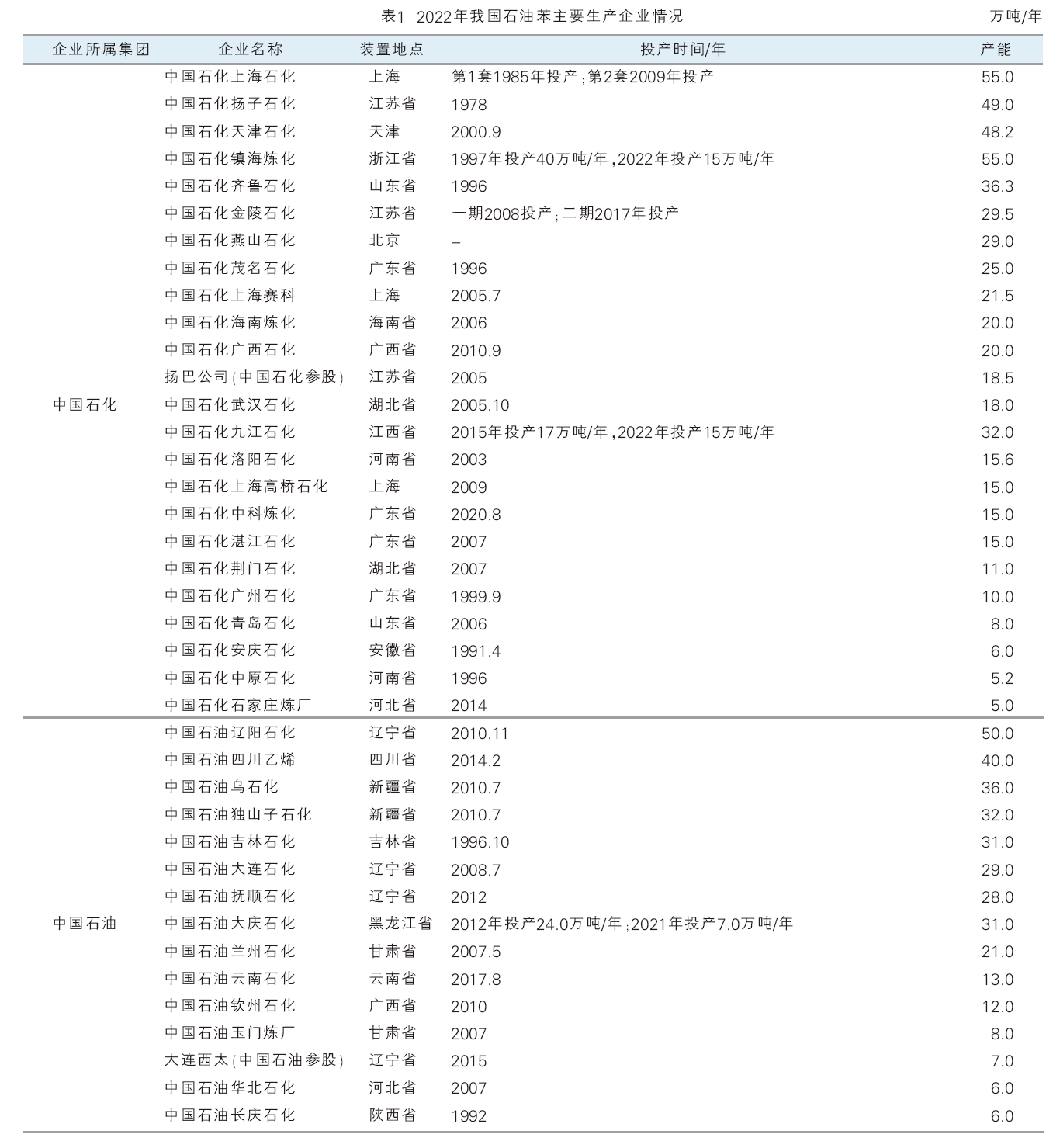

长期以来,国内石油苯产能呈现生产企业多、装置产能小的问题,随着近年来炼化一体化项目的投产和部分小规模产能的退出,国内石油苯产能集中度呈现大型化、集约化发展趋势。受新增产能影响,目前浙江石化石油苯产能合计277万吨/年,位居全国石油苯产能榜首,占全国总产能13.18%;盛虹炼化位居全国第二位,产能为130万吨/年,占全国产能6.18%。石油苯供应格局也在逐步发生转变,华东区产能占比仍稳居首位,由2021年的29%提升至2022年的37%;东北地区和华北地区产能占比并列第二,为18%,占比均比2021年有所下降。2022年我国石油苯主要生产企业情况见表1,2021/2022年我国石油苯产能区域占比详情见图2。

2018年,受油头化尾、减油增化的政策性引导,山东地炼集中投产,新投装置多为催化重整工艺;2019—2022年,随着恒力石化和浙江石化一期和二期等芳烃联合装置的陆续投产,我国石油苯扩能进入一个高峰期。预计到2023年,石油苯产能增量206万吨/年,同比增长9.8%,到2023末年中国石油苯产能将达到2232.5万吨/年;到2026年底,石油苯产能预计达到2587.5万吨/年。20223—2026年我国石油苯新建装置见表2。

2018—2022年,我国加氢苯产能扩张有限,年均复合增长率为0.92%,2022年加氢苯新增产能15万吨/年(内蒙古榕鑫科技有限责任公司15万吨/年),产能达到835万吨/年,产量为364.0万吨。从近年来产能变化来看,由于原料粗苯多数时间处于供应偏紧状态,苯加氢行业采购压力较大,新增产能扩张速度缓慢,预计到2024年我国加氢苯新增产能90万吨/年,2023—2024我国加氢苯新增产能详情见表3。

市场分析及预测

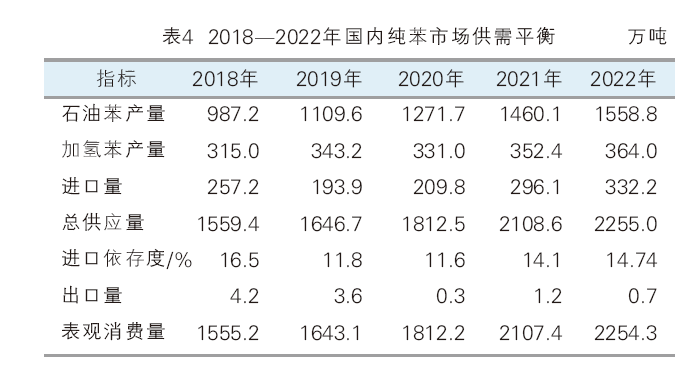

2018—2022年,我国的纯苯市场仍属于供小于需的状态,产量虽逐年递增,但仍存一定进口需求,2022年我国纯苯产量为1922.8万吨;需求方面,我国纯苯上下游消耗量保持同步扩张、稳步增长态势,平均增长率为10.03%,2022年我国纯苯表观消费量为2254.3万吨,同比增速7.0%;进口方面,2020年进口量为近五年最低,2021—2022年进口量逐年递增,2022年全年进口量为332.2万吨,为近五年最高点,2018—2022年国内纯苯市场供需平衡见表4。

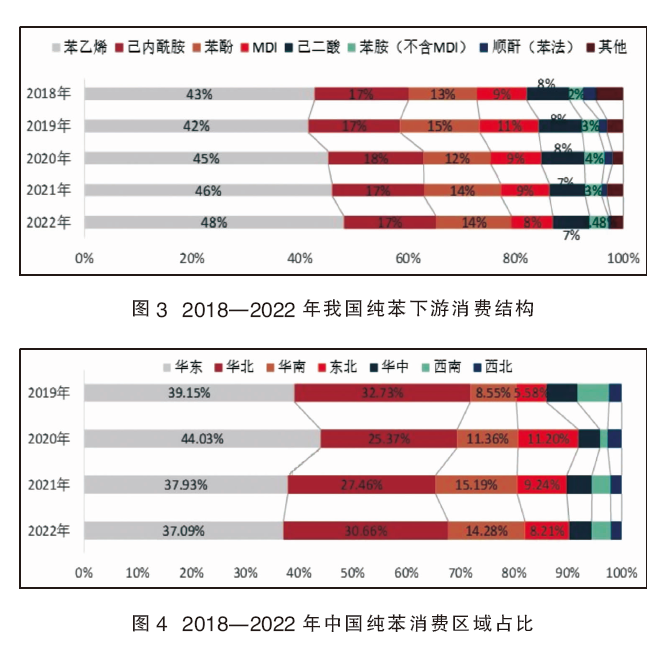

2018—2022年,我国纯苯下游消耗量保持稳步增长的态势,上下游同步扩张。我国纯苯下游消费领域主要集中在苯乙烯、己内酰胺、苯酚、苯胺和己二酸等领域,其中苯乙烯是我国纯苯最大的消费领域,2018—2022年我国纯苯下游消费结构见图3。近5年是国内苯乙烯行业产能扩增期,产能的大幅扩张使得苯乙烯占纯苯消费比例由2018年的43%提升至2022年的48%,稳居纯苯第一大下游位置;己内酰胺占比不变;苯酚占比由13%提升至14%。

2018—2022年,从纯苯消费区域变化来看,华东地区始终稳居第一,是纯苯消费的主要区域,受2019年部分苯乙烯装置投产推迟影响,华东地区占比小幅下滑,但2020年随着部分下游装置的陆续上马,华东占比再度升至44.03%,2021—2022年随着华北地区尤其是山东省下游装置的陆续投建,挤占了部分华东地区的消费占比,2022年华东占比维持在37.09%附近。未来几年,这几个主要区域内还将有下游装置陆续投产,华东地区体量基数大,仍将成为纯苯第一大消费区。2018—2022年我国纯苯消费区域占比详情见图4。

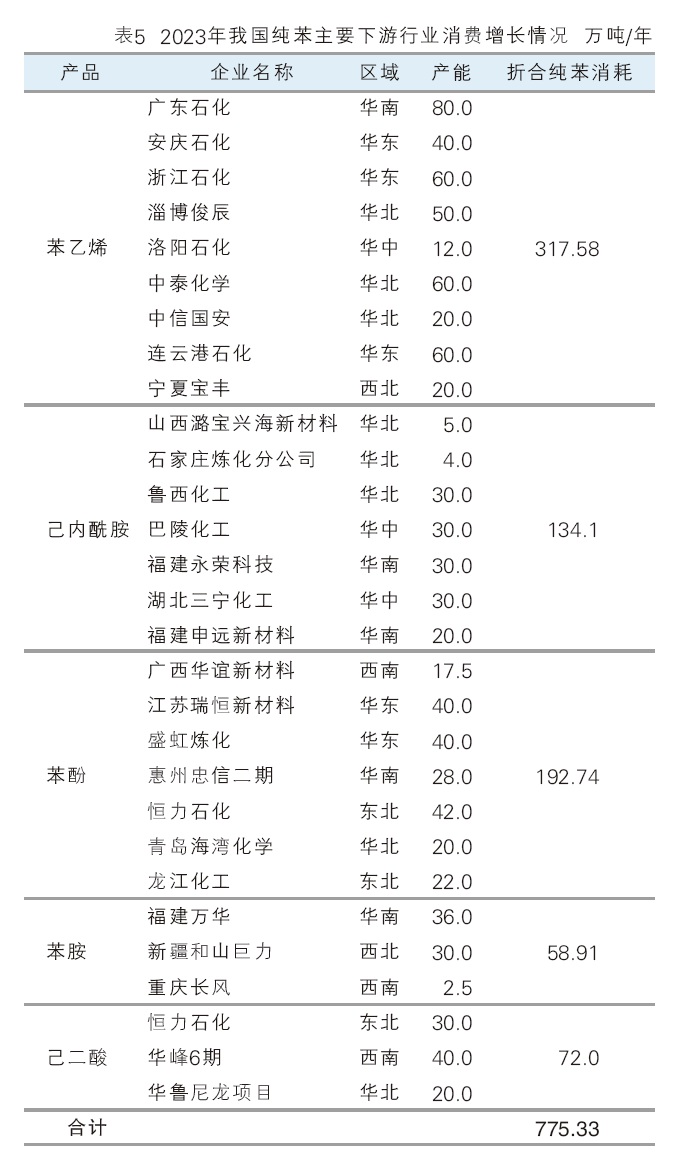

2023年我国纯苯下游产能增长较为迅速,仍将以苯乙烯为首,按产能折合对纯苯新增消耗量将达到775.33万吨,详情见表5。

从表5可以看出,2023年纯苯下游需求增长仍保持相对较高速度,按产能折合对纯苯新增消耗达到775.33万吨,其中苯乙烯仍为主要增长领域,2023年苯乙烯计划新投资项目涉及9家,涉及产能402万吨/年,折合纯苯新增消耗317.58万吨左右;其次,苯酚领域2023年新增产能明显增多,当年计划新投产苯酚装置209.5万吨/年,折合消耗纯苯192.74万吨;此外,己二酸新增3套装置,总计扩能90万吨/年,折合纯苯消耗72万吨,而苯胺和己内酰胺领域也均有不同程度增长,五大下游新装置累计新增纯苯消耗将达到775.33万吨,而2023年纯苯将新增装置7套,涉及产能211万吨/年,纯苯缺口依然较大。

进出口分析及预测

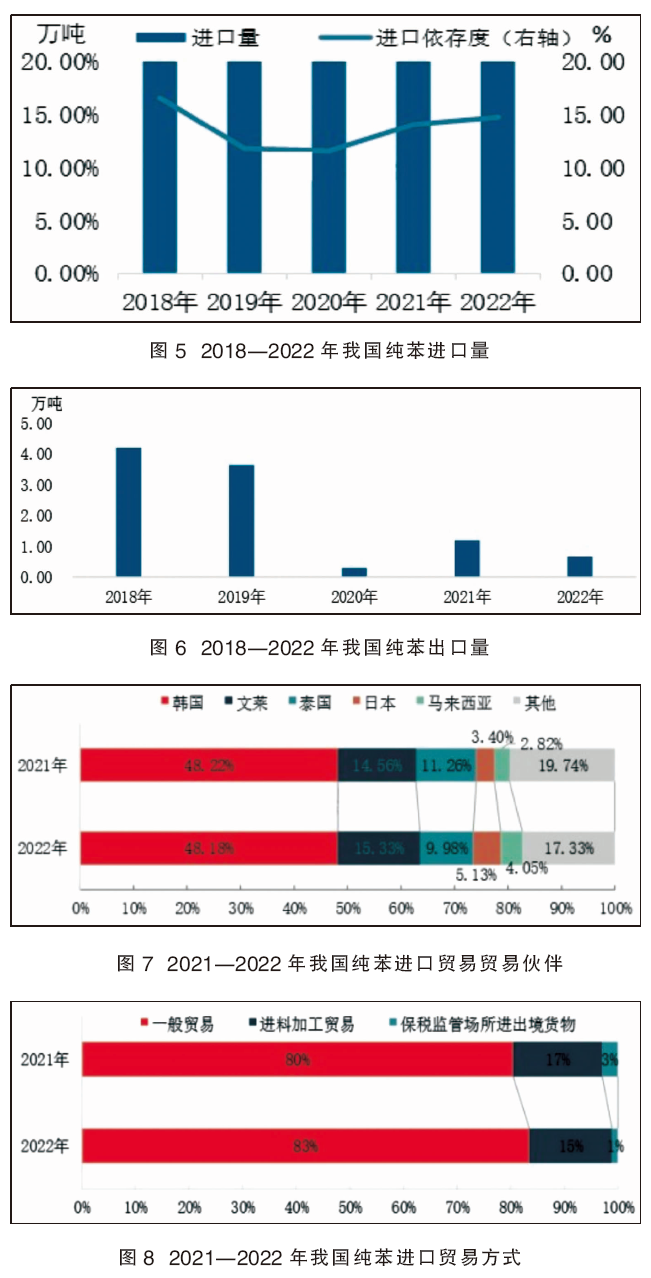

2018—2022年,我国纯苯进口量保持稳步增长趋势,出口量均处于较低水平。2018—2022年我国纯苯进口量及出口量详情分别见图5、图6。

2022年我国纯苯进口量达到332.18万吨,创历史新高,进口依存度小幅提升0.64个百分点,我国第一大需求国的地位更加稳固。从贸易伙伴来看,2022年韩国、文莱、泰国依然是最主要的进口贸易伙伴,占总进口量比例高达73.49%,较上年减少0.55个百分点。其中韩国及泰国占比较上年下降,文莱占比上涨,主要是由于文莱装置运行稳定,贸易往来增加;欧美需求向好,韩国出口转向欧美小幅增加。2021—2022年我国纯苯进口贸易贸易伙伴详情见图7。

从贸易方式来看,2022年我国纯苯一般贸易进口量占比较2021年增加3个百分点,进料加工贸易进口量占比下降2个百分点。2021—2022年我国纯苯进口贸易方式见图8。

未来几年,我国纯苯下游仍将走出扩张趋势,进口纯苯仍作为重要补充。一方面,纯苯从开工负荷提升产量难度较大;另一方面,新进入者多以配套下游为主,下游产能增速明显大于纯苯产能增速,供不应求局面短期难改,因此进口方面,2023年整体进口量或将继续保持在高位。