钾是植物生长过程中不可或缺的三大主要营养元素之一,对促进植物生长和提高作物品质具有非常重要的作用。钾肥能够促进植物体内的多种代谢反应、促进氮元素吸收和蛋白质的合成、提高光合作用、增强抗旱和抗寒能力等。目前,全球95%的钾肥用于农业生产,作为一种重要的作物养分,钾肥没有替代品。

全球钾资源高度集中

全球钾资源丰富,但分布很不均衡。全球钾资源仅分布在十多个国家,生产企业高度集中。全球钾盐资源绝大部分在北半球,大型著名钾盐矿床都在北纬40~60°。据美国地质调查局统计,2021年全球探明钾盐储量大于35亿吨(折k2o,下同),其中加拿大11亿吨,白俄罗斯和俄罗斯分别为7.5亿吨和4亿吨,三国合计约占世界总储量的64%;中国按自然资源部2021年统计量为3.5亿吨(k2o),占全球统计储量的10%,居第四位。全球前十位钾资源国储量占全球总储量的91.4%,呈高度集中态势。

2022年全球钾肥产量下降,中国跃居第二位

全球钾肥生产主要集中在15个国家,如加拿大、俄罗斯、白俄罗斯、中国、德国、以色列、约旦、智利、西班牙、美国、老挝和巴西等,其中前三个国家产能份额合计占66%;前十国家产能合计份额占98%。据国际肥料工业协会(ifa)数据,世界钾肥产能由2020年的6260万吨/年增长至2022年的 6450万吨/年。受全球疫情爆发、俄乌冲突、经济低迷等影响,全球钾肥产量由2020年的4210万吨降至2022年的4000万吨。主要原因有:

2022年前十大钾肥生产国排名变动较大(详见表1),俄罗斯和白俄罗斯由之前的第2位和第3位分别下降到第3位和第4位,主要是受俄乌冲突和欧美对白俄罗斯和俄罗斯经济制裁的影响;中国则从第四位跃居到了第二位。另外,老挝这个后起之秀,2022年替代了美国,排名第九,且未来仍有上升空间。2022年全球钾肥产量约为4000万吨,同比下降13.6%。

2022年全球前十大钾肥生产国情况如下:

(1)加拿大 :加拿大是全球钾肥产量最高的国家,2022年产量1600万吨,比2021年增加18万吨。nutrien和mosaic是加拿大两大钾肥生产企业。

(2)中国:中国2022年钾肥产量约600万吨,同比增长7%。由于俄罗斯和白俄罗斯钾肥产量下降,中国跃升至全球第二大钾肥生产国。中国是钾资源缺乏的国家,也是全球最大钾肥消费国家,每年消费量约占世界钾肥消费量的20%,因此钾肥对中国至关重要。中国国内钾肥供不应求,进口依赖度约为50%。青海盐湖钾肥、藏格股份和国投罗钾是中国年产量超过百万吨的三家头部企业。

(3)俄罗斯:俄罗斯2022年钾肥产量为500万吨,比2021年的910万吨暴跌45%,全球地位由第二位下跌至第三位。由于俄乌战争爆发,欧盟对从俄罗斯进口的钾肥实施了进口配额,美国也实施了限制俄罗斯钾肥进口数量的制裁。俄罗斯为了反击这些制裁行为,暂停了向不友好国家出口化肥。但俄罗斯仍继续向中国、印度,以及非洲和南美洲的一些国家出口化肥。2022年俄罗斯钾肥的出口量比2021年下降了30%左右。乌拉尔钾肥是俄罗斯最大的钾肥公司,也是全球领先的钾肥生产商之一。

(4)白俄罗斯:白俄罗斯2022年钾肥产量较2021年下降了近61%,至300万吨,由全球第三位下降为第四位。在俄乌冲突爆发之前,东欧国家的产量自2016年以来一直处于上升轨道。受俄乌冲突牵连,白俄罗斯钾肥行业同样陷入制裁困境。此前,欧盟和美国于2021年对白俄罗斯实施了经济制裁,禁止进口其钾肥。belaruskali是白俄罗斯最大的运营商。

(5)德国:德国2022年钾肥产量280万吨左右,与2021年持平,国际排名仍为第五位。德国在2019年时钾肥产量曾达到300万吨,随后产量一直在下降。k s是德国领先的钾肥矿商之一。

(6)以色列:以色列2022年钾肥产量为250万吨,位居全球第6位,与上年持平。自2017年以来,以色列钾肥年产量一直保持在200万~250万吨,相对稳定。以色列化学公司(icl)是以色列最大的钾肥生产商。

(7)约旦:约旦2022年钾肥产量170万吨,比2021年略有下降,全球排名第七位。阿拉伯钾肥公司(arab ptotash)是约旦最大的钾肥公司,也是阿拉伯地区唯一的钾肥生产商。

(8)智利:智利2022年生产钾肥85万吨,比2021年减少了8000吨,全球排名第八位。智利近年来钾肥产量呈下降趋势,2018年产量为120万吨,2019年降至100万吨,此后进一步下滑。sqm是该国最大的钾肥生产商之一,也是锂盐的主要生产商,智利钾肥主要出口南美市场。

(9)老挝:老挝2022年生产钾肥60万吨,首次取代美国成为第九大钾肥生产国。其产量比2021年增加26万吨,这是一个相对较大的飞跃。老挝拥有7500万吨钾肥储量。亚洲钾肥国际投资公司在老挝钾肥行业处于领先地位,后续发展潜力仍然较大。

(10)西班牙:2022年西班牙钾肥产量为45万吨,比2021年增加了8.5万吨,保持了全球第十大钾肥生产国的地位。西班牙近年来产量也呈下降趋势, 2016年该国生产了67万吨钾肥。西班牙的钾肥储量为6800万吨。geoalcali公司在西班牙有几个钾肥项目,包括izaga、muga和sierra del perdon项目。

全球钾肥生产企业垄断现象明显

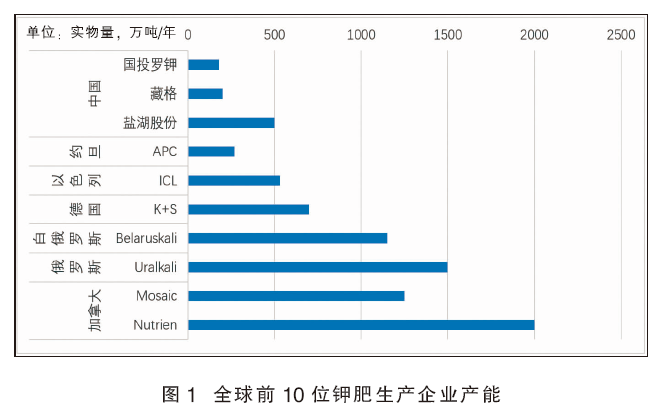

由于全球钾资源分布不均衡,生产企业极度集中,前十位企业产能占全球总产能的80%,呈头部企业垄断格局。详见图1。

(1)nutrien

nutrien 2022年市值364.3亿美元 ,钾肥产能为2000万吨/年(实物量,下同),是世界上最大的钾肥生产商。总部位于加拿大萨斯喀彻温省草原省,诞生于2018年,由两家作物营养品公司萨斯喀彻温钾肥公司(potash corporation of saskatchewan)和agrium合并而成。预计2023年其钾肥销量约1420万吨。

(2)uralkali(乌拉尔钾)

乌拉尔钾2022年市值52.2亿美元,钾肥产能1500万吨/年,位居全球第二位。乌拉尔钾肥总部位于俄罗斯别列兹尼基,成立于1930年。俄乌战争前其约占全球供应量的20%,生产多种含量的氯化钾肥料。

(3)mosaic(美盛)

美盛2022年市值150.5亿美元,钾肥产能1250万吨/年,全球排名第三。美盛公司是一家总部位于美国佛罗里达州坦帕的浓缩钾肥和磷酸盐制造商。该公司拥有1.3万名员工,分布在6个国家。针对钾肥的强劲需求,为了增加供应在,2022年美盛重启了加拿大colonsay矿场。

(4)belaruskali

2022年市值36亿美元,钾肥产能1150万吨/年,位居全球第四。belaruskali总部位于白俄罗斯明斯克地区,拥有6个矿山和4个加工厂。根据国际肥料工业协会的数据,白俄罗斯钾肥产量占全球的1/5。该公司在更新其采矿基础设施方面进行了大量投资,包括使用尖端技术来提高生产率和降低成本。belaruskali的产品以其卓越的质量而闻名,出口到全球130多个国家。

(5)k s

2022年市值41.7亿美元 ,钾肥产能700万吨/年,位居全球第五。k s总部位于德国卡塞尔,是欧洲最大的钾肥供应商。该公司以“k s kali”品牌销售其产品,产品出口到100多个国家。

(6)icl

2022年市值88.3亿美元,以产能530万吨/年居全球第六位。icl集团总部位于以色列特拉维夫-雅福,钾肥产量来自其在以色列和西班牙的矿山。该公司使用蒸发法从以色列索多玛的死海中提取钾肥。2022年,icl的钾肥产量为469万吨。该公司还生产了全球约1/3的溴素,这些溴素是从钾肥相同的盐水和卤水沉积物中提取的,属于资源综合利用,极大地提高了企业的生产效益。

(7)青海盐湖实业有限公司

2022年市值:180.6亿美元,钾肥产能500万吨/年,位居全球第七。青海盐湖工业有限公司总部位于青海省格尔木市,该公司成立于1958年。截至2022年,青海盐湖工业股份有限公司拥有员工1.8万名员工,总资产40亿美元(253亿元),为中国最大的钾肥生产商。

(8)apc

2022年市值27.5亿美元 ,钾肥产能270万吨,排全球第八位。阿拉伯钾肥公司(apc)总部位于约旦,有3家工厂,其使用独特的太阳能蒸发方法从死海中提取钾肥。死海海水蒸发后会形成富含矿物质的浆液,然后经过加工,生产多种钾肥产品。阿拉伯钾肥公司使约旦成为印度和亚洲的主要钾肥供应国。

(9)藏格矿业股份有限公司

成立于1996年6月,位于青海省格尔木市,注册资本19.94亿元。藏格矿业股份有限公司拥有察尔汗盐湖开采面积724平方公里,年生产能力达200万吨/年,为中国第二大钾肥公司,居全球第九位。

(10)国投新疆罗布泊钾盐有限责任公司

成立于2000年9月,位于新疆罗布泊市,注册资本5.4亿元。国投新疆罗布泊钾盐有限责任公司主要经营业务为硫酸钾肥的生产销售及盐湖资源的综合利用开发。公司总体规划规模为年产钾肥300万吨,目前已形成年产180万吨以硫酸钾为主的钾肥生产能力。为了保护国内资源,国投罗钾的后期项目预计短期内不会实施。

(11)亚钾国际投资(广州)有限公司

2022年市值37.4亿美元 ,总部位于中国广州。亚钾国际投资4.615亿美元(32亿元)建设老挝钾肥生产基地。2022年已经达到150万吨/年氯化钾生产能力,目前位居全球钾肥企业生产能力第十一位。2022年12月,该公司宣布将在老挝采矿中实施华为智能挖矿凯发k8国际手机app的解决方案。2021年,公司主营收入8.33亿元,同比增长129%;利润8.95亿元,同比增长1401%。预计到2024年,该公司钾肥产能将达到300万吨/年。该公司部分产品通过中老铁路网运回中国消费,是中国境外找钾的成功典范。

高价格影响了消费

2022年,受俄乌冲突、油气价格上涨、粮食局部供应紧缺等因素影响,全球钾肥价格上半年持续上涨,5月创下了2008年以来新高,国际上部分国家氯化钾价格高达1100~1200美元/吨,中国价格高达5000元/吨。钾肥价格上涨,致使消费量下降。据估计,2022年全球钾肥消费量从2021年的4060万吨下降到约3700万吨。

未来发展趋势

由于钾是农业发展的重要营养元素,全球钾资源又非常丰富,预计未来五年,全球钾肥生产和消费将同步增加,供应年均增速为2.2%,需求年均增速为1.3%。

美国地质调查局估计,全球钾肥产能预计将从2022年的6450万吨/年增至2025年的6600万吨/年。大部分增长将来自于在白俄罗斯、加拿大和俄罗斯(三大钾肥生产国)的新钾肥矿山和项目扩建。2025年,巴西、加拿大、埃塞俄比亚、摩洛哥、西班牙和美国将会有新的氯化钾型矿投产。另外,澳大利亚和厄立特里亚也计划新建硫酸钾型矿场。

影响未来全球钾肥消费的主要因素包括关键国家的天气状况改善、作物价格上涨和化肥支付能力改善、政府加大对农业和化肥的支持力度等。随着人口增加,人们生活水平提高,对食品品质要求也随之提升。钾肥对提高作物品质效果显著,因此未来需求将持续增长。其中,拉丁美洲和非洲是未来全球钾肥消费驱动的最主要地区,未来几年这两个地区的进口量将快速增长。

结语

全球钾资源丰富,但分布非常不均,生产国家和生产企业高度集中,生产国家和消费国家匹配度低,国际贸易显得尤为重要,全球约80%钾肥通过国际贸易进行流通。

中国钾资源缺乏,储量占全球10%,居第四位。2022年因俄乌冲突及欧美制裁导致两个国家钾肥产量大幅下降,中国产量跃居第二位,进入全球前十位的钾肥企业有3家,表明中国企业的生产能力和技术水平已相当高。

境外找钾势在必行。近十年多来,中国境外找钾先后已有二十多个项目,但因政治、经济、市场等种种因素影响,进展缓慢。到目前为止,仅有老挝的亚钾国际和四川开元两个项目进入生产阶段,其中亚钾国际成效显著。建议中国政府和企业要更加重视境外找钾项目的进展,政府适当给予政策、资金、钾肥回运、税收等方面的支持。中国企业要积极走出去,尽快参与到境外找钾的队伍中,增加境外钾肥生产,回馈祖国,为国内农业可持续发展做出应有的贡献。