近年来,聚丙烯(pp)行业持续扩能,产量基数也在跟随增长;但因下游需求增速放缓等影响,pp供应端压力较大,行业内竞争力度明显,国内企业降负生产及停车操作频繁,开工负荷走低导致pp产能利用率下滑。预计到2027年pp产能利用率将突破历史新低,但仍难以缓解供应压力。

供应攀升 pp产能再上高峰

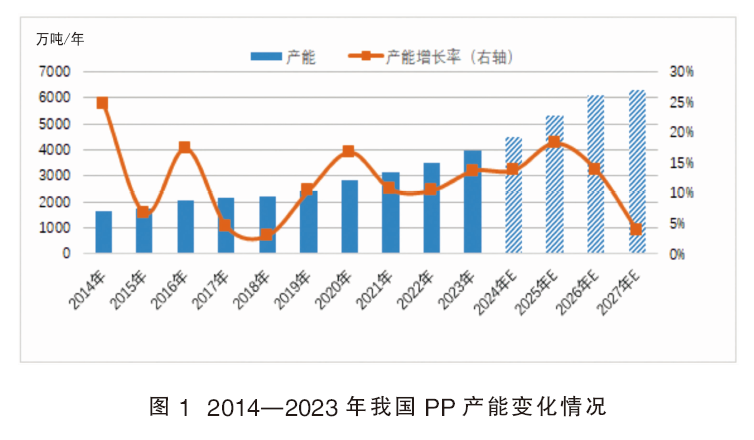

图1为2014—2023年我国pp产能变化情况。2014年煤制企业装置集中投放,其中有神华宁煤、宁夏宝丰能源集团股份有限公司、延长集团等企业。2015年开始,进入稳定生产期,因过度投产导致了现货的低价竞争加剧,部分计划上马的装置出现延期。2016年投产步伐加快,2016年内新增产能240万吨/年,此阶段pdh企业进入行业,如东华能源、中景石化等。2020年国内pp市场迎来10年内第三轮扩能高峰。2020年增速明显,年度内新增产能410万吨/年,增长率为16.78%,后两年产能仍在增加,此阶段民营企业比较集中,如浙石化、万华、东华能源、金能等企业。2023年pp扩能计划再次激增,截至2023年底,国内pp计划产能达3964万吨/年,较2022年增加480万吨/年,增速为13.68%。

2024—2027年国内pp有2723万吨/年产能计划投产。预计2024年国内pp将新增24条生产线,总产能840万吨/年,但煤制产能仅占2条生产线,产能为70万吨/年,油制和pdh占比较大。2025年将有22条生产线投产,涉及产能800万吨/年,其中煤制产能占210万吨/年,年内主要有内蒙古宝丰、新疆中泰新材料等公司投产。2026年共有21条pp生产线,涉及产能928万吨/年,其中煤制企业有黑龙江龙泰煤化工、中煤集团榆林煤炭深加工基地项目等,涉及产能173万吨/年。2027年共有7条生产线计划投产,涉及产能230万吨/年。

从未来新增产能中可以看出,煤制企业参与逐渐缩减,华南、华东、华北地区地方企业越来越多。pp行业产能分布也逐渐在发生改变,未来西北地区和东北地区主要流出地区压力会逐渐增加。我国整体的pp供应过剩局面也逐渐凸显,目前生产企业多积极研发新产品、寻出口之路等方式来提升自身竞争力。

pp产量上涨 供应压力明显

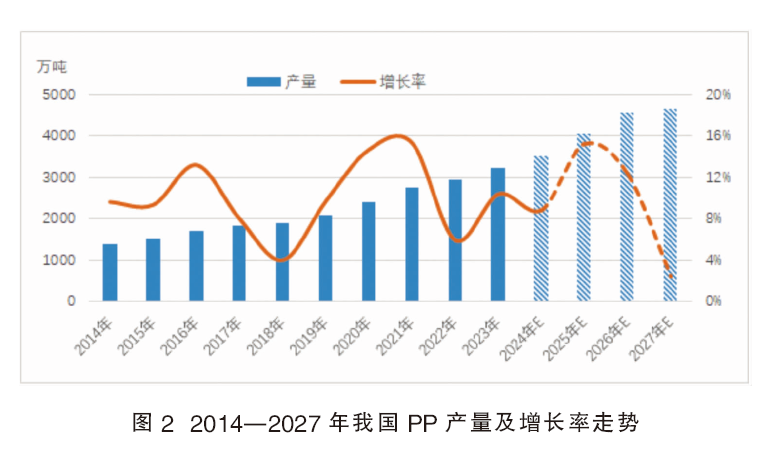

图2为2014—2027年我国pp产量及增长率走势。由图可见,2014—2023年国内pp产能明显增长,带动了pp产量的逐年增加,到2023年复合增长率达到10.35%。2021年pp产量增长率创下了近10年来的新高。整个行业发展来看,自2014年以来,受煤化工政策的推动,煤制聚烯烃产能不断扩大,国内pp产量逐年增加。到2023年,国内pp产量达到了3234万吨。

未来国内pp仍有新增产能释放,产量也将随之增涨。预计2025年pp产量环比增长率约为15%,预计到2027年国内pp产量约达4666万吨。但2025—2027年间,pp产量的增长率逐年放缓,一方面出现扩能装置延期的情况,另一方面随着供应压力凸显,行业整体竞争力度逐步增加,企业将降负操作或增加停车来缓解阶段性压力,同时也映射了市场需求放缓及产能增长过快的现状。

pp产能利用率逐年走低

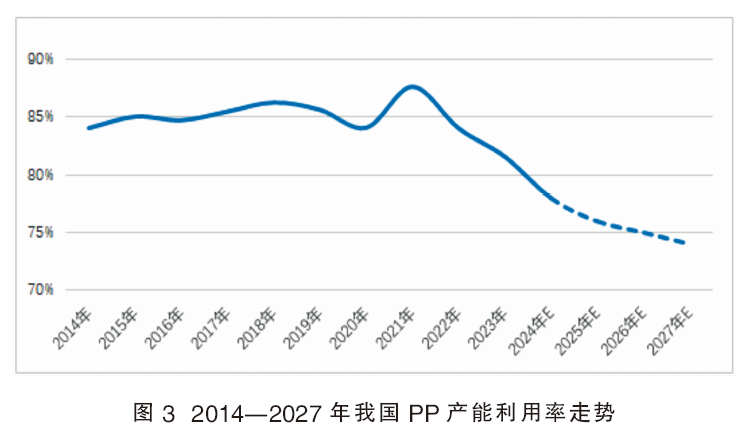

图3为2014—2027年我国pp产能利用率走势。产能利用率下降有多种原因:(1)需求下降,如果市场需求减少,企业可能无法充分利用其产能,导致产能利用率下降;(2)市场竞争加剧,市场竞争激烈可能导致价格战和利润下降,企业可能通过减少产量来保持利润,从而降低产能利用率;(3)原材料供应不足,可能导致生产中断或减少,影响产能利用率;(4)设备故障或维护,可能导致生产中断,降低产能利用率;(5)季节性因素,某些行业可能受季节性影响,产能利用率在不同季节有所波动;(6)政策调整,政府政策变化可能影响产业发展,导致企业减少产量或调整产能规模,影响产能利用率。

从产能利用率来看,2014—2021年生产企业在整体盈利良好的背景下,产能利用率处在高位,基本在84%以上,尤其2021年达到峰值87.65%。2021年以后,在成本端和需求端的双重压制下,pp产能利用率有所下滑,2023年产能利用率下滑到81%。后期来看,国内pp还有多个项目计划投产。因此,市场将受到高供应、高成本的压制,此外pp下游订单不足、成品库存累积、利润下滑的困境逐渐显现,因此生产企业也会采取主动降负荷或者顺势停车检修的操作。从煤制pp角度来看,目前国内煤制pp产品多为低端通用料及部分中端专用料,部分高端产品以进口为主。企业应不断转型升级,逐渐从低端、附加值低的产品向高端产品过渡,以此提升市场的竞争力。

表观消费量温和增长

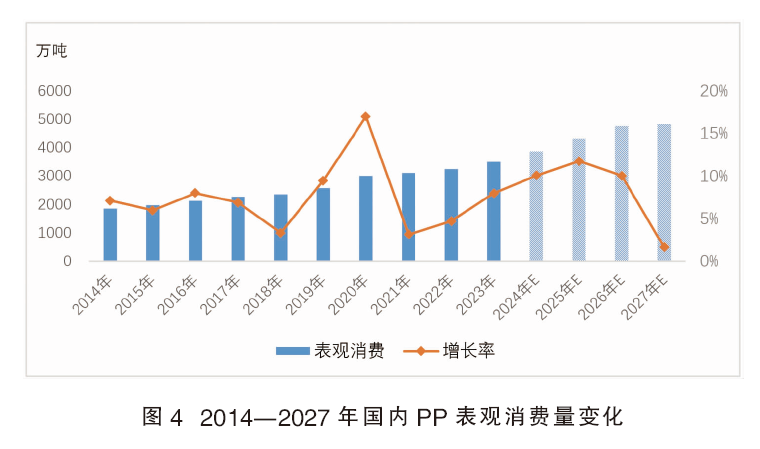

图4为2014—2027年国内pp表观消费量变化。2014年以来,国内pp表观消费量呈现逐年增长态势,复合增长率为7.23%,整体增长率远不及供应增速。2014—2020年国内pp市场消费量呈现中高速增长态势。随着国内pp不断扩能持续投产,产能增加明显,推动表观消费量快速增长。2021—2022年,在全球经济衰退及货币紧缩政策的影响下,我国pp需求持续处于疲弱状态,表观需求量增速放缓,为3.15%~4.71%。2023年国民经济持续复苏,在“扩内需、促消费”政策推动下,pp需求逐步回暖,pp表观消费量增速提升至7.99%。2024—2026年国内pp仍处在扩能周期内,产量增长也将成为表观消费量增长的主要动因。但是未来进口降出口增的趋势难以改变,预计2026年以后表观消费量增速将会再次放缓。综合来看,近年来国内pp行业将处于供强需弱状态,结构性过剩也成为行业发展亟需解决的问题,各石化企业纷纷致力于附加值较高的高端专用料研发。

关于后市

后期来看,市场供应端攀升之后,各项风险将逐步增加。首先是产能结构性过剩风险,项目的持续上马将减少pp对外依存度,有效改变pp市场供需格局,降低运输成本同时带动下游塑料加工企业的发展。但产能不断投放势必带来产量的快速增长,低价产品增多导致市场低价竞争加剧,“拼低”时代各厢厮杀。同时,要想将过剩的产能转化为出口还需冲破各种国际上统一的出口标准,因此,对于过剩的产品更多的还将由国内市场自行消化。

其次是产品竞争力风险。目前处于产能集中投放后成熟运行期的煤化工产业,对pp产业产生了持续冲击,转型升级迫在眉睫。具备科研优势的石化企业,正在逐步主动脱离竞争激烈的低端市场,不断加大研发投入,研发生产专用料,仿制进口高端料。在大型炼化一体化建设中,利用技术创新引领聚烯烃产业链价值提升,实现产品结构向高附加值调整,尤其是在高端产品方面的突破,将对中国石化产业转型升级,提升产业竞争力发挥十分重要的作用。当前我国炼化行业已经形成以中石化、中石油两大集团为主,中海油、中化、煤化工企业、民营企业及外资企业等多重主体参与的多元化市场格局,以民企为主的大批新建项目纷纷上马且进展迅速。当前企业面临产业结构过剩的矛盾,安全环保形势严峻,工艺技术创新制约行业发展等问题同时存在,迫使各企业积极转型升级。各生产企业要以提高产业竞争力为基础,适度发展,同时要市场化布局,在产业结构上实现高端化延伸,以此稳居全国同行业前列。

过度产能扩张将推动市场竞争格局快速转变,新投产装置多为百万吨级,生产能力较强,且产品多元化。在竞争不断加剧的当下,当产能与生产力不匹配时,应适时淘汰或关停部分生产能力较弱、产品相对单一的老装置,减少低端市场竞争,确保生产企业走出一段“增产增效”的绿色转型发展道路,保障行业的可持续发展。