核心摘要

●库存周转加快 总指数和分指数均出现回升

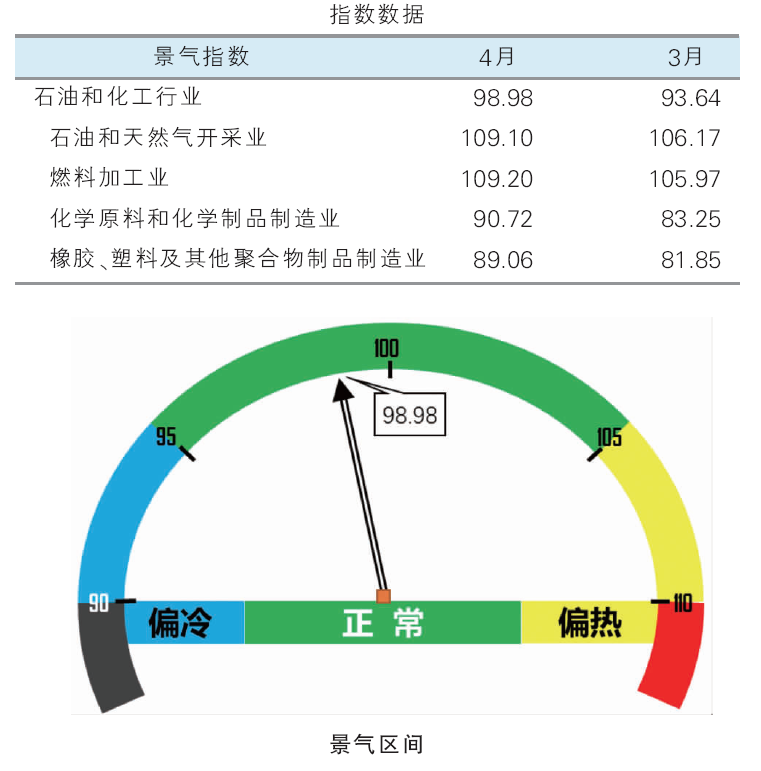

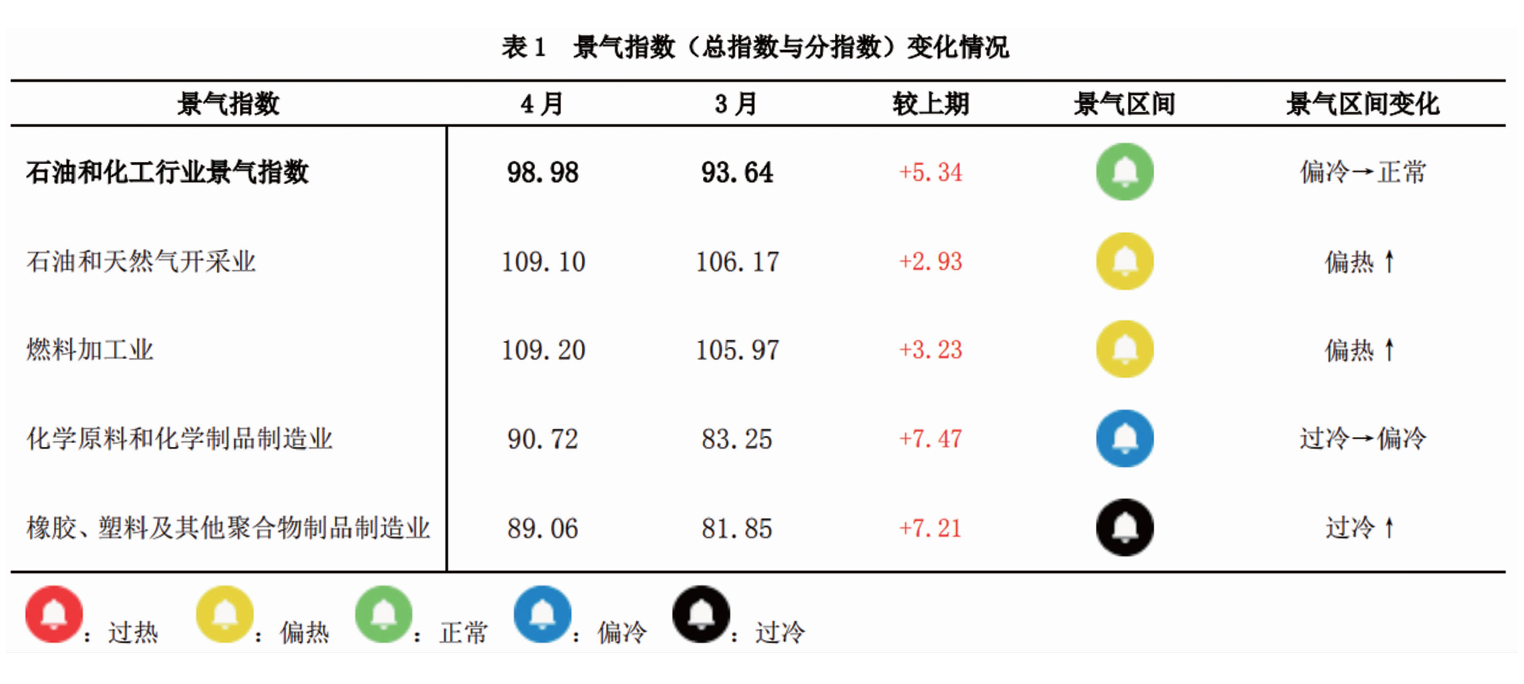

4月,石油和化工行业景气指数在连续两个月回落后,反弹至98.98,环比上涨5.34个百分点,从偏冷区间回到正常区间。4月,随着多地出台汽车、家电等以旧换新政策,终端需求持续改善,企业存货周转速度加快,企业生产意愿也在提升,带动石油和化工行业景气指数提高。分指数来看,靠近消费终端的橡胶、塑料及其他聚合物制品制造业和化学原料和化学制品制造业的景气指数环比均出现了较大幅度的回升,分别上升了7.21个百分点和7.47个百分点,说明目前行业恢复的动力正在加强。

热点聚焦

●房地产或进入新一轮去化阶段

4月30日,中共中央政治局召开会议强调统筹研究消化存量房产和优化增量住房的政策措施,反映出目前我国房地产市场面临的存量房去化压力较大,而前两次存量住房优化均带动了我国房地产市场的快速发展,预计未来随着有关政策的持续加码会刺激房地产行业优化转型,逐渐朝正向循环方向发展。

●美国经济超预期,降息再度被推迟

今年以来,美国消费者物价指数(cpi)连续上涨,说明美国仍面临较大的通胀压力。此外,美国的新增非农就业人数出现了超预期下滑,美国未来的降息动力很可能逐渐从控制通胀转向抑制经济下行风险,但是政策的转向需要时间。市场上关于美联储降息的预期已经推迟到下半年,因此,短期内美元的强势仍然会对大宗商品价格形成压制。

建议及提示

●市场预期

终端需求的持续向好对产品价格的带动以及继续去库存具有较强的支撑作用,但是部分行业逐渐进入年中检修阶段,企业生产强度或有所减弱,因此预计行业景气度走平或小幅回落。

●风险提示

美国通胀数据仍然远高于美联储设定的2%的目标,预计2024年下半年或开启首次降息,短期内美元对大宗商品价格的压力仍存。

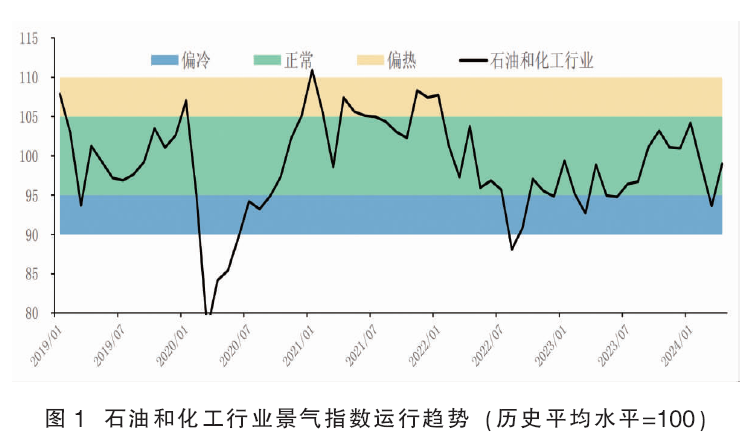

石油和化工行业景气概况

4月,石油和化工行业景气指数反弹,升至98.98,为2024年以来新高,较3月上升5.34个百分点,从偏冷区间回到正常区间(见图1)。4月,需求侧持续向好,企业存货周转速度加快,带动4个分指数环比均有所反弹。具体来看,4月终端制造业需求向好,特别是汽车、家电等行业的需求持续增长,带动了橡胶及塑料制品需求的增加,橡胶和塑料制品的去库存速度不断加快,企业存货周转速度逐渐加快、生产意愿增强,带动橡胶、塑料及其他聚合物制品制造业景气指数环比上升7.21个百分点。其上游的化学原料和化学制品制造业在下游需求向好的带动下,去库存速度加快,景气指数环比上升7.47个百分点,从过冷区间进入到偏冷区间。需求的持续恢复对交通运输的需求也不断提高,燃料加工业景气指数环比上涨3.23个百分点。下游生产的好转促进对原油需求量的增长,带动原油库存周转加快,同时油价的持续高位也使企业利润有所提高,共同推动石油和天然气开采业景气指数环比上升2.93个百分点。详见表1。

整体来看,受企业库存压力减弱、库存周转速度不断加快的带动,石油和化工行业景气指数从偏冷区间回到正常区间。

4月,中国经济的复苏态势有所增强。国家统计局数据显示,4月,制造业采购经理指数(pmi)为50.4%,虽然较3月有所回落但是仍处于扩张区间。3月,社融同比增长8.7%,同比增幅有所回落;m2同比增长8.3%,m1同比增长1.1%,虽然m1和m2同比增幅均回落但二者之间的剪刀差有所收窄,货币流动性得到改善。与此同时,我国房地产行业即将进入新一轮去化周期,对房地产市场的信心有所增强。我国经济的复苏速度正逐渐加快。

国际方面,欧洲央行4月货币政策会议纪要显示,与3月相比,虽然绝大多数成员维持利率不变,但有部分成员认为降息条件已具备,关于欧元区6月开始降息的预期进一步加强。与之不同的是,4月美国制造业pmi初值为49.9,重回荣枯线以下,而且今年以来美国cpi连续3个月反弹,通胀回落进展缓慢,压力仍存,降息预期被再次推迟到2024下半年,美国经济动荡对全球经济的扰动仍存,对原油等大宗商品的价格的压制依然存在。

热点分析及未来展望

1.中央再提消化存量房产,房地产行业或迎来转机

4月30日,中共中央政治局召开会议提出“要结合房地产市场供求关系的新变化、人民群众对优质住房的新期待,统筹研究消化存量房产和优化增量住房的政策措施”。上一次提出房地产去化是2015年,之后全国各地相继出台购房补贴、税收优惠等政策,带动房地产市场快速回暖。

目前我国房地产市场面临的高库存情况虽与2015年类似,但是当前的供需关系与9年前则存在较大的差异,因此本轮的去化政策或将有所调整。从供应端看,土地供应将更加优化,4月29日自然资源部发布了《关于做好2024年住宅用地供应有关工作的通知》,对商品住宅去化周期超过36个月的城市暂停商品住宅土地出让;对去化周期在18~36个月的城市按照“盘活多少,供应多少”的原则确定土地出让面积,控制住房库存的上涨。从需求端看,目前全国已经有30多个城市表态支持“以旧换新”,杭州、西安更是全面取消了购房限制,这些措施将有力盘活市场。随着有关政策的进一步加码,房地产市场的系统性风险有望进一步降低,房地产市场将逐渐朝着正向循环方向发展。

2.美联储降息预期再度推迟,对大宗商品的扰动加剧

今年年初以来,美国cpi连续3个月反弹,1月、2月、3月分别为3.1%、3.2%和3.5%,呈现逐月上升的态势;而美联储更关注的个人消费支出(pce)也连续3个月上升,1月、2月、3月增幅分别为2.4%、2.5%和2.7%,表明目前美国的通胀压力仍然存在,政策向降息转换需要更长的时间。不仅如此,4月美国制造业采购经理指数(pmi)降至49.9,远低于预期水平,为今年以来首次降至荣枯线以下。同时,美国劳动力市场也大幅走弱,4月非农就业人数新增17.5万人,远低于市场预期的24万人,失业率也上升至3.9%,高于预期的3.8%。综上,美国进行预防性降息的动能仍然偏弱,2024上半年的降息预期被再度推迟。未来驱动美联储降息的动力可能不止是控制通胀,经济下行风险也可能迫使美联储选择降息,预计今年首次降息或在四季度,降息预期的推迟仍会对大宗商品价格形成压制。

3.石油和化工行业景气展望

4月,在终端需求持续恢复的带动下,行业库存周转速度不断加快,企业生产意愿也有所提高,石油和化工行业景气指数出现反弹。进入5月之后,部分行业逐渐进入年中检修阶段,生产强度或有所减弱,预计5月景气指数走平或者小幅回落。