对二甲苯(px)是一种无色透明液体,能与乙醇、乙醚、丙酮等有机溶剂混溶。其中99%的px用作生产pta,进而生产聚酯。一体化炼油装置中,px的源头原料是原油,px是油头化尾中最重要的化工产品,也是聚合原料pta的最重要原料,可以说px是在一滴油到一根丝产业链中,处于承上启下的位置。px生产工艺主要有三种方式:一是炼化一体化装置(源头为原油),二是中链装置(源头为石脑油等),三是短链装置(源头为异构二甲苯mx)。

生产分析及预测

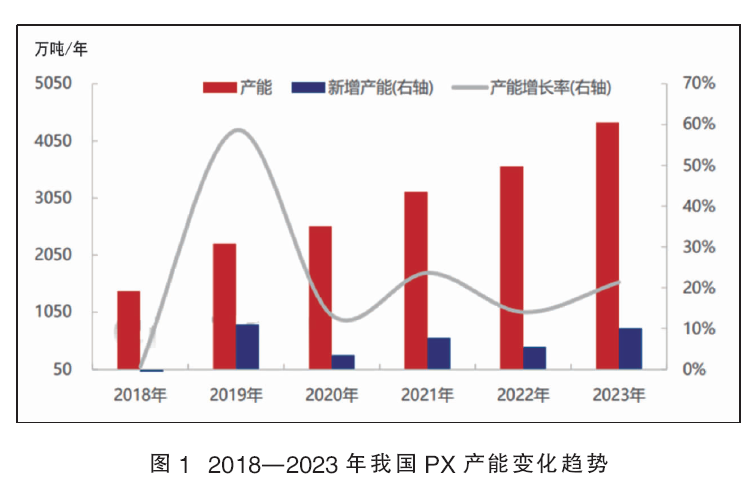

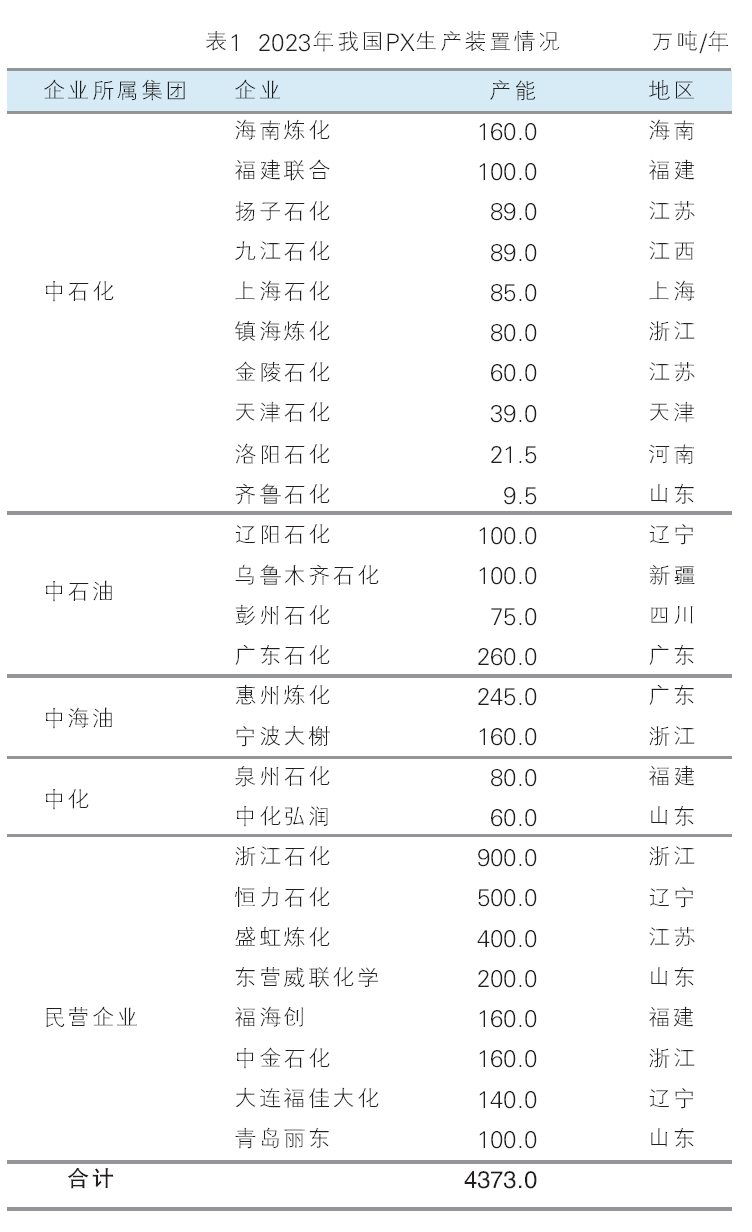

2018年px产能相对稳定,产能增长主要集中在2019—2023年,2019—2023年我国px产能复合增长率在18.02%。下游聚酯产品的扩张潮以及石化行业一体化发展战略,是px快速增长的主要推手,炼化一体化企业成为新增产能释放的主力军。截至2023年底,我国px产能达到4373万吨/年,2023年新增产能4家,合计产能增长770万吨/年,产能分布集中度较高。2018—2023年我国px产能变化趋势见图1,2023年我国px生产装置情况见表1。

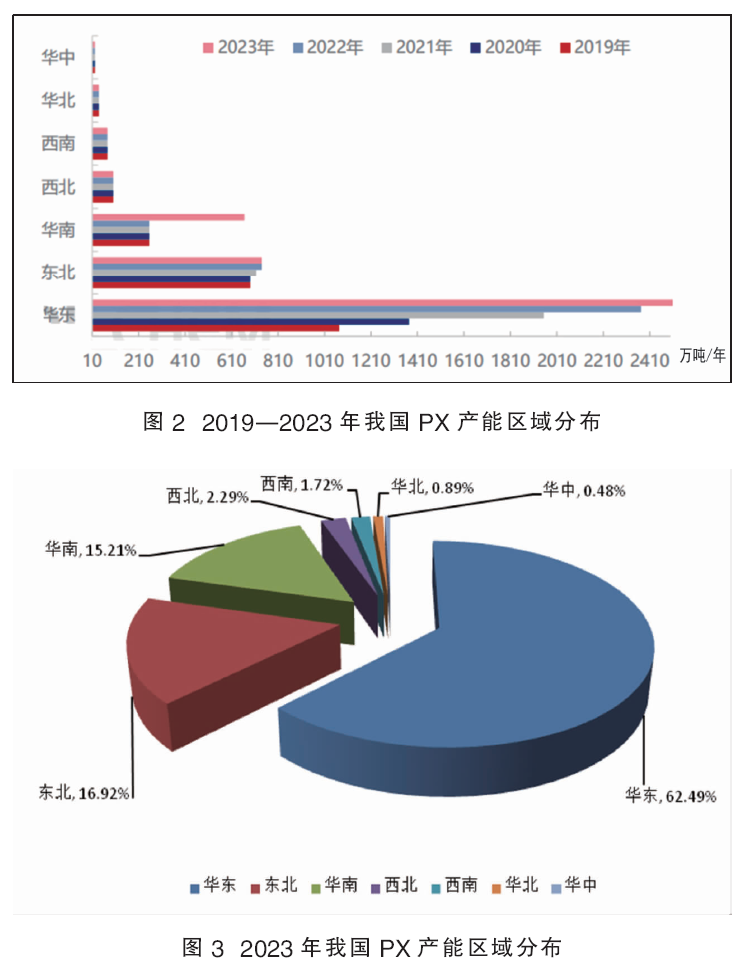

从近五年产能分布变化来看,华东一直是最集中区域,贴近消费端且依托炼化项目是支撑当地px产能发展的主要原因。东北、华南地区近几年增长迅速,主要是依托恒力一体化项目、广东石化、海南炼化、惠州炼化等项目的投放,提升了区域内px产能。西北、西南、华北、华中产能五年内基本无变化。综合看近五年px产能分布占比来看,仍然以华东为主、其他地区为辅的格局分布。2019—2023年我国px产能区域分布见图2。

2023年国内px产能区域分布依然较为广泛,七个行政区域都有px装置的分布。华东地区新增360万吨/年装置,以2732.5万吨/年产能排在第一位,占比62.49%;其次为东北地区,产能740万吨/年,占比16.92%;华南地区年内新增410万吨/年新装置,总产能上升至665万吨/年,成为第三位,占比15.21%;第四为西北地区,产能100万吨/年,占比2.29%;第五位西南地区,产能75万吨/年,占比1.72%;排名第六的为华北地区,产能39万吨/年,占比0.89%;最后为华中区域,产能21.5万吨/年,占比0.48%。2023年我国px产能区域分布见图3。

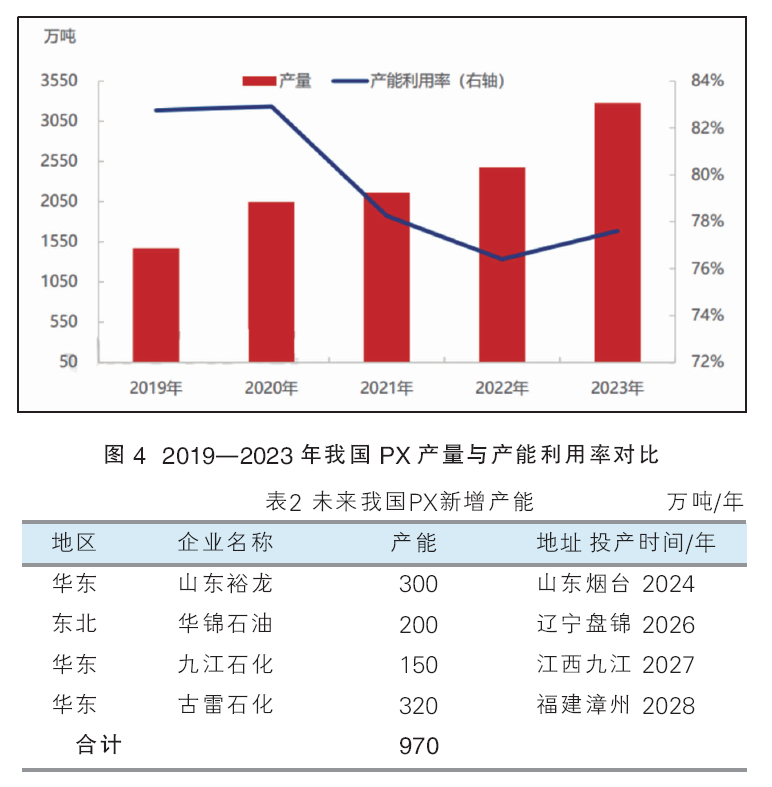

伴随我国px新增产能释放及需求增长,2019—2023年我国px产量整体呈现增长态势,近五年产量复合增长率在25.96%。2020年px新增产能仅为300万吨/年,因此开工率提升至8成以上。2021年例行检修的产能较多,且新装置浙石化产量未能如期释放,因此开工率降低至78.25%。2022年开工率最低为76.4%,主要是当年为检修大年,装置集中检修。2023年我国px产量为3274.7万吨,px平均产能利用率77.61%,主要原因是下游需求强劲,对px需求较高,国内px产能利用率窄幅提升。2019—2023年我国px产量与产能利用率对比见图4。

未来五年px行业拟在建(扩能)产能970万吨/年,其中规模为200万吨/年以上的企业有3家,新增产能主要分布在华东以及东北地区,产品上下游一体化发展的趋势进一步凸显。随着炼化项目陆续投放,国内px产能也继续增长,但前期投产高峰已过,未来产能增速放缓明显,预计2024—2028年我国px产能复合增长率为3.41%。长期来看,由于px进入门槛高,新的企业有限,px未来仍有一定的缺口。长期来看,px因门槛较高,依然是进口依存度较高的产品。未来我国px新增产能详情见表2。

市场分析及预测

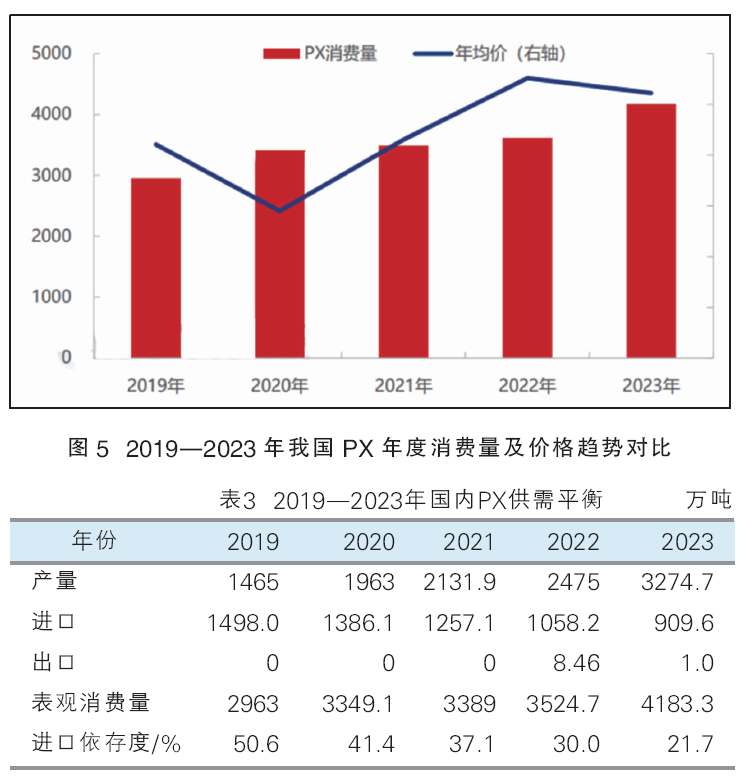

px需求相对单一,绝大部分用于生产pta,极少量用于生产对甲基苯甲酸等。其中对甲基苯甲酸是医药、农药、感光材料及染料的重要中间体。而pta的主要下游为聚酯行业,进而加工服装、饮料瓶等,因贴近民生,px的消费量与gdp呈正相关,伴随gdp的增长,px的下游需求量逐年增加。2019—2022年我国px消费呈逐年递增趋势,但增速明显放缓,尤其体现在2021年,px消费量达到3589万吨,较2020年增长1.19%,远低于2020年13.03%的消费增速。但2023年,px消费量同比增长18.69%,年度共计消费4183.3万吨,管控放开内需增强以及聚酯出口增加是主要的关键因素。2019—2023年我国px年度消费量及价格趋势对比见图5。2019—2023年国内px供需平衡见表3。

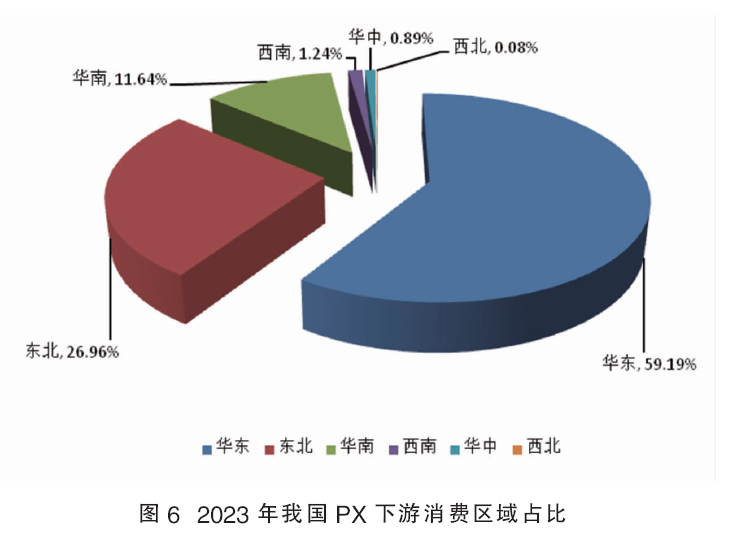

从消费区域来看,px下游消费区域较为分散,主要集中在华东、华南、东北等ta产品聚集区。其中华东是px产品最集中消费区域,因年内华东地区pta继续新增产能,因此华东地区消费占比呈现继续上升态势,2019年、2020年、2021年、2022年和2023年分别占总消费量的57.99%、52.92%、54.61%、58.44%和59.19%,其中2020年略有降低,主要原因为2020年东北地区恒力石化两套共计500万吨/年新装置投产,使得东北地区px消费占比大幅提升。2021年华东地区新增3套、共计860万吨/年pta装置,2022年华东地区新增逸盛新材料以及佳通能源共计610万吨/年pta装置,2023年华东地区新增东营威联化学以及桐昆佳通能源共计500万吨/年pta装置,华东地区px消费占比继续提升。东北地区因恒力石化2020年两套新pta装置的投产,自2020年开始,东北地区px消费占比提升至33.62%,2022年消费占比均在30.06%附近,2023年在26.96%。华南地区恒力新增400万吨/年px装置,2023年华南地区px消费占比提升至11.64%。2023年,伴随华东逸盛新材料pta装置投产,华东地区pta产能进一步增加,消费占比被进一步上升,其他地区消费占比逐步降低,华东、东北、华南、西南、华中、西北地区消费占比分别为59.19%、26.96%、11.64%、1.24%、0.07%、0.89%。华北地区因天津石化pta的长停,2023年未有px消费量。2023年我国px下游消费区域占比见图6。

我国px有99%以上均用在pta领域,下游消费品种单一,从未来五年pta行业发展情况来看,国内pta产能将持续增长,但增速将较2019—2023年增速放缓,主要原因是一方面受行业供应过剩问题严重,企业利润低,开工低;另外一方面由于织造行业向海外转移,国内聚酯竞争力减弱导致。由此看来,未来五年我国px消费量将呈现增长态势,但较前期增速明显放缓,终端消费放缓、织造转移等是px下游消费缓慢的主要原因;同时对甲基苯甲酸等消费难以得到明显提升,而其他领域的应用则十分有限,px下游领域较窄,导致行业未来需求增速有限。预计到2028年,px整体下游消费总量为4907.89万吨,对甲基苯甲酸等消费量在49.57万吨。

进出口分析及预测

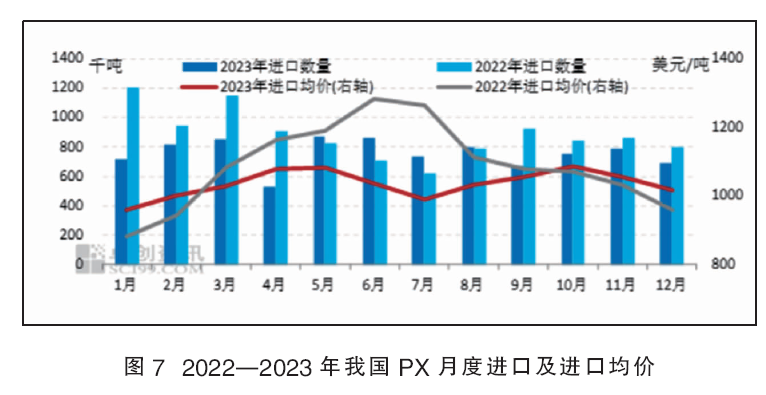

2019—2023年,我国新增px产能共计2952万吨/年,伴随产能的大幅增加,px进口量逐年降低,进口依存度持续下降,2023年是px集中投产大年的最后一年,年内新增产能770万吨/年,px进口量降至909.6万吨,同比减少14.04%,进口依存度进一步降低至21.75%;出口量为1万吨,可忽略不计。

从进口依存度的角度看,随着我国px自供能力的持续提升,px正在逐步摆脱依赖进口的局面。然因中国px供应增速与下游pta需求增速存在一定错配现象,月度进口量波动幅度扩大。2023年进口量最低和最高分别出现在5月和4月,4月px进口量跌至52.82万吨,较上月下降高达32.5万吨,因美国汽油库存低位且出行旺季,调油需求表现旺盛,进而日韩等国mx及px运往美国,加以部分到港延迟问题,故中国px进口份额骤降至历史低位;然5月在部分延迟到港量修复以及下游pta新增兑现带动市场缺口扩大下,我国px进口量重回至87.52万吨,为年内最高水平。2022—2023年我国px月度进口及进口均价详情见图7。

从进口结构上看,2023年我国进口贸易伙伴集中分布在亚洲区域,排名前两名的进口贸易伙伴未发生变化,依旧是韩国、日本,占比分别达到43%、18%。主要原因是我国pta产能基数为全球首位,是最大的px需求所在地,而地处日韩的px企业凭借其地理位置便利及成本优势优先抢占市场。而较2022年相比,中国台湾超过文莱,位居在第三位,占比达到14%,主要是因为文莱恒逸年度检修履行期间,对中国出口量出现下降;另外值得一提的是2023年印度及东南亚国家对我国px出口量骤降,主要是该地区px生产装置长停及增加调油生产占比所致。

从进口收发地上看,2023年浙江、辽宁、江苏、广东、海南五大省份接收国内93%的px进口货物。因为以上五个地区距离下游pta产地均具有距离优势,可以节省相当一大部分的运输费用,并且上述区域皆为pta主要集散地。其中广东省接收比重出现明显提升,主要得益于2023年恒力惠州500万吨/年pta新增需求的释放。

从进口方式上看,我国px进口方式相对单一,73%进口方式为一般贸易方式,进料加工占22%,保税监管场所进出境货物占5%,因一体化配套的不断发展与完善,进料加工占比出现提升。

后期来看,2024年国外仅沙特吉赞一条60万吨/年px新增产能存在释放预期,同时中国方面“油品-芳烃-烯烃-聚酯”全面布局的现代一体化企业对进口货源冲击依旧存在,然在中国下游pta产能投放未尽背景下,为满足市场稳定性及实际需求,预估每月仍需进口px货源62万~81万吨。2024年预计我国px进口量回撤至850万吨左右,同比下滑6.59%,进口量峰值出现在备货亚洲px二季度集中检修期的3月份、谷值位于调油需求旺季的7月份。

结语

随着我国px的大规模扩能,国内市场饱和度不断提高,市场竞争加剧,贸易格局也将发生转变。国内缺乏下游pta/pet配套的装置将面临外销压力,小规模装置也将面临国内外大规模装置的冲击。因此,我国px生产企业应淘汰小规模高成本老旧装置,大型集团集中资源布局工艺先进的大规模装置加强产业链统筹联动,提高上下游产业的匹配度,形成竞争合力,增强盈利水平。