供需基本面是每个产品绕不开的话题,提到供需,无非就是产量、开工率、进出口、表观消费量及下游开工等。进入2024年,聚氯乙烯(pvc)行业表现不佳,宏观等因素主导行情,但是供需基本面仍是产品最基础的因素,也显得尤为重要,那么当前pvc行业供需情况又是如何的呢?下面我们来分析一下。

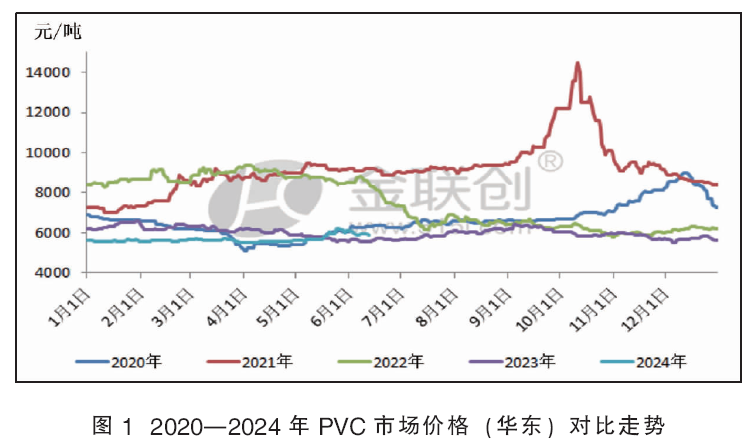

价格仍处于低位水平,供需失衡由来已久

通过近五年pvc价格对比,2024年pvc市场价格仍处于一个偏低水平,以震荡为主,以华东市场电石法5型料为例,pvc价格区间基本在5500~6300元/吨,震荡空间明显缩小(见图1)。2024年依旧是pvc行业较差的一年,不论是上游pvc生产企业,还是中游贸易商,亦或是下游制品企业,均呈现低盈利甚至是亏损的情况。截至6月中旬,国内pvc市场价格偏弱调整,电石法5型料主流参考5780~6030元/吨左右,乙烯料主流参考6020~6250元/吨左右。

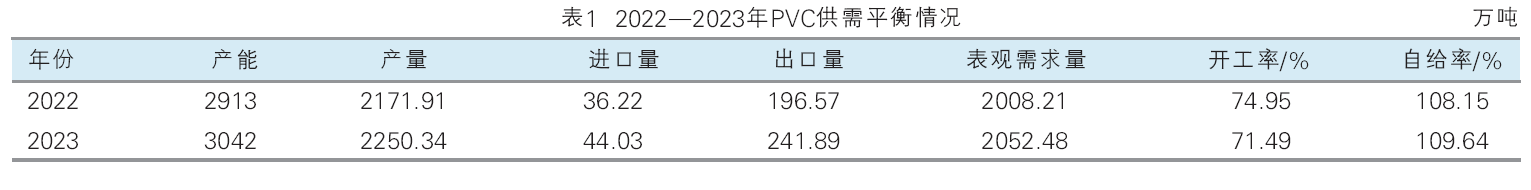

从2022—2023年的供需平衡情况(表1)也可以看出,近两年pvc行业的自给率已经远超100%,且呈现逐年增加状态,表明了国内pvc行业供需严重失衡。

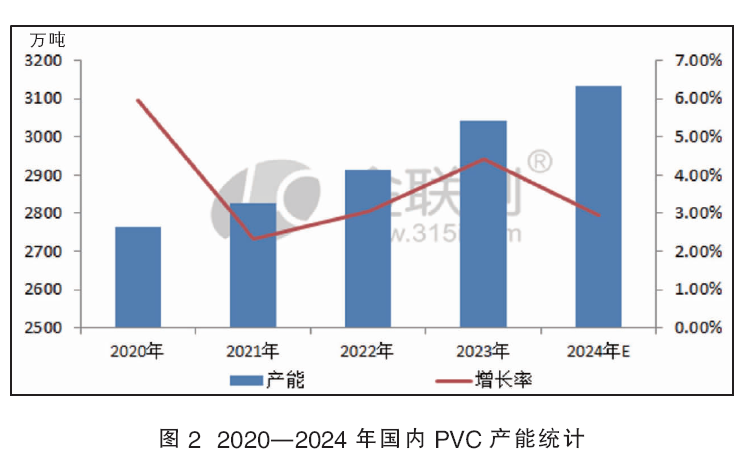

产能基数不断扩大,未来仍有新增产能

如图2所示,近年来,pvc产能稳步提升,2023年新增160万吨/年pvc装置,pvc产能进一步提升,产能释放后达3042万吨/年。2024年,仍有部分pvc生产企业投产,例如浙江镇洋30万吨/年乙烯法装置和陕西金泰60万吨/年装置,产能继续增长,预估将达到3100万吨/年以上。

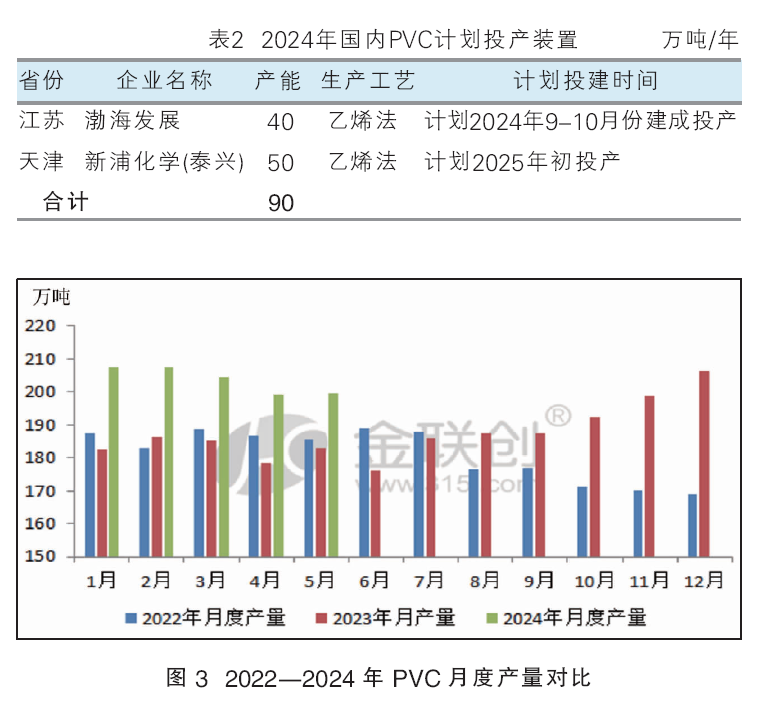

pvc属于高耗能产业,从2021年起内蒙古不再审批焦炭(兰炭)、电石、pvc等新增产能项目,确有必要建设的,须在区内实施产能和能耗减量置换,预计除了已经规划审批的产能,不会再有新的电石法pvc产能投产。如表2所示,未来国内pvc装置的投产多为乙烯法pvc企业,电石法企业投产多为前期已经审批的项目。2024年下半年—2025年初步计划新增90万吨/年pvc装置。

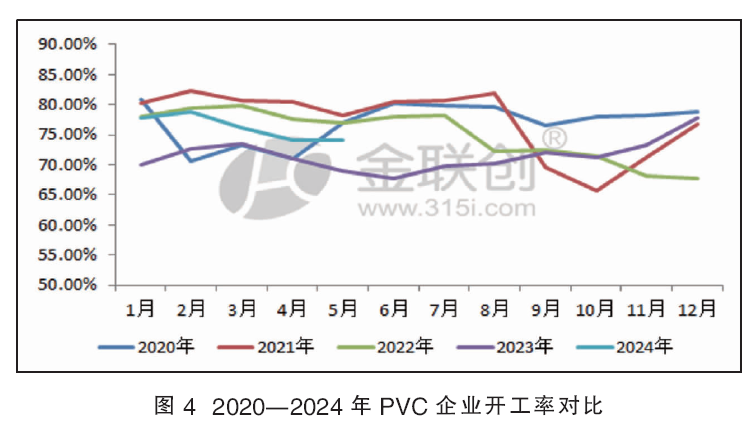

检修压制开工率和产量,未来检修陆续减少

在pvc产能基数不断提升下,产量本该持续增长,但是从图3可以看出,2024年上半年产量并没有明显增长,甚至出现了下滑,主要原因就是停车、降负荷以及检修的pvc企业装置较多,压制了整体开工,缩减了供应量,但2024年的月度产量同比仍有增长,甚至于2024年2月份创历史性高点,2024年2月国内pvc产量为207.61万吨,环比增加0.13%,同比增加11.37%。后期来看,在pvc产能全面释放的情况下,前期pvc停车装置的恢复以及检修装置减少,pvc企业开工率将陆续提升(见图4),国内pvc产量有再次提升预期,也存在再创历史新高的可能。

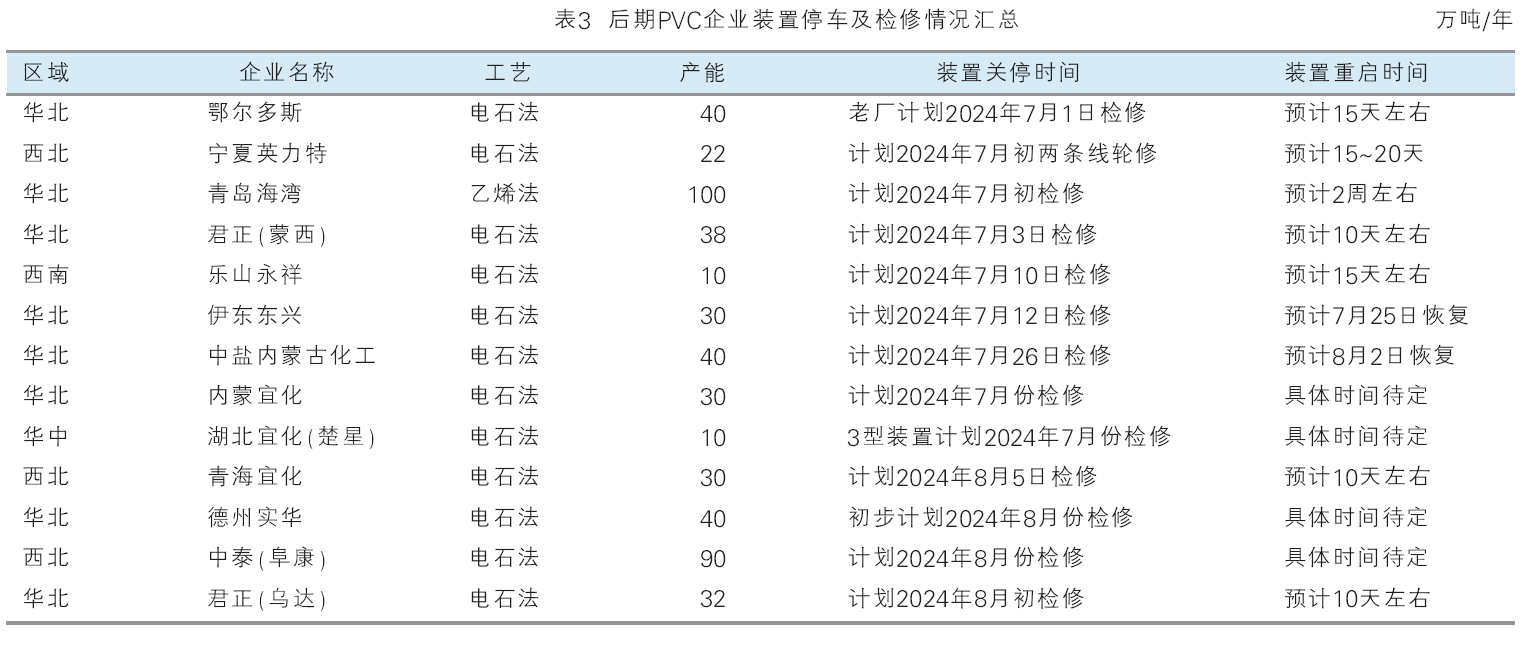

当前,除去部分长期停车的pvc装置,pvc生产企业正在检修的并不多,例如阳煤恒通以及鲁泰化学等等,但从后期pvc企业检修计划汇总表(表3)可以看出,7月份仍有部分pvc企业存在检修计划,7月份大约有9家左右,而8月份来看,检修pvc企业数量下降,大约有4家左右。

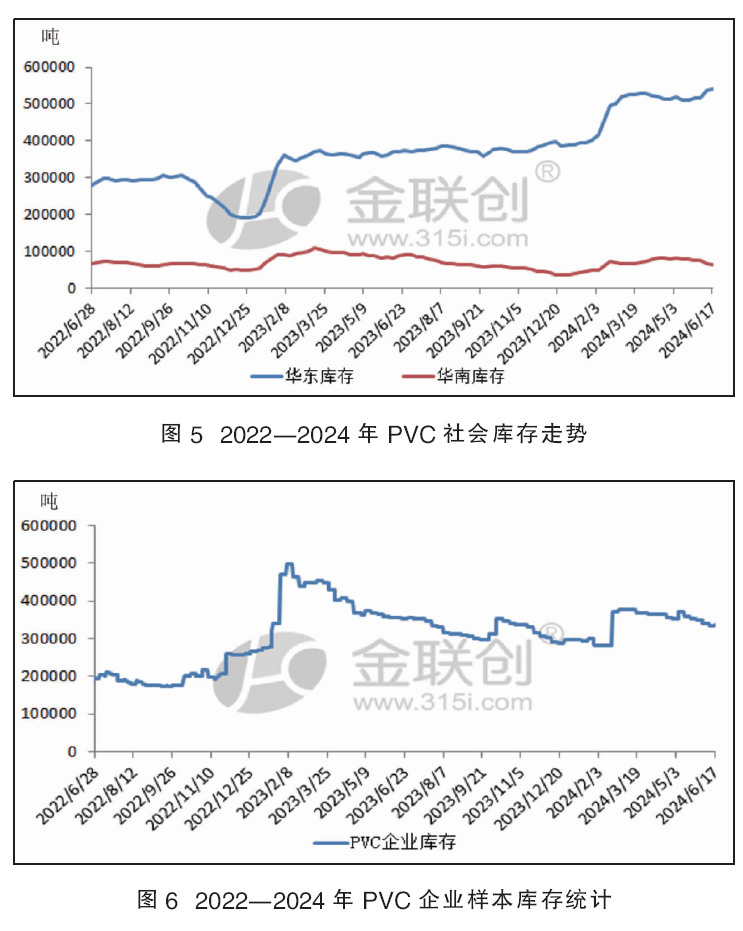

库存消化缓慢,且仍显高位

进入2024年以来,国内pvc社会库存一直处于高位,且消化极为缓慢(见图5)。截至2024年6月17日,华东华南地区样本仓库总库存略增,华东华南社会库存在60.63万吨左右,环比增加0.05%。其中华东地区样本仓库库存在54.15万吨左右,华南地区样本仓库库存在6.48万吨左右。

同样,国内pvc样本企业库存也处于偏高水平(见图6)。截至2024年6月17日,国内pvc样本生产企业库存略增,在33.61万吨左右,环比提升0.21%。

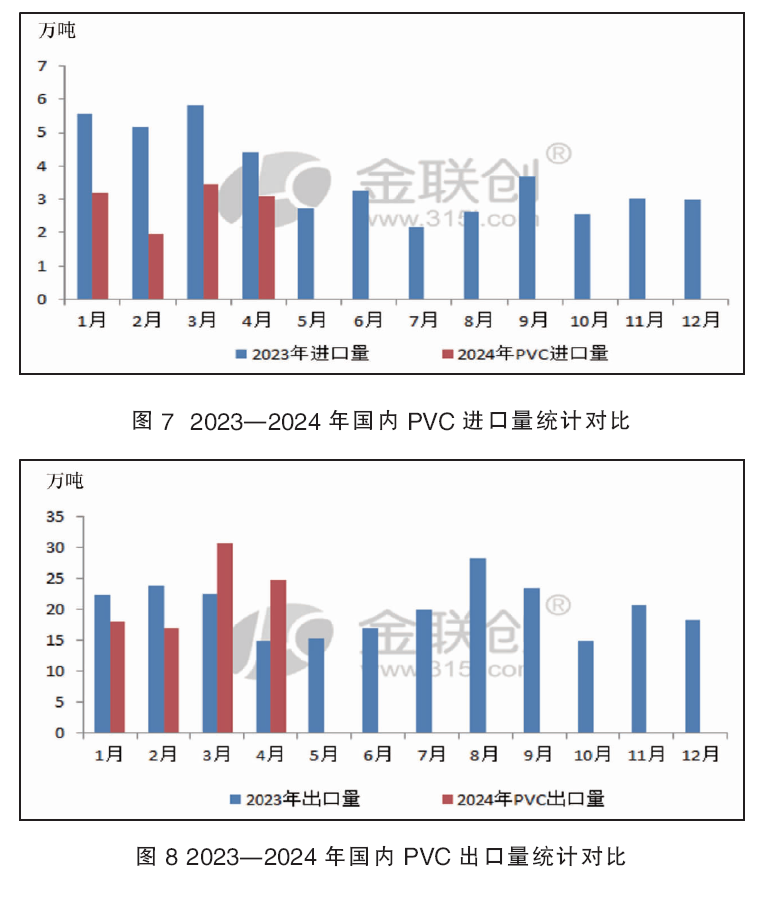

进口低位徘徊,出口保持高位

进口情况来看,由于我国近年来pvc产能不断增加,供需缺口逐渐缩小,因此pvc的进口量呈逐年下降趋势(见图7)。进入2024年,国内外经济恢复极为一般,加之国内房地产行业低迷,整体需求未有改善,进口量仍处于低位徘徊。据海关数据显示,2024年4月国内pvc粉料进口量有所减少,当月进口量为2.16万吨,环比减少18.8%,同比减少43.6%;2024年4月国内pvc糊树脂进口量有所增加,当月进口量为0.94万吨,环比增加17.5%,同比增加64.91%。

出口方面来看,我国pvc出口也从无到有,近年来,由于内贸情况不佳、部分国际地区需求尚可及部分时间段国内pvc价格方面优势等因素,pvc出口量呈现逐年递增状态(见图8)。进入2024年,国内pvc出口量依旧良好,且与2024年3月份再创历史性新高,国内pvc货源主要出口至印度、东南亚以及非洲等国家和地区。据海关数据显示,2024年4月份中国pvc粉料出口量有所减少,当月出口量为24.03万吨,环比减少19.09%,同比增加78%;2024年4月份我国pvc糊树脂出口量略有减少,当月出口量为0. 8万吨,环比减少18.37%,同比减少47.71%。

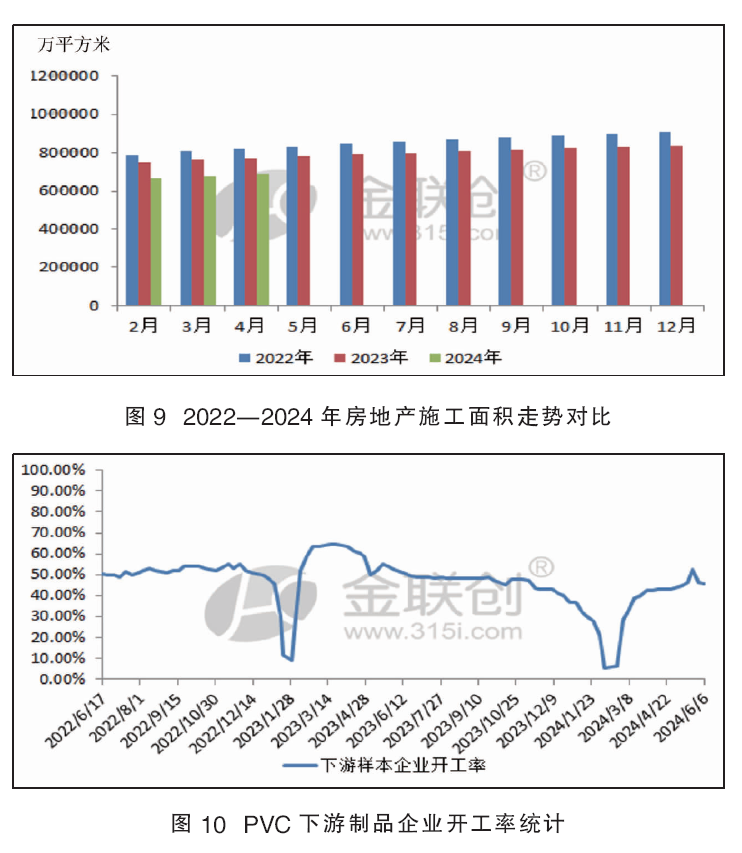

地产施工面积下降,制品企业运行不佳

下游需求与房地产和装修等行业息息相关。据国家统计局统计,从国内房地产相关数据来看,今年国内房地产数据弱于去年同期水平,也间接体现了下游制品需求的弱势。截至2024年4月份,国内房地产施工面积累计在68.75亿平方米左右,较去年同期下跌10.87%(见图9)。

近年来,在经济恢复不及预期以及房地产受挫等因素下,各行各业均受到一定影响,pvc下游制品企业也不例外,尤其是pvc下游制品企业大部分为中小型企业,所受冲击性应该较强一些,因此近两年pvc下游企业开工率维持偏低水平,基本在维持在40%~60%(见图10)。当前夏季炎热,需求淡季,需求呈现继续下滑的趋势,加之下游制品企业盈利状况薄弱,部分地区下游制品企业有停工或降负荷现象。截至目前,下游制品企业开工率在45%左右。据了解,下游制品企业多保持刚需低价采购为主,观望氛围浓厚,当前下游库存天数在15~17天左右。

总结及预测

供需矛盾由来已久,短时间内也难以改变供大于求的局面,当前主导因素主要集中在宏观消息以及市场情绪等方面。

短期来看,虽然前段时间在地产政策以及宏观利好情绪下,pvc价格出现一波上涨,但涨势并没有维持太长时间,可能也是受基本面的拖累。当前pvc供需基本面依旧较差,pvc市场呈现弱势整理为主,但考虑当前价格仍处于低位水平,且成本支撑也起到一部分托底作用,预计继续下行的空间不会太大。在暂无其他消息以及市场观望情绪下,近期可能会频繁出现波动,大概率处于一个震荡调整期。

中长期来看,在行业继续投放新产能、开工率提升及需求改善有限等因素下,pvc供需基本面仍延续供大于求的局面。对于下半年而言,之前的观点不变,2024年下半年不宜过度悲观,下半年大概率还会有一波上涨行情,此判断基于历史规律(下半年价格往往创年内新高)、国家调控提振(地产政策落地等)以及市场情绪(久衰必盛,且持乐观情绪的人依旧存在),而受制于基本面的弱势,上涨空间有限,pvc期货面上暂时看压力位在6700~6800元/吨一线。